доход 1530 что это значит

Что означает код дохода 1530 в справке 2-НДФЛ?

Налоговые агенты в целях правильного расчета и своевременной и полный уплаты налога на доходы физических лиц (НДФЛ) обязаны вести учет доходов граждан, выплачиваемых физлицам.

При ведении учета необходимо не только отражать суммы и даты выплаты доходов, но и их коды. В соответствии с зафиксированной информацией заполняется отчетность и, в частности, справка 2-НДФЛ, которая сейчас работодателем включается в декларацию 6-НДФЛ. Далее разберемся, код дохода 1530 в справке 2-НДФЛ, что это такое, что он означает, какова его расшифровка.

Уважаемые читатели! Горячая линия бесплатной юридической помощи работает для вас 24 часа в сутки!

Зачем применяется кодировка

Налоговый агент обязан вести учет доходов физлиц, которым он выплачивает доходы, в соответствии со ст. 230 НК РФ. То есть, это обязанность, возложенная на него законодателем. В этой же норме сказано, что при ведении регистров (форм учета, которые разрабатываются налоговыми агентами самостоятельно) должна отражаться информация о видах доходов в соответствии с утвержденными кодами.

Эти кодовые значения содержатся в приказе ФНС РФ от 10.09.2015г. №ММВ-7-11/387@. Там же есть обсуждаемый код дохода 1530 в 2-ндфл, расшифровка его приведена в приложении №1 к приказу. В приложении №2 можно найти интересующий код вычета, это уже другое кодовое значение (их много, так же как и вычетов, которые бывают стандартными, социальными, имущественными и т.д.). Вычет также отражается в регистре в соответствии с требованиями ст. 230 НК РФ, так как на эту сумму уменьшается налогооблагаемая база.

Что означает код 1530 в отчетности

В соответствии с упомянутым приказом ФНС фиксирует доходы от обращения ценных бумаг код дохода 1530, расшифровка в 2-НДФЛ — доходы от операций, сделок с ценными бумагами, обращающимися на рынке ценных бумаг.

Другие распространенные коды доходов

Что входит еще в коды доходов:

Полный список кодов можно посмотреть в приказе.

Ошибки в указании кодов

Свои доходы гражданин может проверить в личном кабинете налогоплательщика и на портале Госуслуги. На сайте ФНС для этого нужно зайти сначала в раздел «Доходы», затем выбрать вкладку «Справки о доходах».

Некоторые граждане столкнулись с проблемой, когда «Тинькофф банк» некорректно указывал коды доходов. Банки также направляют отчеты в налоговую о выплаченных по вкладам процентах. В ряде отчетов «Тинькофф» поставил неправильные коды, например, 2010 или 1530, или неверные суммы. Банк уже разъяснил клиентам, что ошибки исправлены и никаких последствий это для них не повлекло. Однако, клиентам «Тинькофф инвестиции» рекомендуется проверить свои данные на предмет исправления неточностей, так как ошибки зафиксированы массовые.

Еще раз, что означает код дохода 1530 — это доходы от операций, произведенных с ценными бумагами. Остальные коды доходов и коды вычетов можно найти в приложениях к приказу ФНС РФ от 10.09.2015г. №ММВ-7-11/387@.

Уважаемые читатели! Горячая линия бесплатной юридической помощи работает для вас 24 часа в сутки!

Код дохода 1530 в справке 2-НДФЛ

Механизм кодировки позволяет систематизировать и привести к единому стандарту процесс отражения доходов физических лиц в справке 2-НДФЛ.

Все доходы классифицируются по видам, каждому из которых присвоен уникальный идентификатор в виде четырехзначного цифрового шифра. Это обеспечивает однозначную идентификацию доходов, и особенно актуально с учетом того факта, что для некоторых из них предусмотрены специальные правила налогообложения.

Система кодировки утверждена Федеральной налоговой службой и обязательна к применению всеми налогоплательщиками и налоговыми агентами, осуществляющими деятельность на российской территории.

Для каких доходов не существует кода

Классификация охватывает все виды доходов и действует на федеральном уровне. Это позволяет избежать путаницы и двусмысленности, которая может возникать при толковании тех или иных терминов.

Каждому виду дохода соответствует свой шифр. Но если человек получил доход, который трудно отнести к той или иной категории, применяется универсальный код 4800, предусмотренный специально для таких случаев.

Следовательно, видов дохода, которые нельзя было бы отразить в справке 2-НДФЛ, не существует.

Что означает код дохода 1530 в 2-НДФЛ

Используется для отражения доходов, получаемых физическим лицом от операций с ценными бумагами, совершаемых на организованном рынке ценных бумаг.

Это касается, например, фондовых бирж и других площадок, имеющих организатора и функционирующих по единым для всех участников правилам. Сделки совершаются с привлечением брокеров или других лицензированных профессиональных посредников, а информация о них находится в открытом доступе и используется, например, для технического анализа и определения текущих котировок финансовых инструментов.

Стоит помнить, что налогообложение данного вида доходов осуществляется по специальным правилам. Они изложены в статье 214.1 Российского Налогового кодекса.

Чем отличаются коды 1530 и 1531 в 2-НДФЛ

Оба кода предназначены для отражения доходов граждан от сделок с ценными бумагами. Разница заключается в том, что код 1531 применяется в случаях, когда эти доходы были получены на неорганизованном рынке.

Это означает следующее: если, например, человек продал акции на Московской фондовой бирже, то доход необходимо указать по коду 1530, а если он продал свои ценные бумаги другому физическому лицу или организации при непосредственном контакте и без привлечения профессиональных посредников, то доход отражается по коду 1531.

Информация о таких сделках недоступна участникам организованных рынков ценных бумаг, поэтому не используется для проведения технического анализа и не влияет на биржевые котировки.

Чем отличаются коды 1530 и 2530 в 2-НДФЛ

Два этих шифра похожи и отличаются лишь первой цифрой, но суть у них совершенно разная.

Код 2530 используется для отражения части заработной платы, которая выдается сотрудникам в натуральной форме (например, собственной продукцией предприятия). В таких случаях данный код используется совместно с шифром 2000, по которому проводится зарплата, выплачиваемая деньгами.

Пример использования кода 1530 с другими кодами

Предположим, что в отчетном периоде налогоплательщик получил 50 000 рублей от продажи акций на бирже, еще 30 000 рублей он выручил, продав облигации своему нанимателю, и 40 000 заработал по договору подряда.

В справке 2-НДФЛ данный доход будет отражаться следующим образом:

Не стоит забывать, что к перечисленным видам доходов применяются разные правила налогообложения.

Как платить налоги с доходов от инвестиций

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Как победить выгорание

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так:

Что означает код 1530 в 2-НДФЛ

Код дохода 1530 в 2-НДФЛ — это доходность по акциям. Шифр используют для обращающихся ценных бумаг.

Что за код 1530 в справке 2-НДФЛ

Когда его указывают в справке

По приказу ФНС № ММВ-7-11/387@, расшифровка кода дохода 1530 в 2-НДФЛ — выплаты по ценным бумагам. Но по этой строке в справке учитываются только средства, полученные от ценных бумаг, которые обращаются на организованном рынке. Поступления от необращаемых акций, то есть ценных бумаг, которые не обращаются на организованном рынке, фиксируют по строке 1531.

Но вместе с этой кодировкой применяют специальный вычет с шифром 201. Он занижает базу для расчета подоходного налога на сумму расходов, которые произвел налогоплательщик при осуществлении операций с ценными бумагами. Подтверждением будут какие-либо документы по оплате ЦБ и услуг, связанных с их покупкой, продажей или хранением

Эксперты КонсультантПлюс разобрали, как воспользоваться вычетом расходов при продаже ценных бумаг. Используйте эти инструкции бесплатно.

Как оформляют справку

В приказе № ММВ-7-11/387@ закреплено, что значит код 1530 в 2-НДФЛ, — денежные средства, которые физлицо получило от операций с обращаемыми ценными бумагами. Налоговый агент обязан отразить в справочной информации все доходы, полученные налогоплательщиком. Поступления по строке 1530 — не исключение: если средства по операциям с ЦБ поступали в отчетном периоде, их надлежит внести в справочный документ.

Закончили год с прибылью? Вспомните о прошлых убытках

Если вы закончили год с прибылью по операциям с ценными бумагами или производным финансовым инструментам (ПФИ), то есть возможность уменьшить вашу налогооблагаемую базу на убытки прошлых лет, полученные по тем же инструментам.

Налогоплательщик вправе осуществить перенос убытка на будущие периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток. Порядок переноса убытка регламентирован в статье 220.1 НК РФ и п. 16 ст. 214.1 НК РФ.

Подробнее об условиях применения данного вычета вы узнаете из статьи «В каких случаях можно перенести убытки на прибыльные года».

Одно из условий гласит, что убыток, полученный по операциям с ценными бумагами, уменьшает налоговую базу только по операциям с ценными бумагами. А убыток, полученный с ПФИ, уменьшает налоговую базу только по операциям с ПФИ.

В связи с этим ограничением у многих возникают вопросы: как узнать по каким активам получена прибыль? Как рассчитать сумму налогооблагаемой базы по данным активам и сумму полученного убытка?

Из справки 2-НДФЛ, которая формируется за календарный год, вы узнаете сумму прибыли и налогооблагаемого дохода в разрезе инструментов. Если же год убыточный, то сумму убытка вы можете узнать из налогового регистра, который формирует ваш профучастник.

Пример

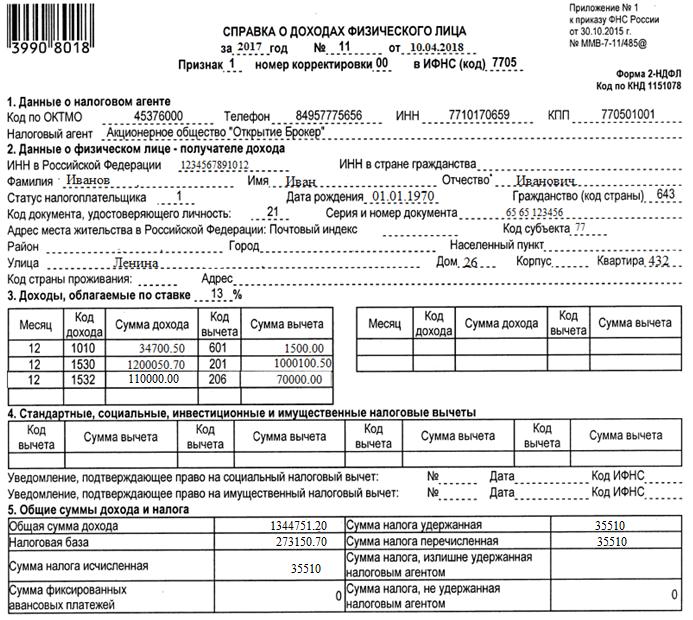

Иванов Иван Иванович в 2017 году получил доход по брокерскому счёту, открытому в компании АО «Открытие Брокер». По окончании календарного года он запросил справку 2-НДФЛ у своего брокера.

Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов нельзя перенести убытки — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ).

Код дохода 1530 — это доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. Согласно коду вычета 201 этот доход уменьшается на сумму соответствующих расходов по ценным бумагам.

Код дохода 1532 — это доходы по операциям с ПФИ, которые обращаются на организованном рынке и базисным активом которых являются ценные бумаги и фондовые индексы. Согласно коду вычета 206 этот доход уменьшается на сумму соответствующих расходов по ПФИ.

Коды дохода и вычетов, установлены соответственно Приложением 1 и 2 Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@.

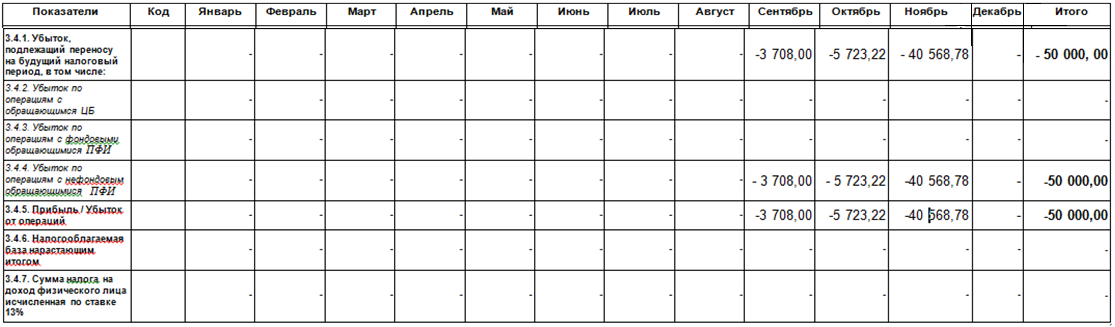

В 2016 году Иван Иванович получил убыток. Для его подтверждения он запросил у брокера справку об убытках (налоговый регистр). В налоговом регистре от АО «Открытие Брокер» в разделе 3.4.1 прописывается информация об убытках, которые подлежат переносу.

Иванов за 2016 год получил убыток в размере 50 000 руб. от операций с нефондовыми обращающимися ПФИ. Он вправе перенести этот убыток на доход от ПФИ за 2017 год. Согласно справке 2-НДФЛ его налогооблагаемая база по ПФИ составила 40 000 руб. (110 000 руб. — 70 000 руб.). А значит, он перенесёт только часть убытка в размере 40 000 руб. и вернуть из бюджета 5200 руб. (40 000 руб. * 13%). Для этого ему следует за 2017 год подать декларацию 3-НДФЛ, где заявить вычет по переносу убытка. К декларации следует приложить подтверждающие документы.

Несмотря на то, что у него есть за 2017 год доход от ценных бумаг, он не может его уменьшить на убыток по ПФИ за 2016 год. Остаток убытка в 10 000 руб. может быть перенесён в течение последующих 9 прибыльных налоговых периодов. Для этого нужно получить соответствующий доход по ПФИ.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.