дпм тгк 1 что такое

Электроэнергетический сектор всегда рассматривался инвесторами, как стабильный источник дивидендных выплат. Компании сектора не имеют значимых апсайдов, очень зависят от гос регулирования цен на электроэнергию, но дивидендные политики позволяют всегда найти парочку интересных идей.

Сегодня разберем компанию ТГК-1 в рамках текущей фазы рынка. Но сначала поговорим о программе ДПМ, как основном источнике повышенных доходов энергетиков.

Итак, что такое ДПМ?

Если проще, то ДПМ (договор о предоставлении мощности) — вид договоров, при котором энергетики, модернизирующие свои электростанции получают больше денег за единицу проданных мощностей. Тем самым государство стимулирует эти компании.

Конкретно у ТГК-1 эти самые программы заканчиваются в 2021 году, что окажет негативное влияние на финансовые результаты. Однако, выпадающие из программы мощности вполне компенсируются ростом цен на отпускаемую электроэнергию. Только за последний год средняя цена на электроэнергию выросла на 26,3%.

Текущая картина показывает, что энергетики получать ряд бенефитов, а ТГК-1 сможет оставаться устойчивой в этой фазе рынка. Так, выручка компании за первое полугодие выросла на 16,1% до 55 млрд рублей, а чистая прибыль прибавила 13,2% до 7,7 млрд рублей.

В структуре выручки гидрогенерация занимает около 40%. И если говорить о ВИЭ на нашем рынке, то ТГК-1 вполне подходит. К тому же оставшаяся доля выручки генерируется за счет газа, что также является довольно «зеленой». Тут нужно учесть, что российские энергетики получают газ по внутренним ценам, не зависящим от спотовых.

Итак, ТГК-1 даже с учетом выбывающие из программы ДПМ мощностей выглядит хорошо. Не отлично, но приемлемо. Дивидендная политика позволяет рассчитывать инвесторам на 9-10% доходности. Если сравнивать все генерирующие компании по мультипликаторам, ТГК-1 также выглядит недооцененной.

Этими базисами я планирую воспользоваться для входа в позицию. Остается только дождаться приемлемых точек входа. Но сегодня мы изучаем бизнес, как основной фактор для инвестиций в актив. А решение о покупке, традиционно, каждый принимает сам.

*Не является индивидуальной инвестиционной рекомендацией

ДПМ-1 и ДПМ-2, что это такое и в чем отличие? Разбираемся.

Часто в обзорах генерирующих компаний встречается аббревиатура ДПМ или ДПМ-2. Не все знакомы с данными программами, сегодня я постараюсь прояснить этот момент.

Значительная часть генерирующих станций нам досталась со времен СССР, на некоторые блоки уже истек срок полезной эксплуатации и они нуждаются либо в замене, либо в кап. ремонте. После разделения РАО-ЕЭС России значительная часть станций перешла в частные руки. Новые владельцы не торопятся вкладывать миллиарды рублей в модернизацию старого оборудования, им нужен определенный стимул для этого. Таким стимулом стала программа ДПМ.

Программа ДПМ (или ДПМ-1) расшифровывается, как программа договоров о предоставлении мощности. Основной целью ее является стимулирование инвестиций в генерацию. В рамках первой программы (2010-2020 годы) компании строили новые генерирующие мощности, а крупные потребители брали на себя обязательство оплачивать мощность данных блоков по повышенным тарифам.

Грубо говоря, строительство шло за счет потребителей, только с постоплатой. Причем, в эти тарифы включалась надбавка, чтобы генерирующие компании не только вернули вложенные инвестиции, но и немного заработали на этом. Государство в данном случае выступало гарантом того, что потребители получат требуемый объем мощности, а производители энергии получат обратно свои деньги через повышенные тарифы.

В рамках ДПМ-1 было введено около 30ГВт новых мощностей, что на рынке создало избыток предложения. Спрос на электроэнергию и мощность последние 10 лет рос более низкими темпами, чем предполагалось ранее. Больше всего от программы выиграли ИРАО (6,1ГВт), ОГК-2 (4,4ГВт), Мосэнерго (2,9ГВт), Юнипро (2,4ГВт) и т.д.

Программа ДПМ-1 закончилась, но в стране осталось значительно количество старых мощностей. Все силы и средства компании пускали на строительство новых блоков, на модернизацию денег не выделялось в должном объеме.

Было принято решение продлить данную программу, только теперь не строить новые блоки, а до 2031 года модернизировать уже имеющиеся. Программу назвали ДПМ-2 (или ДПМ штрих). Суть ее такая же, как и у первой, модернизация мощностей идет за счет генерирующей компании, а потом это ложится на плечи потребителей в виде повышенных тарифов. В рамках ДПМ-1 повышенные тарифы размазывались на 10 лет, теперь срок увеличили до 15 лет. Общий объем инвестиций на программу ДПМ-2 установлен в размере 1,9 трлн. руб (2022 — 2031г).

Для справки, на 2020 год около половины всей генерации в РФ старше 40 лет, примерно 1/4 всей генерации старше 50 лет. Другими словами, через 10 лет больше половины генерирующих объектов будут работать сверх своей эксплуатационной нормы, что может приводить к авариям. Программа ДПМ-2 призвана частично решить данную проблему.

Мы не будем углубляться в механизм отбора мощностей для модернизации по ДПМ-2, подведем некоторые итоги тех отборов, которые уже состоялись.

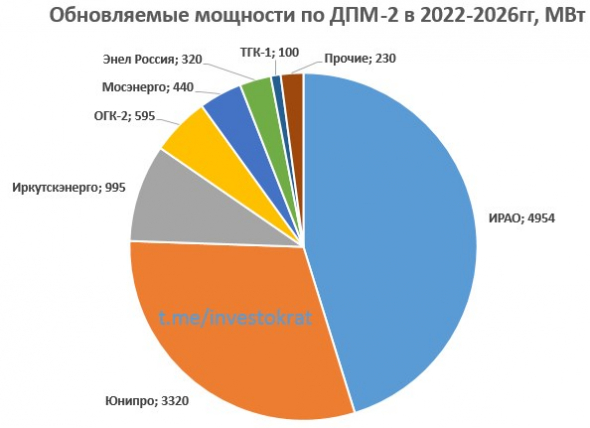

На данный момент известны данные по отборам с 2022 по 2026 год. Основной объем на модернизацию выиграла ИРАО (4,95 ГВт), на втором месте Юнипро с долей 3,3 ГВт. Помимо модернизации текущих станций, с 2027 года должна появиться отечественная парогазовая турбина с локализацией более 70%. Но показатель локализации будет расти в последующие годы.

По предварительным данным, для «Интер Рао» и «Т ПЛЮС» будут использованы турбины производства «Силовых машин» А. Мордашова. Оборудование для ОГК-2 будет получено от «Объединенной двигателестроительной корпорации» Ростеха.

Текущий механизм отбора объектов для ДПМ-2 имеет ряд недостатков, блоки отбираются не исходя из их необходимости и востребованности, а исходя из стоимости модернизации в пересчете на 1 МВт мощности. Таким образом, слово модернизация здесь не совсем уместна, компании просто меняют блок, произведенный в 1950 году на точно такой же блок произведенный чуть позднее, КПД при этом не увеличивается.

Надеюсь, немного прояснили отличия данных программ. Главное то, что зарабатывает на этом генерирующая компания через повышенные тарифы. А есть еще ДПМ ВИЭ, но это уже отдельная история.

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

ТГК-1. Окончание ДПМ.

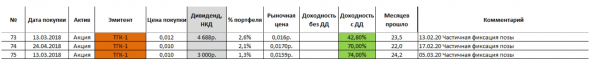

В феврале я писал подробный пост по ситуации в компании, все прошлые расчеты и выводы сейчас мы видим фактически в отчетности компании. Забегая немного вперед, я выходил частями из позиции, основную часть продал почти на самом хайпе, повезло. Это была одна из лучших идей, которая принесла около 70% на пике.

В этом году в дополнение к теплой зиме, которая негативно повлияла на теплогенерацию, добавилась еще и пандемия, что привело к резкому падению всех финансовых показателей за 9 месяцев:

Выручка упала на (11,7% г/г) до 61,6 млрд. руб.

EBITDA упала на (25,4% г/г) до 16,5 млрд. руб.

Чистая прибыль упала на (41,5% г/г) до 6,4 млрд. руб.

Падение финансовых результатов было ожидаемо на фоне падения выработки э/э и тепла, а также снижения тарифов. Сильно пострадал и экспортный бизнес, несмотря на то, что в общей выручке его доля не очень значительная, тем не менее, доходы упали на (80,5% г/г).

История ДПМ со всеми компаниями ГЭХа очень четко отработала, Мосэнерго — ТГК-1 — ОГК-2, в Мосэнерго я не успел зайти в свое время, а вот на ТГК-1 и ОГК-2 неплохо прокатился, ОГК-2 продолжаю удерживать в портфеле.

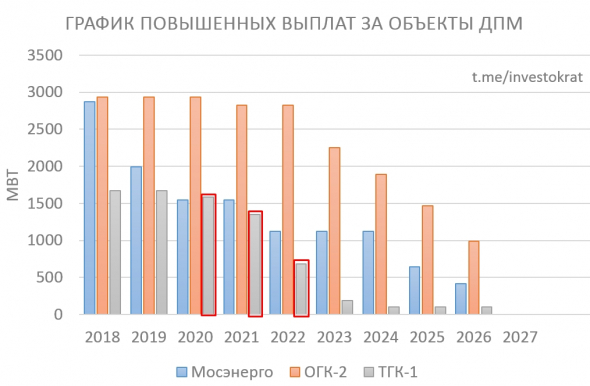

В ближайшие годы выручка от реализации мощности ТГК-1 будет под давлением из-за окончания срока ДПМ по введенным объектам, а эта доля составляет около 23% от общей выручки. Немного сгладит падение показателей рост тарифов на КОМ, куда перекочуют станции с ДПМ.

Я, наверное, страшные слова сейчас говорю для многих, прочитайте этот пост, там я все расписал в деталях про ДПМ, КОМ и т.д., чтобы не повторяться.

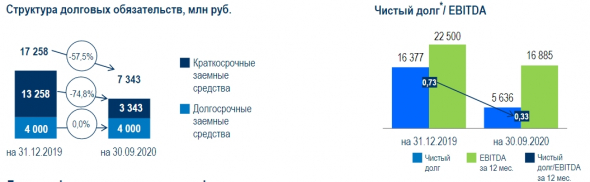

Есть и позитив, если это можно так назвать на фоне общих результатов. Компания сократила долговую нагрузку на 10 млрд. руб до 7,3 млрд. руб.

Сейчас ТГК-1 не выглядит перспективной идеей, несмотря на наличие гидрогенерации. Еще была такая идея, что Fortum продаст свою долю в 29%, но она пока никому не нужна, хотели сделать размен активами, но тоже не получилось. У компании всего 4ГВт теплогенерации, 1,7ГВт было построено в рамках ДПМ, пока компания не очень активно участвует в отборах ДПМ-2. Все следующие денежные потоки будут сильно зависеть от тарифов, которые у нас растут не сильно выше инфляции последние годы.

Вообще сейчас из историй роста в генерации я вижу только 2 идеи, ИРАО и ОГК-2, еще может выстрелить Русгидро в случае рокировки с РАО ЕЭС Востока, но ее я сдал. Остальные компании это в моменте скорее доходные истории, которые в идеале покупать на просадках и фиксировать хорошую див. доходность. ТГК-1 сейчас с натяжкой можно отнести к доходным историям с потенциальными небольшими дивами на уровне 6-8% в ближайшие годы. Вот через пару лет к ней можно будет присмотреться, когда пройдет влияние перехода блоков с тарифов ДПМ на КОМ.

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

Что такое программа ДМП-2 и чем она обернется для энергетиков

Для начала необходимо сказать несколько слов о современном рынке электроэнергии в России.

Одной из задач реформы РАО ЕЭС, в рамках которой на рынке появилось множество отдельных экономических субъектов, генерирующих, сетевых и сбытовых компаний, было создание полноценного оптового рынка электрической энергии (ОРЭ).

Поставленная задача была выполнена. Там, где была возможность создать конкурентный рынок, страну разделили на I и II ценовые зоны, с учетом наличия сетевой инфраструктуры и необходимого количества генерирующих компаний. Там, где этого сделать не удалось, зоны остались неценовыми. Тарифы там регулируются преимущественно государством. В последнее время идет речь о создании дальневосточной III ценовой зоны.

ОРЭ – оптовый рынок электроэнергии

В рамках этих ценовых зон электроэнергия продается при помощи нескольких механизмов:

1. По регулируемым договорам (РД). В основном это поставки населению. Тарифы устанавливает государство. Общий объем электричества и мощности по таким договорам не должен превышать 35%.

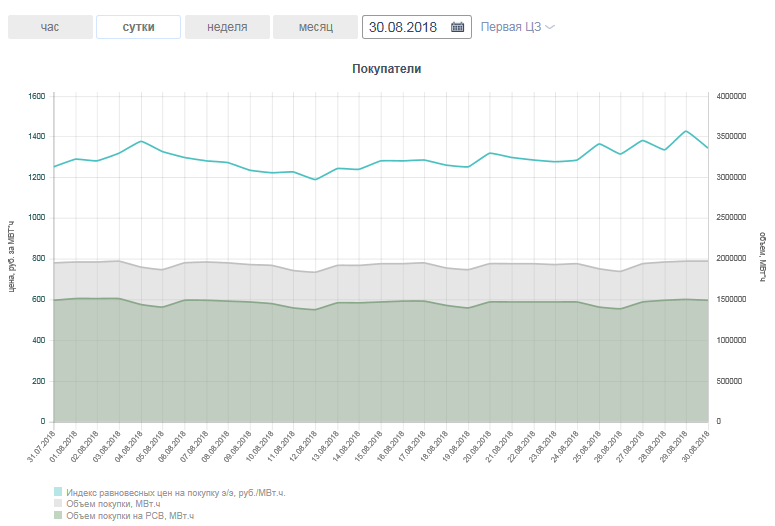

2. В рамках механизма «Рынок на сутки вперед» (РСВ). Это полноценный оптовый рынок с заявками от покупателей и поставщиков и индикацией рыночной цены. Оператор торгов ОАО «АТС». Пример ценообразования представлен ниже.

3. Балансирующий рынок. Если у покупателя образуется избыток приобретенного электричества или его недостаток в рамках торгов на РСВ, торговля этими объемами осуществляется в реальном времени с помощью балансирующего рынка.

4. Рынок свободных договоров (РСД). Потребители и поставщики оптового рынка могут заключать договора между собой по нерегулируемым тарифам.

Однако специфика потребления электричества такова, что невозможно заранее просчитать точное его количество, необходимое потребителям. Это справедливо как по отношению к ежесуточному потреблению, так и к более продолжительным промежуткам времени (годы).

В случае увеличения нагрузки со стороны потребителей и при неизменных мощностях поставщиков будет происходить перегрузка сети, снижение напряжения, выход из строя оборудования (потребителей и поставщиков), что приведет к значительному увеличению аварийности.

Поэтому в рамках надежного предоставления услуг поставки электроэнергии необходим еще и оптовый рынок мощности. Продавцы мощности – генерирующие компании – обязаны обеспечить готовность генерирующего оборудования к выработке электрической энергии. Покупатели мощности на оптовом рынке обеспечивают покрытие затрат генерирующих компаний на обеспечение готовности оборудования к выработке электрической энергии, в том числе в пиковые моменты. Эти затраты должны быть оплачены даже если фактически поставки электроэнергии не произошло.

Для обывателя это в общем-то технический момент, но он является важным звеном в обеспечении надежных поставок электроэнергии, как физическим, так и юридическим лицам, бизнесу и промышленным предприятиям.

Мощность продается также по нескольким основным механизмам:

1. В рамках рынка КОМ (конкурентный отбор мощности). Генерирующие компании предъявляют объем имеющейся мощности, не превышающую установленной. Покупатели ценовой зоны обязаны оплатить отобранную мощность. Но не вся располагаемая мощность в итоге будет отобрана и оплачена. Это шаг к повышению ценовой конкуренции. Каждая компания несет различные затраты на поддержание оборудования в готовности. Соответственно цены на мощность будут разные в процессе отбора. Начиная с 2016 г. на КОМ отбираются мощности на 4 года вперед. Планируется увеличение срока до 6 лет.

2. В рамках свободных договоров купли-продажи мощности (СДМ). Механизм аналогичный продаже электроэнергии на РСД.

3. В рамках регулируемых договоров. В основном для населения и приравненных к нему потребителей.

4. По средствам ДПМ – договора о предоставлении мощности. Этот механизм оплаты мощности был введен для привлечения в сектор электроэнергетики инвестиций на постройку новых объектов генерации. Мощность по этим договорам оплачивается по повышенному установленному тарифу в течении определенного времени.

5. В режиме вынужденного поставщика.

За время действия первой программы ДПМ было обновлено около 15% всей установленной электрической мощности в РФ. За период 2008-2017 гг. было затрачено около 4 трлн руб. инвестиций.

Но прогноз роста спроса на электроэнергию с начала реформы РАО ЕЭС не оправдался. Рецессия и медленное восстановление экономики РФ в 2015-2018 гг. не принесли предполагаемого 4,3%-го среднегодового роста спроса на электроэнергию. В результате на рынке возник профицит мощности. Пиковая нагрузка 151 ГВт против установленной мощности 243 ГВт

Но Правительство решило воспользоваться временным профицитом мощности и обновить парк старых тепловых генерирующих объектов, ведь для этого модернизируемые мощности необходимо временно выводить из эксплуатации. Была специально разработана программа ДПМ-штрих, а ныне ДПМ-2. В сущности, она является аналогом первой программы ДПМ-1, но направлена на модернизацию самых старых тепловых генерирующих электрических мощностей (старше 45 лет) с целью снижения операционных затрат и повышения топливной эффективности. Ресурс обновленных электростанций должен быть продлен на 15-20 лет.

Инвестиции и сроки реализации

Новая программа должна привлечь в сектор до 1,5 трлн руб. (в ценах 2020 г.) инвестиций с целью обновления 41 ГВт старой тепловой мощности, включая старые электростанции Русгидро на Дальнем Востоке.

Минэнерго предлагает ограничить капитальные затраты для угольных станций на уровне 54 млрд руб. за ГВт и 33 млрд руб. за ГВт для газовых станций. Для последних потолок может быть поднят в связи с жесткими требования локализации. Также могут быть отменены штрафы за просрочку срока ввода объекта, если компания работает с экспериментальными российскими турбинами мощностью выше 65 МВт.

Средний срок реализации проекта оценивается в районе 24 месяцев. Действие программы регламентировано до 2035 г.

Инвестиционные контракты будут заключаться на 16 лет (против 10 лет по ДПМ-1), из которых 15 лет компании будут получать повышенные платежи за обновленную мощность с гарантированной ставкой доходности, так называемые «платежи по ДПМ».

Норма доходности, согласно последней модификации программы, составляет 12% и привязана к 7,5% доходности ОФЗ с соответствующей дюрацией. Это значит, что в случае роста доходности 10-15 летних госбумаг, выплаты по ДПМ будут пересматриваться в сторону повышения. В случае снижения доходности ОФЗ будет иметь место обратная процедура.

В отличие от ДПМ-1, проекты по модернизации будут отбираться в рамках аукциона, одним из критериев которого будет наиболее низкая себестоимость будущих поставок электроэнергии.

Первый, так называемый «залповый» отбор заявок на модернизацию 11 ГВт должен пройти до конца ноября 2018 г. Сроки реализации проектов: до 2022-2024 гг. Далее каждый год будут отбираться проекты на 3-4 ГВт. Первые инвестиции по новой программе могут пойти уже в начале 2019 г.

Стоит отметить, что по первой программе привлечения инвестиций в отрасль условия были схожи. Эксперты оценивают их как довольно позитивные для компаний с долгосрочной точки зрения. На текущий момент, например, доходность проектов составляла бы около 13%. При учете даже 4-5%-ой инфляции – это весьма неплохое подспорье для компаний генерирующего сектора.

Однако в краткосрочной перспективе инвестиции для генерирующих компаний, как правило, означают повышение капекса и снижение свободного денежного потока. Дивидендные выплаты могут не расти, снижаться или расти, но медленнее, чем оценивалось ранее. Таким образом программа модернизации может даже оказаться краткосрочным негативным драйвером для акций некоторых эмитентов.

Стоит сразу оговориться, что компании только занимаются оценкой будущих проектов. Фактических цифр для каждого конкретного эмитента на сегодняшний день нет. На данный момент не совсем понятно, какой генератор может предложить наиболее эффективный проект и какие из них попадут в первый и последующие аукционные отборы.

Предварительно на модернизацию были заявлены проекты примерно на 58 ГВт, против требуемых 41 ГВт. Это предполагает наличие конкуренции в процессе отбора.

Также следует отметить, что отличием новой программы будет 90%-ый уровень локализации оборудования, который к 2025 г. планируется довести до 100%. Это значит, что оценка затрат может претерпевать изменения по мере увеличения локализации.

Среди критериев отбора проектов к модернизации нужно отметить требование выработки ресурса объекта на менее, чем на 125%, но при этом показатель востребованности должен быть не менее 60% (за последние 2 года).

Генерирующие мощности в России одни из самых старых в мире. Около 30% объектов старше 45 лет. На 2017 г. установленной мощности, превышающей возраст 45 лет было порядка 64 ГВт. Часть из нее будет выведена в рамках программы ДМП-1 и по инициативе самих компаний. Ресурс другой части по предложениям Минэнерго будет продлен путем увеличения тарифа на рынке КОМ. А 41 ГВт подлежит модернизации.

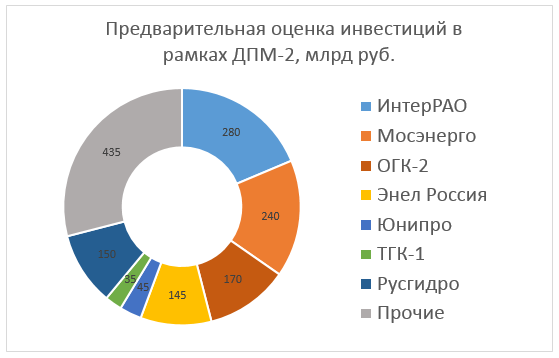

Несмотря на сложности в оценке, можно попытаться предварительно, очень грубо оценить масштаб предполагаемых затрат в рамках программы ДПМ-2 для ключевых игроков на рынке, а именно Интер РАО, Мосэнерго, ОГК-2, ТГК-1, Энел Россия, Юнипро, Русгидро.

Для упрощения оценки, предположим среднюю цену модернизации 1 ГВт мощности любой станции на уровне 36,6 млрд руб. в ценах 2020 г. Минэнерго, кстати, обещает индексировать выплаты по ДПМ-2.

У тех генераторов, кто использует преимущественно уголь, капзатраты могут быть выше. На модернизацию электростанций с газовыми установками может потребоваться чуть меньше средств.

Из заявленных критериев программы и наличия у ключевых генерирующих компаний мощностей старше 45 лет, можно предположить следующее:

Интер РАО. У компании представлен самый большой процент старых мощностей. Согласно годовому отчету, компания предлагает 26,7% установленной мощности к модернизации. Это без малого 7,6 ГВт. Итого может потребоваться около 280 млрд руб. инвестиций.

Мосэнерго. Около 50% оборудования Мосэнерго по установленной мощности старше 45 лет. На модернизацию могут быть выставлены проекты порядка 6,5 ГВт. В таком случае на это может потребоваться около 240 млрд руб.

ОГК-2. Примерно четверть всей установленной мощности могла бы поучаствовать в программе модернизации. На новую инвестпрограмму компания может направить порядка 170 млрд руб.

ТГК-1. Эта дочка Газпром энергохолдинга направит на модернизацию меньше всего. На инвестиции в обновление чуть менее 1 ГВт мощности может понадобиться около 35 млрд руб. Значительная часть установленной мощности компании – гидрогенерация.

Энел Россия. Компания не так давно уже проводила модернизацию части блоков на Рефтинской ГРЭС. Но пока, без учета вероятной продажи этого актива, на модернизацию порядка 4 ГВт может быть потрачено около 145 млрд руб. Потенциальная продажа Рефтинской ГРЭС, скорее всего, изменит требуемую сумму инвестиции.

Юнипро. Чуть более 1 ГВт компания может представить в качестве проектов на модернизацию. Это может потребовать увеличения капекса примерно на 45 млрд руб. С учетом выполнения ремонта блока Березовской ГРЭС, дополнительные капзатраты на горизонте нескольких лет можно считать весьма небольшими.

Русгидро. Подлежащие модернизации мощности компании не входят в I или II ценовую зону. Для неценовых зон была согласована отдельная статья – 2 ГВт. Большая часть модернизируемых проектов придется на Дальний Восток.

Ранее в Русгидро сообщали, что подготовили проекты на 1,3 ГВт с общей суммой инвестиций порядка 150 млрд руб. Хотя, исходя из критериев программы ДПМ-2 по версии Минэнерго компания должна будет затратить около 50 млрд руб. (исходя из средней цены 36,6 млрд руб. за ГВт) Отбираться проекты в неценовых зонах будут специальной правительственной комиссией.

По оценке менеджмента участвующих генерирующих компаний, новая программа ДПМ–2 будет полезной и выгодной в первую очередь самим компаниям. Соглашаются с этим и многие сторонние эксперты. Как мы видим, наибольший объем инвестиций может прийтись на Интер РАО. Также серьезно придется «вложиться» Мосэнерго и ОГК-2. Меньше всего ДПМ-2 может затронуть Юнипро и ТГК-1, что в краткосрочном горизонте окажется, скорее позитивом.

В долгосрочной перспективе ДПМ-2 обеспечивает весьма неплохую доходность проектов, которая в совокупности с увеличением топливной эффективности и рентабельности генераторов положительно скажется и на будущих производственных и финансовых показателях.

Что касается Русгидро, то есть некоторая неопределенность относительно будущих капзатрат группы по этой части. Но, по предварительным оценкам Минэнерго, дополнительный капекс не должен превысить 150 млрд руб.

ТГК-1. Разбор отчета и перспектив

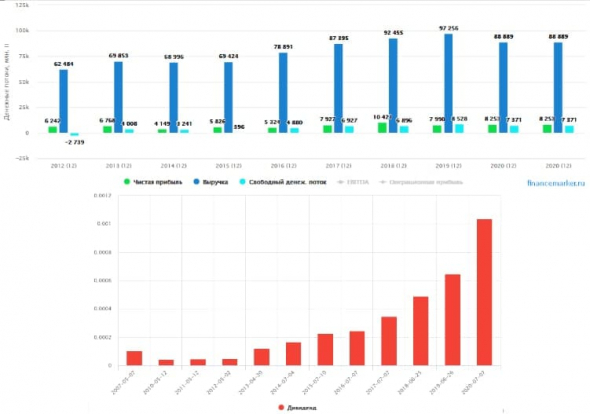

Компания отчиталась по итогам 2020 года.

Выручка снизилась на (8,6% г/г) до 88,9 млрд. руб.

EBITDA(adj) снизилась на (16% г/г) до 22,2 млрд. руб.

Чистая прибыль выросла на 3,3% г/г до 8 млрд. руб.

Мы уже говорили в предыдущих разборах, что главной причиной снижения финансовых показателей генерирующих компаний стала теплая зима 2020 года и пандемия, из-за которой ряд предприятий временно прекращали свою работу. Снизилось потребление, как тепла, так и электроэнергии в этот период, а вместе с ними упали и цены на э/э.

На чистую прибыль положительное влияние оказали более низкие расходы по обслуживанию долга и курсовые разницы. У всех дочек Газпрома именно чистая прибыль является основой для расчета дивидендов. Мы уже можем прикинуть суммарный размер выплаты по итогам 2020 года. Ожидаемый дивиденд равен 0,00105 руб. на акцию, что к текущим ценам дает 9,1% годовых.

Это вполне хорошая доходность для сектора генерации, но она высокая не просто так. Дело в том, что с текущего года по отдельным генерирующим объектам, которые строились по программе ДПМ, срок договоров подходит к концу и они перейдут с повышенных тарифов на рыночные (КОМ). Этот переход негативно повлияет на финансовые результаты компании уже по итогам 2021 года. Доля выручки от реализации мощности в структуре доходов составляет 22%, что не мало.

Что касается долговой нагрузки, то здесь пока все стабильно, чистый долг замер на месте и составляет 16,2 млрд. руб.

P/E = 5,4 (средняя за последние годы — 4,6)

EV/EBITDA = 2,8 (средняя за последние годы — 2,5)

По мультипликаторам ТГК-1 торгуется без дисконта. Перспективы в ближайшие годы достаточно туманные, а основные драйверы роста (изменение див. политики и программа ДПМ) уже реализовались. Самые смелые могут подождать развязки с Фортумом, но сейчас сделка по их выходу из бизнеса уже кажется несостоявшейся. Как минимум, по тем ценам, по которым Фортуму достались акции компании (2,7 коп.) они уже продать не смогут, на мой взгляд, особенно с учетом переизбытка мощностей на рынке РФ.

Я вышел из акций полностью, в данный момент покупки не планирую, просто наблюдаю со стороны. Из ГЭХа держу только ОГК-2, из-за достаточно малой доли теплогенерации в структуре активов и стабильных дивидендов в ближайшие пару лет.

⚠️Не является индивидуальной инвестиционной рекомендацией!

@investokrat

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram