если декларация сдана не в ту налоговую что делать

Отказ в приеме деклараций: основания, последствия и порядок действий

Автор: Валентина Петрова, бухгалтер-консультант Линии консультации компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», июль 2020 г.

Когда мы сдали отчетность в налоговую, по факту это еще не означает, что инспекция ее приняла. За несоблюдение сроков сдачи отчетности можно получить требование о пересдаче декларации, вслед за ним придет решение о наложении штрафа. И как неприятный бонус: грозит опасность в виде блокировки счета и отказ в вычете по НДС. Возникает резонный вопрос: в каких случаях инспекция имеет право отказать в приеме деклараций, а в каких случаях такой отказ является незаконным.

В каких случаях налоговики могут не принять декларацию

В п. 19 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343 указан перечень оснований для отказа в приеме деклараций. Они могут различаться для бумажной и электронной декларации.

Для бумажной декларации:

Декларация сдана не в тот налоговый орган.

Отсутствие подписи ответственного лица за предоставление достоверных и полных сведений, указанных в отчетности.

Отсутствие документов, удостоверяющих личность физического лица, ответственного за предоставление деклараций в инспекцию.

Отсутствие документов, подтверждающих полномочия представителя, ответственного за подачу деклараций в налоговую инспекцию.

Сдача декларации не по установленной форме.

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Для электронной декларации:

Декларация сдана не по установленной форме/формату.

Декларация не подписана усиленной квалификационной электронной подписью лица ответственного за предоставление достоверных и полных сведений, указанных в отчетности (руководитель или уполномоченное лицо организации), в т.ч. для ИП, предоставляющих налоговые декларации/расчет через личный кабинет налогоплательщика на официальном сайте ФНС.

Декларация сдана не в ту налоговую инспекцию.

Представление деклараций и отчетности, в которых допущены ошибки, например, в отчете расчета по страховым взносам, суммы выплат и страховых взносов по всем физлицам не соответствуют этим же показателям в целом по плательщику взносов.

Указаны недостоверные данные, например, в расчете по страховым взносам, допущены ошибки в персональных данных работников.

Декларация подписана лицом, у которого отсутствует полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Примечание по п. 6: если декларация подписана руководителем организации, у которого отсутствуют полномочия подтверждать достоверность и полноту сведений, указанных в декларации, то декларация будет считаться подписанной неуполномоченным лицом.

В каких случаях ИФНС приходит к такому выводу:

Декларацию подписал дисквалифицированный руководитель ООО/ИП.

Декларация подписана умершим руководителем ООО/ИП (согласно сведениям о государственной регистрации смерти).

Декларация подписана руководителем, отказавшимся от руководства (участия) в организации.

Декларация подписана недееспособным/ограниченно дееспособным руководителем, в т.ч. безвестно отсутствующим (нет сведений о его месте пребывания в течение года по месту жительства).

Декларация подписана руководителем, в отношении которого внесена запись о недостоверности содержащихся в ЕГРЮЛ сведений о руководителе организации.

При наличии хотя бы одного из вышеуказанных пунктов, налоговая инспекция формирует уведомление об отказе в приеме декларации, с последующим уведомлением плательщика. В таком уведомлении в обязательном порядке должна быть указана конкретная причина отказа в приеме деклараций.

Дополнительные причины не принять декларацию

И если вы думаете, что мы разобрали весь перечень причин для отказа – все еще нет. Есть дополнительные основания для отказа в приеме налоговой отчетности.

П. 142 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС РФ от 08.07.2019 № ММВ-7-19/343 информирует нас о том, какой ряд обязательных реквизитов должна содержать декларация (независимо, бумажная она или электронная), без которых отчетность считается непринятой.

Реквизиты для ИП: в декларации обязательно должны быть указаны фамилия, имя и отчество (при его наличии) ИП.

Полное наименование организации.

Вид документа (первичный, корректирующий).

Наименование налоговой инспекции.

Подпись лиц, ответственных за подтверждение достоверности и полноты сведений, указанных в налоговой декларации/расчете.

При отсутствии в декларации/расчете обязательных реквизитов из списка выше, налоговый инспектор информирует организацию о том, что декларация не сдана/не принята, с обязательным перечнем причин отказа. Налоговая инспекция обязана отправить требование с указанием причин отказа в принятии декларации. Данное требование исключает неправомерность отказа ИФНС в принятии отчетности. В случае, когда реквизиты заполнены неправильно, налоговый инспектор должен проинформировать о порядке заполнения декларации и предложить устранить допущенные ошибки в кратчайшие сроки. Если для ООО/ИП устранить ошибки в кратчайшие сроки не представляется возможным, то декларация будет считаться принятой, с пометкой/штампом «Требует уточнения».

Причины незаконного отказа в приеме деклараций

Мы рассмотрели полный перечень оснований для отказа в приеме деклараций. Данный перечень не подлежит расширению. Налоговые инспекторы не могут толковать его на свое усмотрение. Именно поэтому следующие причины не являются основанием для отказа:

Наличие у организации признаков недобросовестности.

Неуплата/периодическая неуплата ООО/ИП налогов, сборов, страховых взносов.

Регистрация ООО по массовому адресу.

Ошибки, неточности, описки, допущенные в декларации.

Отсутствие у организации хозяйственной деятельности, неисполнение сдачи налоговой/бухгалтерской отчетности.

Наличие долгов по обязательным платежам.

ООО/ИП связано с фирмами-однодневками.

Транзитный характер операций налогоплательщика.

Занижение налогооблагаемой базы в декларации.

Важно отметить, что налоговые инспекторы не имею права оценивать добросовестность организации и проверять расчеты, указанные в декларации. Данные действия выполняются только в рамках камеральной налоговой проверки. Именно поэтому все вышеуказанные причины не являются законным основанием для отказа в приеме отчетности, налоговые инспекторы обязаны принять отчетность.

Кроме того, налоговые органы не имеют права аннулировать декларации (письмо ФНС РФ от 02.11.2018 № ЕД-4-15/21496@). Даже при недостоверности сведений, содержащихся в декларации или при ее недобросовестной подаче ООО/ИП.

Что делать, если пришло письмо «счастья» в виде отказа в принятии декларации

Это влечет за собой нарушение сроков сдачи декларации, что является основанием для привлечения ООО/ИП к налоговой ответственности (согласно ст.119 НК РФ). А где налоговая ответственность, там и штраф. В данном случае это 5% неуплаченной по декларации суммы налога (за каждый полный или неполный месяц просрочки сдачи). Штраф может достигать от 1000 руб. до 30% от суммы налога. И самая неприятна санкция – это блокировка счета если декларация не сдана + 10 дней (пп. 1 п. 3 ст. 76 НК РФ).

Поэтому если налоговая инспекция отказала в принятии декларации по законному основанию, организация должна со скоростью света исправить допущенные ошибки/недочеты и направить в инспекцию корректирующую декларацию. Лучше не затягивать с исправлением ошибок (растет просрочка – растет штраф).

В случае необоснованного отказа в принятии декларации налоговым органом, необходимо оспорить отказ в вышестоящий налоговый орган – подать жалобу. В жалобе на действия налоговой инспекции максимально подробно указывается суть претензии с ссылкой на п. 19 и п. 142 Административного регламента предоставления госуслуги по приему налоговых деклараций, утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343, где содержится исчерпывающий список оснований для непринятия деклараций.

Следующий шаг: обжалование действий налогового инспектора в судебном порядке. Суды зачастую принимают сторону организации, сходясь во мнении, что налоговая инспекция не вправе отказать в принятии декларации, представленной в установленной форме.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

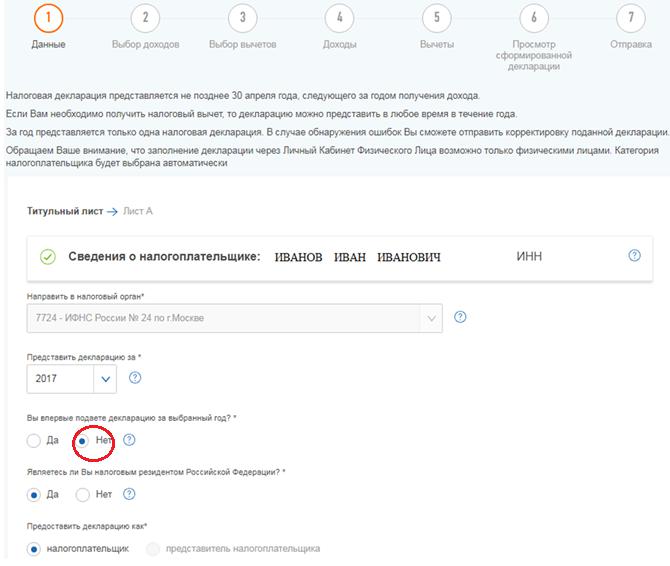

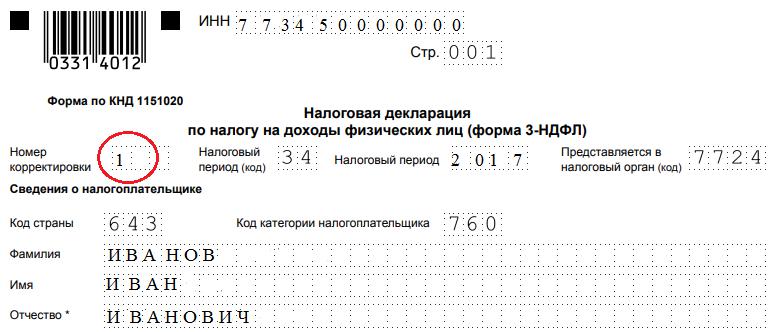

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Уточненная декларация: что нужно знать бухгалтеру?

Когда нужна уточненная декларация

Иногда случается, что после сдачи декларации по налогу бухгалтер находит ошибку в расчетах и таким образом выясняется, что налог был посчитан неправильно. Что же делать в этой ситуации? Ответ очевиден: необходимо внести исправления в учетные записи и пересчитать налог. Если сумма налога оказалась заниженной, то бухгалтер обязан подать уточненную декларацию (абз. 1 п. 1 ст. 81 НК РФ). Если же ошибка не привела к уменьшению налога, то тогда можно обойтись без уточненки. Здесь право выбора остается за организацией (абз. 2 п. 1 ст. 81 НК РФ, письмо Минфина от 27.09.2017 № 03-02-07/1/62596).

В уточненной декларации отражается сумма налога, рассчитанная с учетом произошедших изменений или обнаруженной ошибки. Результаты налоговых проверок, проведенных за период подачи уточненки не должны влиять на расчет налоговой базы и самой суммы налога (подп. 2 п. 3.2 порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@, далее — порядок).

Важно! Декларация по налогу на прибыль за 2020 год сдается по новой форме. Заполнить ее вам помогут комментарии и образец от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Чем грозит представление уточненной декларации

Всегда следует помнить, что вслед за сдачей уточненной декларации с уменьшенной суммой налога налоговые органы могут провести выездную налоговую проверку за уточняемый налоговый период, причем сделать они это могут, даже если данный период был уже проверен (абз. 6 п. 10 ст. 89 НК РФ).

До подачи уточненной декларации (если бухгалтер изначально занизил сумму налога) компании нужно будет доплатить налог в бюджет и, кроме того, заплатить пени. Штрафа организация может избежать, если:

Рассчитать пени вам поможет наш «Калькулятор пеней» .

Налоговый агент также может избежать ответственности, предусмотренной ст. 123 НК РФ, при соблюдении им вышеперечисленных условий (абз. 3 п. 6 ст. 81 НК РФ).

Уточненная декларация представляется по той форме, которая действовала в корректируемом налоговом периоде (п. 5 ст. 81 НК РФ).

Действующий бланк декларации по налогу на прибыль, а также бланк для подачи уточненки за прошлые периоды вы найдете здесь.

После сдачи уточненки организация прекратила свое существование

После реорганизации предприятия уточненную декларацию сдает его правопреемник по месту своего учета или по месту учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом на титульном листе уточненной декларации, которую подает правопреемник, должны быть указаны ИНН и КПП организации-правопреемника и его же название, а ИНН и КПП реорганизованной организации (ее обособленного подразделения) указываются отдельными строками.

В разделе 1 уточненной декларации, подаваемой правопреемником за реорганизованную организацию (ее обособленное подразделение), указывается ОКТМО по месту нахождения последней (п. 4.5 порядка).

Компания изменила «прописку»

Если компания переезжает и меняет свой адрес, то уточненку нужно будет сдать в тот налоговый орган, в который она встанет на учет, но код ОКТМО указывается тот же, что и в первичной декларации (письмо УФНС России по г. Москве от 30.10.2008 № 20-12/101962).

Необходимо обратить внимание, что все разъяснения чиновников даны в то время, когда применялся код ОКАТО. В связи с заменой кода ОКАТО на код ОКТМО надо полагать, что все приведенные выше выводы не потеряли свою актуальность и в настоящее время.

Также нужно иметь в виду, что при изменении организацией или ее ОП своего места нахождения и уплате налога или авансов в течение года в бюджеты разных субъектов РФ, в составе уточненки можно представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

Например, при изменении адреса 1 августа в уточненной декларации за полугодие сумма доплаты (уменьшения) аванса за полугодие и ежемесячный аванс по сроку уплаты «не позднее 28 июля» указываются в подразделах 1.1 и 1.2 Раздела 1 с кодом по ОКТМО по старому месту нахождения. На отдельной странице подраздела 1.2 Раздела 1 с новым кодом по ОКТМО приводятся суммы авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Так сказано в п. 4.6 порядка.

При переезде подразделения в уточненке заполняют реквизит «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения», указывая здесь старый КПП обособки (п. 2.8 порядка).

Если у вас есть доступ к КонсультантПлюс, проверьте нужно ли вам сдать уточненку. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

У организации есть/были обособленные подразделения

Если ОП продолжает работать, уточненка подается туда же, куда сдавалась первичная декларация.

Если подразделение закрывается, уточненные декларации по нему, а также декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в ИФНС по месту нахождения организации или по месту ее учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

При этом в титульном листе указывается код 223 и КПП по месту нахождения организации (крупнейшего налогоплательщика), а в реквизите «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» — КПП закрытой обособки (п. 2.7 порядка).

Если обособленные подразделения организации переходят на уплату налога через ответственное подразделение (головную организацию), то уточненная декларация должна подаваться по месту учета последнего (письмо ФНС России от 30.06.2006 № ГВ-6-02/664).

Если ОП являлось ответственным, а потом перестало быть таковым, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» нужно указывать КПП по месту нахождения бывшего ответственного обособленного подразделения (п. 2.8 порядка).

Итоги

Обязанность по представлению уточненной декларации появляется, только если налогоплательщик самостоятельно обнаружил неуплату налога. В случае наличия обособленных подразделений, при смене адреса или реорганизации существует специфика, связанная с порядком отражения ОКТМО, КПП в уточненных декларациях, а также местом их представления. Соблюдая определенные правила, при подаче уточненки с увеличением суммы налога можно избежать ответственности по ст. 120, 122 НК РФ. Однако нужно учитывать, что ее представление может повлечь за собой проведение выездной налоговой проверки.

Об особенностях формирования уточненных деклараций по другим налогам читайте в статьях:

Как избежать штрафа и требований от налоговой из-за уточненной декларации

Автор: Мария Зайцева, налоговый консультант ООО «Первая Ростовская Налоговая Консультация»

Рассмотрим, к чему может привести уточненка и то, как действовать прогрессивному бухгалтеру, чтобы избежать штрафа – независимо от того, какой налог правим.

С чего начинается «уточненка»

Или отчетная кампания давно прошла, отчет сдали в срок, но тут ответственный менеджер приносит первичку, по которой можно учесть новые траты.

Или контрагент исправил счет-фактуру уже после сдачи отчетности.

Или бухгалтер по своей вине отразил в отчете не те показатели.

Действуйте по-разному в зависимости от того, что происходит у вас с налогом – увеличиваете вы его или уменьшаете.

Заявляем налог к доплате

В данном случае крайне важно действовать в строго определенной последовательности. Если сделать наоборот, нарветесь на штраф и пени. Если все шаги будут верными, получится ограничиться только пенями.

Шаг 1.

Перед тем, как подать уточненку, переведите в бюджет ту часть налога, которая возникла к доплате после всех исправлений.

Помимо недоимки уплатите пени за каждый календарный день неуплаты налога.

Имейте в виду: ИП и компании считают пени по-разному. Для организаций – «расценки» в два раза строже начиная с 31 дня просрочки.

В любом случае сумма пеней не может быть больше, чем сама недоимка.

Считает пени бухгалтер. В помощь – интернет-сервисы, предусмотренные для этих целей.

Как считать пени

Кто считает

Формула (п. 4 ст. 75 НК РФ)

Пени за первые 30 календарных дней просрочки = 1/300 ставки рефинансирования ЦБ РФ x сумма недоимки x количество дней просрочки

Пени за первые 30 календарных дней просрочки и далее = 1/300 ставки рефинансирования ЦБ РФ x сумма недоимки x количество дней просрочки

Шаг 2.

После того, как оплатили налог и пени, сдайте исправленную декларацию.

Что делать, если сначала уточнились, а потом перевели недоимку и пени в бюджет?

Будьте готовы заплатить штраф по п. 1 ст. 122 НК РФ – 20% от неоплаченной суммы налога. Основание: неправильное исчисление налога, заниженная налоговая база. Если нарушение носит умышленный характер, санкцию увеличат до 40% от неоплаченной суммы налога.

Налоговая обязана учитывать смягчающие ответственность обстоятельства (ст. 112 НК РФ). Даже одно смягчающие обстоятельство уже уменьшает размер штрафа в два раза.

Нет предела, до которого налоговая вправе снизить санкцию. Это значит, что штраф даже полностью могут отменить. Например, если инспектор посчитает, что совершить нарушение вынудила совокупность обстоятельств и выбора не было.

В каждой конкретной ситуации налогоплательщик может указывать на аргументы, не поименованные ни в Кодексе, ни в судебной практике.

Смягчающие обстоятельства можно заявить в возражениях на акт камеральной проверки или в заявлении, написанном по свободной форме (ходатайстве), а также в ходе рассмотрения материалов камеральной проверки. Также налогоплательщик может представить документы, подтверждающие перечисленные доводы.

Перечень возможных обстоятельств, снижающих размер штрафа

Смягчающие обстоятельства

поименованные в НК (перечень открытый)

сформированные в судебной практике и не поименованные в НК

Тяжелые личные или семейные обстоятельства, которые повлияли на совершение нарушения

Угроза или принуждение, основанное на различного рода зависимости (материальной, служебной и т.д.)

Тяжелое материальное положение

Другие обстоятельства, которые налоговая может признать смягчающими ответственность

Нарушение совершили впервые. Тот факт, что налогоплательщик ранее не допускал ошибок, а, следовательно, не имел умысла, позволяет снизить штраф

Ошибку исправили самостоятельно, сдали уточненку. Если налогоплательщик выявил ошибку раньше, чем это сделала налоговая, это сыграет в его пользу

Нет долгов перед бюджетом или самостоятельно погасили задолженность. Это показывает, что налогоплательщик добросовестно исполняет свои обязанности, не является злостным нарушителем

На иждивении у индивидуального предпринимателя малолетние дети

У организации тяжелое финансовое положение. Это подразумевает, что у налогоплательщика нет возможности оплатить штраф в полном размере

Шпаргалка. Как отбиться от штрафа за уточненку

По итогам камеральной проверки уточненки вы получаете акт. Лично, по ТКС или Почтой России. Из акта узнаете, что налоговая привлекает к ответственности по статье 122 Налогового кодекса.

Есть 30 календарных дней, чтобы подготовить возражения на акт проверки либо ходатайство в свободной форме. Цель – перечислить обстоятельства, смягчающие ответственность, то есть размер штрафа. Желательно подкрепить свои доводы подтверждающими документами.

Декларируем налог к уменьшению

Здесь нет поводов для штрафа. Однако возможны как минимум две неприятности, которые нужно учитывать, если вы решились на уточненку.

Неприятность первая. Декларация, в которой увеличилась сумма убытка или уменьшился размер налога, – повод для инспекторов затребовать документы, подтверждающие размер убытка, первичку, аналитические регистры. Но есть ограничение: такая возможность представляется только по тем декларациям, которые сданы после двух лет со дня установленного срока подачи.

Неприятность вторая. Налоговая вправе потребовать пояснения от налогоплательщика. Придется объяснить, на каких основаниях уменьшили свои налоговые обязательства. Если пояснения не представить, грозит штраф.