если рубль вырос относительно евро а евро упал относительно доллара это значит что рубль

Рубль будет только слабеть: что стоит знать россиянам

Виталий Манжос, старший риск-менеджер «Алго Капитал» специально для Bankiros.ru:

Сколько будут стоить доллар и евро

Вместе с тем, с технической точки зрения по-прежнему сохраняется риск ослабления отечественной валюты к верхним границам указанных коридоров. На временном горизонте от нескольких месяцев до нескольких лет курс доллара США с большой долей вероятности превысит 80 рублей, а курс евро повысится до уровня 100 рублей и выше.

Что влияет на цену валюты и курс рубля сейчас, и что будет влиять в будущем?

Как обычно, курс российской валюты находится под влиянием большого количества противоречивых факторов.

В пользу укрепления рубля сейчас играют относительно высокие цены на нефть и постепенное повышение квоты РФ на добычу «черного золота» в формате ОПЕК+. Некоторую позитивную роль сыграл испорченный сезон летних поездок на отдых за рубеж. В целом с начала текущего года в РФ сформировалось положительное внешнеторговое сальдо. Начавшийся цикл повышения ключевой ставки ЦБ РФ объективно повышает привлекательность рублевых активов.

Против рубля играют покупки валюты на внутреннем рынке в рамках бюджетного правила и рост инфляционных ожиданий в стране. Во второй половине года наступает период сезонной слабости рубля. Вполне вероятно, что рубль станет менее стабильным после завершения предстоящих сентябрьских выборов. Внешние санкционные риски в отношении РФ остаются в силе.

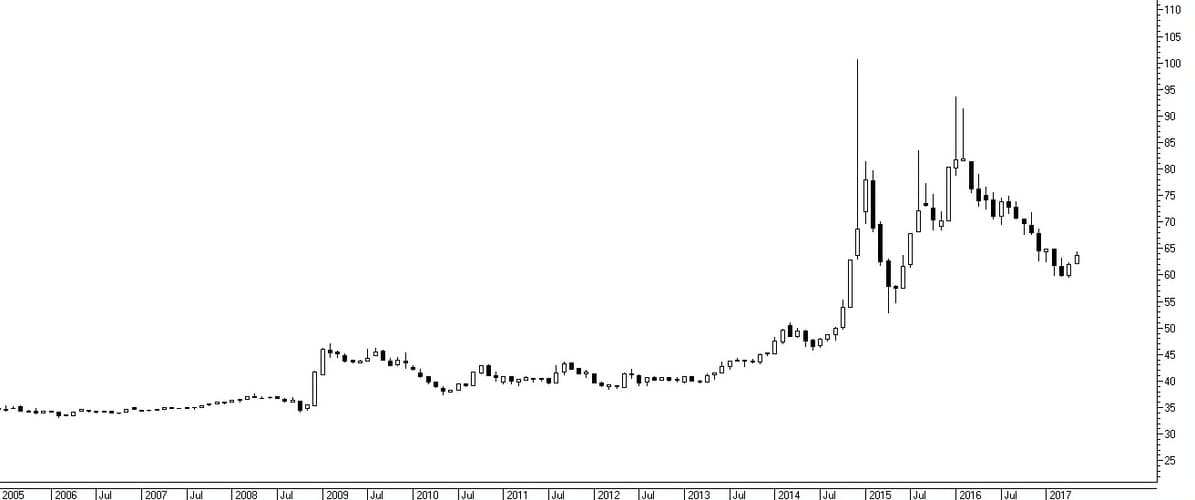

Но самым значимым фактором будущего ослабления курса рубля выступает то, что такая негативная тенденция имеет долгосрочный устойчивый характер и лишь подтверждается на протяжении почти трех десятилетий. В этом плане сроки существенного ослабления курса рубля не известны, но вполне очевидно, что оно произойдет.

Стоит ли россиянам чего-то опасаться?

Не стоит забывать, что в долгосрочном периоде российский рубль стабильно и достаточно сильно ослабляется по отношению к доллару США и к евро. Эта тенденция вполне закономерна, поскольку доллар США и Евро относятся к классу мировых резервных валют, выступающих валютами-убежищами в моменты серьезных экономических потрясений.

Период затяжного сильного ослабления курса рубля по отношению к мировым резервным валютам завершился к моменту деноминации в России, которая состоялась на рубеже 1997-1998 годов. В январе 1998 года курс доллара США составлял около 6 рублей. Таким образом, за неполных 24 года курс рубля ослаб по отношению к доллару США примерно в 12 раз. Однако такое ослабление происходит не равномерно, а скачками. В промежутках между волнами резкого ослабления мы можем наблюдать довольно длительные периоды укрепления российской валюты. Тем не менее, это не отменяет долгосрочной негативной тенденции.

Исходя из указанных соображений и исторических данных, мы можем с большой долей вероятности ожидать дальнейшего существенного ослабления курса рубля на временном горизонте от нескольких месяцев до нескольких лет. В какой-то момент курс доллара США стабильно закрепится выше 80 рублей и уже не вернется ниже.

Надо понимать, что улучшение макроэкономический конъюнктуры в стране может способствовать укреплению рубля лишь в среднесрочном периоде. Но оно не защищает рубль от ослабления на временном промежутке в несколько лет.

Не секрет, что ключевую поддержку рублю оказывают высокие цены на нефть. В настоящее время курса доллара США составляет порядка 73 рублей при стоимости фьючерсов на нефть сорта Brent около 73 долларов за баррель. Но при такой же стоимости нефти курс доллара США составлял 64.6 рубля в апреле 2019 года, 50.4 рубля в ноябре 2014 года, 31.5 рубля в июле 2009 года.

Не стоит «сбрасывать со счетов» и так называемые «страновые риски». По опыту мы хорошо знаем, что поводом для резкого падения курса рубля способны выступать тревожные внешнеполитические новости. Впрочем, такие события нередко совпадают с ухудшением экономической конъюнктуры.

Например, российский рубль резко ослаб во второй половине 2008 года на фоне последствий вооруженного конфликта в Южной Осетии. Одновременно с этим развивался мировой финансовый кризис и состоялось и сильное падение нефтяных котировок. Во второй половине 2014 года состоялось более чем двукратное ослабление курса рубля. Изначальным стимулом для этого послужило начало эпохи западных санкций в отношении РФ. Влияние указанного фактора усугубилось более чем двукратным полугодовым падением цены на нефть. Однако ее последующее восстановление все же не позволило российской валюте укрепиться в район 35 рублей за доллар США.

Эксперты прогнозируют дальнейший обвал рубля

Мужчина держит в руках сардельки и пакет с сушками во время раздачи гуманитарной помощи в лагере нелегальных мигрантов на белорусско-польской границе, 10 ноября 2021 года

Виктор Толочко/Sputnik/РИА «Новости»

Рубль перед выходными днями утратил стабильность последних месяцев. Курс доллара на торгах Московской биржи 12 ноября пробивал отметку в 73 рубля, показывая в моменте рост на 1,2 рубля к предыдущему дню. К закрытию торгов рубль немного отыграл позиции, закрепившись в итоге на отметке 72,9 рубля.

Курс евро на торгах подрастал почти на полтора рубля — до 83,7 и в итоге составил 83,3 рубля.

Поддержать рубль и сбить инфляцию пытается Банк России. С этой целью регулятор в октябре повысил ключевую ставку сразу на 75 базисных пунктов — до 7,5%. Но рублю это не помогло.

Инфляция тоже продолжила рост – до 8,1% по итогам десяти месяцев. И вряд ли пойдет на спад, поскольку инфляционные ожидания населения и бизнеса остаются высокими. Это признал ЦБ в своем обзоре «Динамика потребительских цен», обнародованном 12 ноября.

Рубль начал заметно слабеть к основным валютам еще в четверг после сообщений агентства Bloomberg о том, что США предупредили европейских партнеров о возможном начале военной операции между Россией и Украиной. Эта информация была основана на данных источников, тем не менее она всколыхнула финансовый рынок.

Некоторые СМИ сообщили, что курс рубля рухнул именно на слухах о войне.

То есть часть инвесторов предпочла сократить риски и выйти из рублевых активов.

Фактор пятницы

Кроме того, рубль выглядит слишком слабо из-за ситуации с мигрантами на белорусско-польской границе, уточняет эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин.

«Все это повышает актуальность фактора пятницы, когда инвесторы наращивают позицию в инвалюте или восстанавливают ее из-за опасений реализации каких-либо рисков на выходных днях», — считает Бабин.

Некоторые эксперты указывают на начало долгосрочного тренда на понижения курса рубля именно с этой пятницы. Поддержку доллару сейчас оказывают несколько факторов. В том числе, ожидания более быстрого ужесточения монетарной политики ФРС США для сдерживания инфляции, поясняет главный аналитик Совкомбанка Михаил Васильев.

Кроме этого, увеличивается спрос на доллар как на защитный актив из-за нарастания в мире пятой волны пандемии COVID-19, считает эксперт Совкомбанка.

На чьей стороне Минфин

Свой негативный вклад в курс рубля вносят и рекордные покупки валюты Минфином в рамках бюджетного правила.

Играет роль и сезонный фактор. В конце года традиционно возрастает спрос на валюту для закупки импортных товаров для новогодних праздников и для повышенных выплат по внешнему долгу корпораций.

«За последние 13 лет рубль в среднем слабел к доллару на 2% в ноябре и на 2% в декабре», — заключает Васильев из Совкомбанка.

Дальнейшее ослабление рубля возможно только из-за геополитических рисков, все остальные факторы играют на укрепление рубля, категоричен гендиректор «УК Спутник — Управление капиталом» Александр Лосев.

Финансовый консультант FCP Financial Management Ltd Исаак Беккер считает, что в настоящее время сила или слабость рубля в меньшей степени зависит от того, как чувствуют себя доллар или евро.

«В данный момент для рубля важнее ставка ЦБ. Она высокая. Такого в мире сложно найти. Это позволяет заниматься сarry trade, то есть спекуляцией на разнице процентных ставок в разных странах», — говорит Беккер.

QR-коды и баланс рисков

Если при этом убрать геополитический негатив и добавить большую востребованность российских газа и нефти на внешних рынках, то доллар должен «курсировать» где-то в пределах диапазона 68-70 рублей, полагает эксперт.

«Однако в наше время зарубежный «клиент» очень пуганный, он хорошо помнит 2014 год и то, что произошло с Крымом и рублем. Да и отечественный потребитель, особенно если он как-то связан с потребностью в долларах или евро, тоже понимает всю остроту геополитической проблемы», — говорит Беккер.

Он считает, что «испортить Новый год нам и рублю может только геополитика». В этом случае россияне могут получить и 75, и даже 76 рублей за доллар.

Геополитический фактор и дестабилизация внутренних социально-политических процессов в России, в том числе из-за непопулярных мер, связанных с QR-кодами может склонить баланс рисков не в пользу рубля, согласен Лосев. Если эти риски реализуются, то рубль действительно закрепится в диапазоне 73-75 к доллару.

Васильев из Совкомбанка ожидает, что до конца года курс рубля все-таки не превысит отметки 74 к доллару и 84 к евро.

От чего зависит курс евро

Евро и доллар США являются наиболее популярными объектами валютных инвестиций у граждан России. Причем при определенных экономических условиях россияне более склонны доверять доллару, а при смене экономической конъюнктуры начинают отдавать предпочтение евро. У многих наших соотечественников евро и доллар ассоциируются с более стабильными по сравнению с рублем валютами, в которых целесообразнее хранить деньги.

Однако, как показывает практика, курс евро (как и доллара США) может не только расти по отношению к рублю, но и снижаться, причем иногда — в течение длительного времени. Для осуществления прибыльных вложений в евро необходимо понимать, что именно из себя представляет данная валюта. Об этом, а также о том, от чего зависит курс евро к рублю, мы сегодня и поговорим.

Евро — это вторая по значимости резервная валюта (центральные банки покупают евро для пополнения своих золотовалютных резервов (ЗВР)) после доллара США, с общей долей в мировых международных валютных расчетах порядка 30%. В 1999 году евро сменил предыдущую панъевропейскую валютную единицу — ЭКЮ — в соотношении 1:1 в безналичной форме, а в 2002 году — уже и в форме «бумажных» денег.

Цель принятия евро — обеспечение большей стабильности валютному курсу ЕС, а также создание конкуренции доллару США. Причем в евро «вошли» такие резервные валюты, как немецкая марка и французский франк, что усилило позиции евро в качестве резервной валюты. Введение евро позволило осуществлять взаиморасчеты между европейскими странами без валютного риска (в единой валюте), что сделало товары и услуги доступнее для потребителя. Принятие евро способствовало притоку капитала в страны ЕС, так как инвесторы могли осуществлять вложения, не беспокоясь о риске валютных колебаний между странами. А это, в свою очередь, поспособствовало удешевлению обслуживания облигационных выпусков для государств Еврозоны.

В наши дни евро является валютой, официально принятой в девятнадцати странах, образующих еврозону: Германии, Франции, Италии, Испании, Ирландии, Финляндии, Эстонии, Нидерландах, Бельгии, Люксембурге, Словакии, Словении, Кипре, Мальте, Португалии, Греции, Латвии, Литвы и Австрии. Чтобы утвердить евро в качестве национальной валюты, европейская страна должна отвечать нормам Маастрихтских критериев, утвержденных Евросоюзом. Монетарной политикой евро занимается ЕЦБ — Европейский центральный банк, который принимает решения об изменении ставок и, совместно с Европейской системой центральных банков, в которую входят ЦБ всех государств-членов Евросоюза, осуществляет введение данной политики на территории Еврозоны.

Теперь поговорим о том, от чего зависит курс евро. Так как евро на мировой валютной арене — прямой конкурент доллару США, то эти валюты часто находятся в своего рода противофазе. Если инвесторы начинают приобретать доллары США, то для осуществления подобных покупок они продают евро («перекладываются» из одной валюты в другую), и наоборот. В связи с тем, что для осуществления вложений в экономику США инвесторам приходится покупать доллары, а для инвестирования в европейские активы — евро, а совместно США и Еврозона являются наиболее мощными и масштабными экономическими образованиями, возникает подобный эффект роста одной валюты за счет другой.

Естественно, на курс евро наибольшее влияние оказывает изменение процентной ставки ЕЦБ и введение/завершение (а также изменение объемов) мер экономического стимулирования с помощью количественных смягчений (QE). Как правило, при увеличении процентной ставки курс евро растет, а при уменьшении — снижается.

В свою очередь, процентная ставка является одним из основных методов контроля инфляционного процесса, от которого, в свою очередь, в значительной степени зависит курс евро. Так как инфляция является показателем степени удешевления денежных средств, то при её росте курс евро снижается, а при ее снижении — растёт. Хотя в определенные моменты политика ЕЦБ может быть направлена на «разгон» инфляции, ее рост может быть показателем силы экономики, так как повышение экономической активности неизбежно влечет за собой рост инфляции. Но поскольку инфляция в еврозоне меньше, чем в России (то есть деньги в евро обесцениваются медленнее, чем в рублях), многие российские граждане предпочитают хранить сбережения именно в этой валюте.

Евро склонен реагировать достаточно бурно на словесные интервенции представителей ЕЦБ — высказывания руководства регулятора могут увеличивать волатильность курса европейской валюты.

Евро также растет, когда экономика Европы показывает рост, что отражается в динамике макростатистических показателей — таких, как ВВП, промышленное производство, индексы деловой активности, торговый баланс и безработица. Причем у европейской статистики есть ряд особенностей. Поскольку еврозона — это целый ряд стран, то следует обращать внимание на ключевые страны — Германию, Францию и Италию. Также существует ряд проблемных стран, в числе которых Греция, Кипр, Испания и Португалия (преимущественно Южная Европа), ухудшение статистики по которым может ослабить позиции евро. Следует заметить, что европейская статистика достаточно часто совпадает с прогнозными значениями (чаще, чем статистика США) и обладает меньшим разбросом значений.

Понимать, от чего зависит курс евро к рублю, крайне важно для достижения максимального результата от инвестирования, поскольку даже в условиях санкций Европа является ближайшим мощным экономическим партнером России.

В теории всё кажется простым и понятным — подводные камни всплывают, как правило, уже в процессе торговли. Чтобы минимизировать их количество, попробуйте для начала приумножить виртуальные деньги — откройте учебный счёт в «Открытие Брокер». И не забудьте подписаться на наши обновления, чтобы быть в курсе свежих статей — так вы сможете развиваться одновременно по всем направлениям!

США продолжают печатать доллары: что будет с рублем к Новому году?

Петр Пушкарев,шеф-аналитик TeleTrade специально для Bankiros.ru:

Примерный размах по амплитуде колебаний в российском сегменте валютного рынка, думается, на этот месяц уже вполне устаканился и довольно четко определен ходом торгов, состоявшихся в первой декаде ноября.

Пределы этого коридора, ориентировочно от 69 до 72,5 рубля по паре доллар/рубль и ближайшие окрестности отметки 80+ рублей для пары евро/рубль (под «плюсом» подразумевается еще 2-3 рубля сверху) вряд ли будут раздвинуты дальше в ближайшие недели более чем на рубль-полтора. Но если все-таки границы естественно сформировавшихся диапазонов и сместятся, то вероятнее, что в пользу умеренного укрепления позиций российской, а не иностранной валюты.

Причиной тому выступают прежде всего чисто внешние для России факторы. И это даже не столько нефтяные цены, которые влияют на курс рубля уже давно в довольно сглаженной форме, а скорее разогнавшийся с новой силой оптимизм на западных биржевых площадках.

Неплохую динамику сохраняют и европейские фондовые активы, но безусловный лидер, который бьет один свежий рекорд за другим – безусловно, Уолл-Стрит. Массовое бегство международного инвест-сообщества именно в торгующиеся на американских биржах активы крупных транснациональных компаний с отлаженными бизнес-схемами только усилился как по итогам мощного сезона корпоративной отчетности за третий квартал, так и в ответ на абсолютно «голубиный», самый мягких из вообще возможных вариантов, начала выхода печатного станка Федрезерва из режима максимальной интенсивности.

Скорость увеличения долларовой денежной массы через механизм выкупа казначейских бумаг США и старых бросовых ипотечных бумаг на балансах банков будет уменьшаться всего лишь на величину 15 млрд долларов в месяц. А это значит, что если до декабря Федрезерв «печатал» с этой целью по 120 млрд долларов, то и теперь будет по-прежнему «печатать» почти также много: в ноябре 105 млрд, в декабре 90 млрд долларов. Такими темпами не приходится говорить всерьез о сворачивании наводняющих деньгами финансовую систему программ раньше, чем к середине, а то и к концу 2022 года, так как Федрезерв еще и оставил за собой лазейку пересматривать скорость сворачивания, а при необходимости и приостанавливать этот процесс на каком-то уровне в ходе каждого следующего заседания.

Мало того, когда эти решения уже были окончательно приняты, со ссылкой на «временный характер» инфляции в сочетании с недостаточно быстрым восстановлением рынка труда, то последующий пересмотр показателей занятости за август и сентябрь в плюс, как и выход свежих сильных данных за октябрь (+531 тысяча рабочих мест) произошли лишь только 5 ноября, когда они уже не могли внести в политику американского регулятора никаких поправок. Как результат, негативного эффекта в виде ожидания ужесточения монетарных мер в таких условиях от данных по занятости быть не могло, а положительное влияние оказать на динамику основных индексов они успели.

«Вишенкой на торте» для готовых еще не раз и так побить все прежние рекорды индексов Доу-Джонса, Nasdaq и, главное, индекса широкого рынка S&P 500, стала новость о появлении уже не вакцины, а лекарства от коронавируса в форме пилюли от Pfizer с предварительной эффективностью до 90%, предотвращающей переход болезни в тяжелые стадии, и при отсутствии смертельных исходов в фокус-группах.

Вместе с этой информацией возродились и надежды многих мировых инвесторов на постепенный возврат от пандемийных норм «новой нормальности» с множеством ограничений для граждан и бизнеса, QR-кодами, вакцинациями раз в полгода и прочими «прелестями» – со временем и к жизни, которая больше будет напоминать нам уже старые добрые, по-настоящему нормальные времена.

Все эти факторы, плюс ожидания сезона розничных распродаж в «черную пятницу» и ближе к Рождеству, и образовали сейчас «гремучую смесь», побуждающую многие крупные фонды и частных инвесторов, смелее размещать свободный капитал для защиты от обесценивания покупательной способности как доллара, так и евро по отношению к материальным товарам и услугам – не в государственные облигации Америки, Европы или других ведущих стран, очень надежные, но с крайне низкой доходностью, а в продолжающие быстро дорожать акции и частично в финансовые инструменты развивающихся рынков.

А в их число, конечно же, входят и ОФЗ Минфина России с купоном сейчас выше 8,3% годовых, и «голубые фишки» российских крупных сырьевых компаний. Именно этими так называемыми «керри трейд» потоками капитала, то есть инвестициями с целью заработать на разнице доходности финансовых инструментов, полностью абстрагируясь от очевидной стагнации во всех ориентированных на внутреннее потребление сегментах российской экономики, и обусловлен столь ограниченный сейчас потенциал для ослабления российской валюты.

Получается, что наши внутренние процессы вряд ли дадут рублю совсем уж резко ускорить укрепление, а крайне благоприятный для России макроэкономический фон не позволяет рублю особо слабеть. Безусловно, прогнозировать с уверенностью сохранение той же динамики движений рубля вплоть до самого Нового года еще рановато, однако ожидания Рождественского ралли на фондовых площадках мира достаточно сильны, чтобы благодаря им курс рубля остался зажат описанными процессами в тиски примерно с тем же диапазоном колебаний как минимум до середины декабря.

Аналитик назвала условия для резкого подорожания доллара

Руководитель направления «Макроэкономический анализ и финансовые рынки» ЦСР Наталья Сафина в беседе с агентством «Прайм» назвала условие, при котором в скором времени можно будет купить на доллар больше одного евро.

По словам специалиста, причиной давления на евро стало резкое ожидание рынка более активных шагов ФРС США по ужесточению монетарной политики и, следовательно, росту доходности на долларовые активы. «Пока американский регулятор только сократил объем выкупа активов со 120 до 105 миллиардов долларов в ноябре, а в декабре планирует уменьшить лимит еще на 15 миллиардов долларов», — сказала аналитик.

Собеседница агентства отметила, что дальнейшая политика ФРС приведет к новому росту индекса доллара к корзине мировых валют, в том числе к евро. Однако это не значит, что евро продолжит слабеть по отношению к доллару, и тренд сохранится еще на год. Также не стоит ожидать, что валюты достигнут паритета, уточнила собеседница агентства.

Как считает Сафина, евро может стать дешевле доллара, если инфляция в Европе ускорится и макроэкономические показатели ухудшатся из-за сверхмягкой монетарной политики ЕЦБ и жесткой риторики ФРС США и повышения ключевой ставки. Однако эксперт пока не допускает развитие событий по такому сценарию в ближайшей перспективе.

Ранее директор компании «Единый Брокер» Артем Арзамасцев рассказал россиянам, когда следует приобретать валюту. Он посоветовал заниматься этим в рабочие дни, а не в выходные и праздники.