Как правильно ответить суду что запрашиваемыми сведениями не располагает

Инструкция: готовим ответ на требование прокуратуры о предоставлении информации

Ответ на требование прокуратуры о предоставлении информации — это официальное письмо, в котором организация сообщает сведения, необходимые госоргану, чтобы провести проверку. Запросить могут и документы. Отреагировать нужно в срок от 1 до 5 дней.

Когда прокуратура запрашивает информацию

В полномочия Прокуратуры входит надзор за соблюдением законов РФ:

Правила работы установлены федеральным законом №2202-1 от 17.01.1992. При любом нарушении прав гражданин или организация вправе обратиться за защитой в контролирующий госорган. Получив информацию о нарушении прав или закона, госорган обязан реагировать: провести проверку, установить факт нарушения или его отсутствие и вынести соответствующее предписание. Проверка проводится на основании обращения или информации о нарушении, полученных из любых других источников. Требование прокуратуры о предоставлении документов связано с проведением таких проверок. Госорган вправе запрашивать только те сведения и документы, которые связаны с предметом проверки. Не требуют документы или сведения, которые находятся в публичном доступе и официально опубликованы.

Сколько времени есть на ответ на запросы прокуратуры

Стандартный срок, чтобы подготовить и отправить ответ в прокуратуру, — 5 рабочих дней. Если сведения запрашиваются в рамках проверки соблюдения законов — в течение двух дней. В исключительных случаях, если имеет место угроза жизни или здоровью, интересам государства или государственной собственности, — в течение суток.

Если организация не готова вовремя предоставить необходимую информацию, следует в течение срока предоставления ответить письмом с сообщением об этом. Важно аргументированно обосновать невозможность вовремя предоставить документы. Это позволит получить отсрочку.

Как написать ответ

Ответ готовят на фирменном бланке организации. Текст состоит из трех смысловых частей.

Перед отправкой ответ регистрируют и присваивают исходящий номер. Передать ответ в прокуратуру следует способом, позволяющим обеспечить скорейшую доставку адресату и подтверждение вручения.

Что будет, если не ответить на требование

В законе однозначно сказано, что получатель требования обязан ответить на запрос. Отсутствие любого ответа на требование прокурора, даже отрицательного, повлечет серьезные последствия.

Представителя организации пригласят на личную встречу. Неявку квалифицируют как административное правонарушение, предусмотренное ст. 17.7 КоАП РФ.

Пренебрежение прокурорскими требованиями влечет штраф:

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

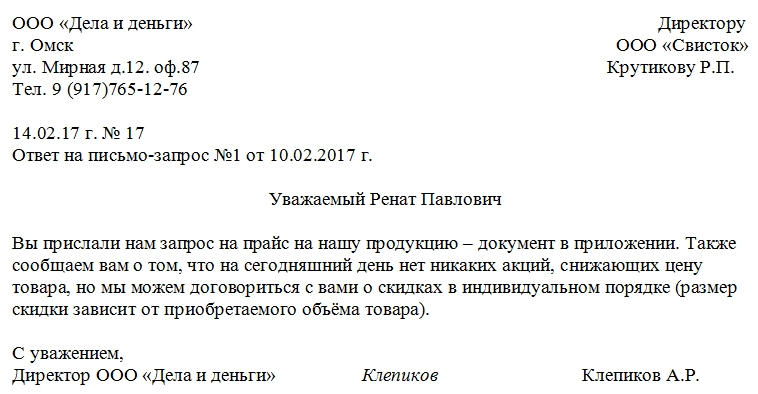

Ответ на письмо-запрос. Письмо-ответ

Составление ответа на письмо-запрос (оно же письмо-ответ) – стандартная норма деловой этики. Как правило, с запросами обращаются либо потенциальные партнеры фирмы с просьбой предоставить какие-либо сведения о деятельности предприятия, товарах, услугах, ценах и скидках, либо уже существующие контрагенты, например для получения информации о сроках поставки, оплаты, пересылки или корректировки документов и т.д.

Ответ на запрос носит официальный характер и является частью делового документооборота фирмы.

Общие правила написания ответа

В первую очередь следует помнить о том, что ответ должен писать именно тот сотрудник предприятия, на имя которого писалось первоначальное письмо. Исключения возможны только для тех случаев, если этот сотрудник по каким-либо причинам отсутствует (больничный, командировка. увольнение) – тогда ответ может написать тот, кто замещает отсутствующего на данный момент времени.

Язык и подача послания должны зеркально отражать письмо-запрос. Иными словами, в тексте желательно использовать ту же форму обращения, которую применил отправитель запроса, ту же лексику, терминологию, языковые обороты и последовательность изложения, конечно, при условии, что автор инициативного послания проявил себя как грамотный и корректный человек.

Нужно обязательно указывать ссылку на номер и дату входящего послания, но при этом нельзя повторять ошибки, допущенные автором запроса и нежелательно указывать на них в ответом письме (только если это не относится к конкретной деятельности фирмы).

Ответ на запрос может быть как положительным, так и отрицательным.

Кроме того, при отказе на запрос хорошим тоном будет сообщить его автору информацию о том, при каких обстоятельствах ответ может стать положительным.

В любом случае, ответное письмо должно быть составлено в максимально вежливой форме. Желательно избегать пустых отписок и даже при отсутствии необходимой информации писать ответ нужно сдержанно, вежливо и уважительно по отношению к автору запроса. Грубость, ровно как и заведомо ложные сведения совершенно недопустимы.

Как составить ответ на запрос

Форма подачи и оформления ответа на письмо-запрос может сыграть решающую роль в отношениях между организациями. Именно поэтому к его составлению следует относиться очень внимательно, придерживаясь определенных правил.

В первую очередь, прежде чем составлять ответное письмо следует любым удобным способом проинформировать отправителя о получении запроса. Далее, при наличии всей необходимой информации можно приступать к ответу. Чем скорее будет написано ответное послание, тем лучше, но если в данный момент запрашиваемые сведения отсутствуют, с письмом лучше повременить.

Структура ответа вполне стандартна с точки зрения делопроизводства.

Как оформить письмо-ответ

Ответ можно писать

Его можно оформлять на простом листе А4 формата или же на фирменном бланке организации – второй вариант позволяет не вбивать вручную реквизиты фирмы, да и выглядит значительно солиднее. Ответ должен в обязательном порядке содержать подпись сотрудника, который представляет организацию с указанием его должности. Ставить печать не надо, т.к. с 2016 года требование закона о применении юридическими лицами штампов и печатей утратило силу.

Составляется ответ в единственном экземпляре, перед отправлением его нужно пронумеровать (в соответствии с внутренним документооборотом компании), а также проставить дату.

Сведения об письме нужно внести в журнал учета исходящей документации – в случае, если ответ на запрос затеряется или возникнут разногласия с контрагентом, это позволит быстро разобраться в ситуации.

Как отправить письмо

Ответ можно отправлять разными способами. Электронная почта или факс позволяют существенно сэкономить время. Но если письмо содержит особо ценную информацию или оригиналы документов и отправитель заинтересован в гарантированном получении послания, следует воспользоваться услугами Почты России, отправив ответ заказным письмом с уведомлением о вручении.

Ждать ли ответ на письмо-ответ

Практически все деловые письма требуют ответа, но из этого правила есть исключение.

Письмо-ответ не нуждается ни в каком ответе, поскольку оно изначально не содержит в себе никаких просьб, запросов и предложений. По сути дела, оно содержит лишь ту информацию, которая требовалась второй стороне.

При этом именно письмо-ответ может стать отправной точкой к заключению выгодного контракта или сделки, а также простым и доступным способом урегулирования каких-либо проблем и сложностей во взаимоотношениях между партнерами.

Как «отфутболить» запрос?

Отгремели фанфары по поводу «усиления юридической значимости адвокатского запроса». Адвокатское сообщество аплодирует первому прецеденту по привлечению руководства компании «АВТ Моторс» к административной ответственности за непредставление информации по адвокатскому запросу. И вот Министерство юстиции выступило с проектом приказа «Об утверждении требований к форме, порядку оформления и направления адвокатского запроса». Что это: усиление института адвокатского запроса? Как бы ни так – это его могила!

В Сети уже появились статьи с заголовком «Как “отфутболить” адвокатский запрос?» Приказ создает идеальную почву для игнорирования адвокатов. Спрогнозируем несколько совершенно законных способов не делать того, что требуется.

1. Соблюдай формальности

Руководство компании «АВТ Моторс» погорело по формальным основаниям. Они не смогли доказать того, что выслали ответ на адвокатский запрос. Мне, конечно же, не следует учить здесь тому, как получить доказательство высылки «ответа» (адвокатам эти незамысловатые приемы и контрприемы прекрасно известны).

2. Отказывай по формальным основаниям

Приказ содержит 16 формальных требований к адвокатскому запросу. Адвокаты знают техники, например, российских судов, которые не желают принимать исковые заявления, где, например, пропущены: буква, точка, нечеткая копия удостоверения…

3. Включай «дурочку»

В ответ на свой запрос адвокат может получить следующее: «Уважаемый адвокат Иванов, на Ваш запрос просим уточнить номер договора с участием Вашего доверителя, сведения о котором Вы запрашиваете», а затем в следующем письме: «А в каком городе договор был заключен?» Такая переписка может длиться десятилетиями.

4. Отвечай уклончиво

Любой ответ – это ответ. Это знают, например, госслужащие, и на запрос о судимости отвечают: «Сведений о судимости Иванова не имеется». Понятно, это не значит, что судимости нет. Такой бесполезный, но формально верный полуответ можно составить на любой адвокатский запрос.

5. Копии документов не предоставляем

Согласно Приказу в запросе должны указываться «сведения, необходимые для оказания юридической помощи, в том числе справки, характеристики и иные документы». Например, адвокат требует копию договора, а ему в ответ: «Согласно п. 12 Приказа “Об утверждении требований к форме, порядку оформления и направления адвокатского запроса” предоставляем Вам сведения о том, что запрашиваемый Вами договор находится в центральном архиве нашего офиса».

Конечно, все эти юридические уловки только для частных организаций. Государственные и муниципальные органы в них не нуждаются, так как пакет недавних поправок легализовал перечень ограничений по адвокатскому запросу, что дает фактически неограниченную возможность должностным лицам мотивированно отказывать адвокату в предоставлении информации по его запросу:

«4. В предоставлении адвокату запрошенных сведений может быть отказано в случае, если:

1) субъект, получивший адвокатский запрос, не располагает запрошенной информацией;

2) нарушены требования к форме, порядку оформления и направления адвокатского запроса, определенные в установленном порядке;

3) запрошенные сведения отнесены законом к информации с ограниченным доступом или составляют государственную тайну».

Следует обратить внимание на универсальность и «железобетонность» последнего мотива отказа, ведь информацией с ограниченным доступом при желании можно признать все, что угодно.

Что делать?

Предлагаем адвокатам научиться составлять запросы так, чтобы они достигали своих целей. И юридический аргумент (юридическая обязательность ответа на запрос) в этом должен быть не только не единственным, но и не самым главным. В рамках института повышения квалификации адвокатов мы разработали курс «Составление адвокатского запроса: отказ невозможен». С удовольствием поделюсь своими разработками со всеми заинтересованными адвокатами.

Как подготовить ответ на письмо о предоставлении информации

Ответ на запрос о предоставлении информации — это документ, который содержит решение о согласии или отказе отправить необходимые сведения. Если решение положительное, то подробно указывают эти данные, если отрицательное — четко обосновывают отказ.

Обязательно ли отвечать на запрос о предоставлении информации

В компанию попадает различная корреспонденция — коммерческие предложения, приглашения, поздравления, рекламно-информационные материалы. Далеко не на все из них обязательно отвечать. Много бумаг присылают и государственные структуры. Когда они попадают в организацию, их разбирают, а особенно важные отправляют руководству. Одни нужны для ознакомления, а на другие требуется составить грамотный ответ.

Обязательно отвечают на документы, в которых содержатся:

Чаще всего на практике встречается деловая корреспонденция в виде запроса. В таких официальных переписках текущие и возможные партнеры просят сведения о товарах, услугах, ценовой политике, сроках поставки и другое. Нередко официальный запрос составляют государственные структуры с требованием предоставить значимые сведения или документы.

В отличие от обычных писем-просьб, в запросах отправитель обосновывает требование о необходимости сведений. Например, ссылается на законодательный акт, который позволяет запрашивать важные деловые бумаги, данные об организации, сотрудниках и т. д.

По закону, их вправе требовать различные госструктуры:

Организации не вправе игнорировать такие требования. Начиная деловую переписку, юридические лица обязаны знать, как ответить на письмо о предоставлении информации, — четко, подробно, грамотно и конкретно описать суть вопроса. Но не следует отвечать на любой запрос без разбора. Важно проверить, чтобы он был составлен правильно и с четким обоснованием и только тогда отвечать. Например, суды обязаны указать, в рамках какого дела нужна информация (написать номер, дату, рассказать суть вопроса). Прокуратура сообщает, в связи с чем проводится прокурорская проверка (название и номер документа, заявление гражданина или организации) и т. д.

Если обратился гражданин, то вы обязаны предоставить письменный ответ на интересующие его вопросы. Это предусматривает п. 3 ст. 5 ФЗ № 59 «О порядке рассмотрения обращений граждан Российской Федерации». При этом помните, что запрещено разглашать сведения, указанные в заявлении, без согласия гражданина. Но если вопрос не в вашей компетенции и перенаправлен в другой орган, это не считается разглашением (п. 2 ст. 6 ФЗ № 59).

Если в заявлении содержатся нецензурная брань, оскорбления и угрозы в адрес уполномоченных лиц, то они вправе оставить его без ответа. Если в заявке от гражданина не читается фамилия или адрес, то отвечать должностные лица не обязаны. Если фамилия ясна, но не видна суть вопроса, то в течение недели гражданину обязаны письменно сообщить об этом (п. 3 ст. 11 ФЗ № 59). Если в письме вопросы, на которые гражданину много раз отвечали, но новых доводов он не приводит, руководство вправе прекратить с ним переписку. И письменно сообщить ему об этом (п. 5 ст. 11 ФЗ № 59).

В какие сроки готовить ответ

Все зависит от конкретной корреспонденции. Для частных организаций четких сроков не предусмотрено. Государственные учреждения обычно отмечают либо дату либо период, в течение которого требуется предоставить информацию. При переписке с контрагентами стоит ориентироваться на договор. В нем обычно прописано, сколько дней отводится для ответа. Если срока не указано, смотрите на суть вопроса. Если корреспонденция важная, обычно рекомендуется предоставлять информацию не позже чем в течение 3-7 дней.

Что касается обращений граждан, то установлены конкретные сроки. В течение 3 дней его письменное обращение обязаны зарегистрировать. Если в компетенцию получателя эти вопросы не входят, то на переправку в другой орган дается не более 7 дней (ст. 8 ФЗ № 59). Столько же предусмотрено и для отправки уведомления о том, что требуемые сведения указаны на официальных сайтах. На рассмотрение обращения дается 30 дней (ст. 12 того же закона).

Управляющие компании обязаны предоставлять контакты, наименование организации и должностных лиц, сведения о тарифах, нормативах потребления и др. на следующий день после обращения. В течение 3 рабочих дней обязаны предоставить сведения о показаниях общедомовых счетчиков, копии актов о причинении вреда здоровью гражданина, о нарушении качества предоставляемых услуг, о проверке нарушений и т. д. (пункт 34 постановления правительства РФ от 15.05.2013 № 416).

Как составить письмо с ответом

Каким образом ответить, зависит от его содержания. Есть два варианта ответа — положительный или отрицательный. На распоряжение от более высокого административного органа отвечают только положительно. Составляют в виде доклада о выполнении распоряжения.

Четкого шаблона закон не устанавливает, но чтобы определиться, как правильно написать ответ на письмо о предоставлении информации, придерживайтесь делового стиля и стандартных правил. По этим нормам в документе содержатся:

Начинают подобные письма с обращения к должностному лицу по имени и отчеству: «Уважаемый Петр Петрович!» (если есть конкретное лицо). Если конкретного человека не указано, то пишут так: «На Ваш запрос о предоставлении информации сообщаем следующее», затем указывают номер и дату исходного документа. После этого отписывают суть вопроса и уточняют, на каком основании удовлетворена просьба. В конце желательно отметить контакты составителя, чтобы была возможность уточнить информацию при необходимости.

Оформлять документ желательно на официальном бланке фирмы, поскольку на нем есть все реквизиты компании, хотя допускается и на обычном листе А4. Если хотите выглядеть солидно, то только бланк.

Составляют ответный документ в одном экземпляре и визируют по правилам документооборота. Обязательно отмечают дату составления. Если требовалось предоставить пакет бумаг, то дополняют приложением с документами. В письме пишут: «В ответ на Ваш запрос о предоставлении информации направляем вам следующие документы» и перечисляют их. Стандартный бланк такого документа выглядит так:

(должность, Ф.И.О. директора,

от «__»___________ ____ г.

от «__»___________ ____ г

Ответ на запрос о предоставлении информации

В ответ на Ваш запрос от «__»___________ ____ г., исх. № _____, сообщаем Вам, что оригиналы запрошенных Вами документов находятся у ____________________ по адресу: _________________________, тел. _____________________________

Копии документов прилагаются к письму:

Ф.И.О., должность_______ Подпись ___________________

Если в предоставлении данных отказывают, то текст письма составляют в том же деловом тоне. Обязательно максимально корректно сообщают о причине отказа. Чтобы сохранить деловые отношения в будущем, допустимо отметить, что сожалеете о том, что не получилось помочь.

Если вам кажется, что оснований недостаточно, не бойтесь в письмах уточнять необходимые данные. Всегда проверяйте реквизиты, наличие подписи и печати органа. Важно, чтобы документ подписали уполномоченные лица. Если нужных автографов нет, то допустимо указать на это: «В ответ на Ваше письмо сообщаем следующее: мы вынуждены отказать Вам в отправке запрошенных бумаг, поскольку отсутствует подпись должностного лица». Не предоставляйте никакую информацию, пока не придет официальный запрос по всем правилам. Но отказ следует обосновать четко и ясно.

Образец с предоставлением информации

Образец с отказом предоставить запрашиваемые сведения

Каким образом направить ответ

Способы отправки всем известны и проблемой не являются. Большинство писем сегодня направляют в электронном виде или обычной почтой. Но если в письме содержится конфиденциальная информация или важные бумаги, то вручают их прямо в руки. Обычно официальные письма принято отправлять либо курьерской службой, либо почтой России при помощи ценного письма или бандероли с отметкой об уведомлении о получении.

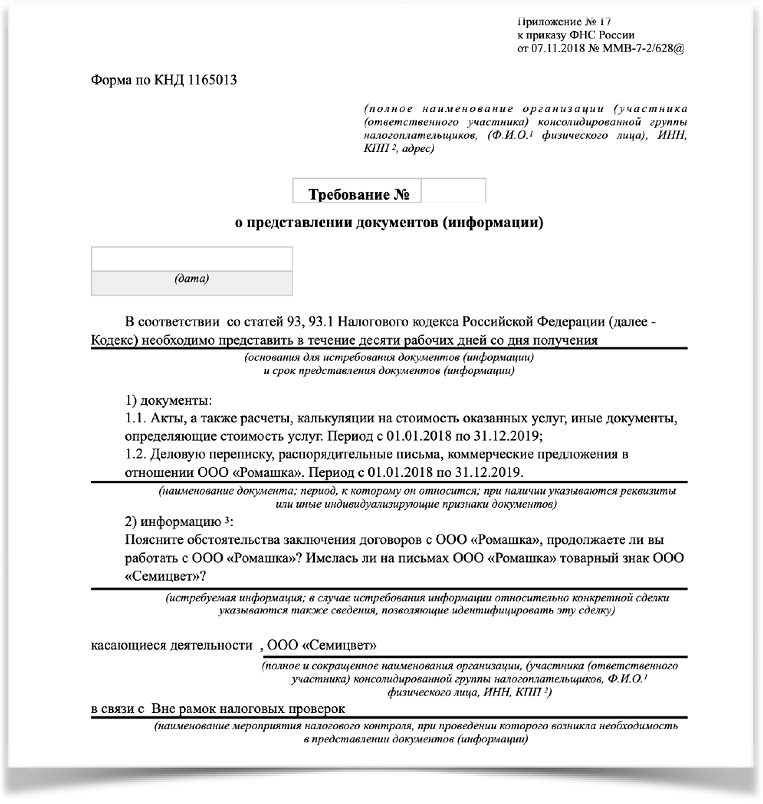

Требование о предоставлении документов (информации) от ИФНС: инструкция по применению

Каждому предпринимателю, директору, главному бухгалтеру знакомо чувство легкой тревоги при получении требований налоговых органов о предоставлении документов (информации). Требование может касаться самого налогоплательщика, его контрагентов, знакомых и незнакомых третьих лиц. Наряду с требованиями, нередко поступают уведомления о необходимости дать пояснения, в том числе письменные, которые мало отличаются от требований по содержанию. Требования могут прийти в рамках начавшейся проверки или на этапе предпроверочного анализа, обозначая интерес инспектора.

Попробуем разобраться, как сберечь время, нервы и бумагу в принтере, если требование пришло, и как при этом не нарваться на штрафы за его невыполнение.

В последние годы НК РФ дает инспекторам все новые и новые возможности для запроса документов, судебная практика отворачивается от налогоплательщиков, а налоговые инспектора входят во вкус, направляя все больше и больше требований и запрашивая пояснения. В результате, количество требований, составляемых налоговыми органами, достигло апогея.

Для начала разберемся, что и у кого может запрашивать инспектор:

По ст.ст. 88, 93 НК РФ

в рамках камеральной

проверки

По ст.ст. 89, 93 НК РФ

в рамках выездной

проверки

По ст. 93.1 НК РФ

в рамках «встречной»

проверки

Вызов для дачи пояснений,

в том числе письменных,

на основании

(подп. 4 п.1 ст.31 НК РФ)

В отношении

самого

налогоплательщика

Документы, которые подаются вместе с налоговой декларацией;

Документы, подтверждающие убыток (уменьшение суммы налога), заявленный в уточненной декларации, поданной спустя 2 года после подачи первичной декларации;

Иные документы, предусмотренные ст. 88 НК РФ, связанные с проверками применения льгот, уплатой НДС, инвестиционных товариществ, возвратов подакцизных товаров, услуг иностранных организаций, состоящих на учете в РФ, операций, освобожденных от обложения страховыми взносами, вычетов при продаже товаров по tax free, инвестиционных вычетов.

Любые документы и информацию, связанные с исчислением и уплатой проверяемых налогов в проверяемом периоде.

Документы и информацию относительно конкретной сделки, при отсутствии камеральной или выездной проверки, если у налогового органа возникла обоснованная необходимость их получения.

Пояснения о любых аспектах деятельности налогоплательщика, в том числе с обязанностью приложить подтверждающие документы. Сроки ответа устанавливаются инспектором произвольно.

В отношении

Вашего контрагента

Любые документы и информацию, связанные с исчислением и уплатой налогов.

Пояснения о специфике взаимоотношений с контрагентом.

В отношении

третьего лица

— то есть

организаций/ИП,

с которыми

Вы как налогоплательщик

напрямую не имеете

договорных отношений

Любые имеющиеся документы и информацию, если проверяемое лицо связано с Вами «по цепочке» поставок товаров (выполнения работ, оказания услуг).

Санкции за неисполнение

А теперь более подробно.

Что могут запросить при проверках?

Обратной стороной медали выступает возможность злоупотребления должностными лицами налоговых органов своими полномочиями.

И именно из-за таких злоупотреблений, а вовсе не из-за желания налогоплательщика сокрыть компрометирующую его информацию, часто возникает нежелание отвечать на запросы налоговых органов. А иногда бывают и откровенные глупости.

Так, совсем недавно в Свердловской области и Челябинской областях налогоплательщикам приходили требования с просьбой представить «документы, подтверждающие выполнение работ непосредственно в космическом пространстве».

Скорее всего, данная формулировка была транслирована из ст. 164 Налогового кодекса РФ, предусматривающей применение ставки 0%, и бездумно скопирована из требований, выставленных какой-либо из структур Роскосмоса. Однако для бухгалтеров других компаний такие формулировки, дававшие повод задуматься о бескрайних просторах вселенной, вызывали недоумение и ухмылку.

В рамках выездной проверки могут запрашиваться любые документы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они должны быть связаны с исчислением и уплатой налогов.

В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок», налоговая служба описывает то, какие документы и информация могут интересовать проверяющих, не намного подробнее:

«в ходе проведения налоговой проверки должностными лицами налогового органа проверяются, анализируются, сопоставляются и оцениваются документы и информация, имеющие значение для формирования выводов о правильности исчисления, удержания и уплаты (перечисления) налогов и сборов, а также для принятия обоснованного решения по результатам проверки».

Какого-либо исчерпывающего перечня таких документов нет, соответственно, объем и состав запрашиваемых документов и информации фактически не ограничен.

Требования в рамках «встречных проверок».

Состав документов, который может быть запрошен непосредственно у налогоплательщика, в рамках камеральных проверок ограничен (ст.88 НК РФ). В основном это документы, подтверждающие право на применение льгот или правомерность возмещения, либо возврата НДС.

Однако данные ограничения могут быть легко инспектором преодолены.

Если документы, связанные с деятельностью налогоплательщика нельзя истребовать при камеральной проверке у самого налогоплательщика, то почему бы не запросить интересуемые инспектора документы в рамках «встречной» проверки каждого из контрагентов налогоплательщика. Получается, что инспектор запрашивает документы не в отношении самого налогоплательщика, а имеющиеся у него документы в отношении всех его контрагентов. Фактически же проверяется сам налогоплательщик. Формально такие требование законны и оспорить их в суде в подавляющем большинстве случаев не удается.

Важным нюансом встречных поверок является то, что запрашиваемые при их проведении документы и информация должны быть связаны с проверяемым налогоплательщиком, то есть с вашим контрагентом, в отношении которого и проводится проверка.

Эта связь не обязательно должна быть прямой.

В ситуации, когда у вас запрашивают документы по взаимоотношениям с вашим контрагентом, но при этом проверяют третье лицо (которое вы можете и не знать), такое требование будет законным, если ваш контрагент является звеном в цепочке поставщиков (покупателей), ведущей к проверяемому третьему лицу.

Или, например, у вас может быть запрошена информация о том, как вы отразили операцию с контрагентом в своем бухгалтерском учете. Связь данной информации с проверяемым налогоплательщиком (вашим контрагентом) неочевидна, однако суды признают истребование такой информации правомерной.

Требования, выставленные в рамках предпроверочного анализа.

Приведем пример реального требования, полученного контрагентом одной группы компаний, подозреваемой налоговыми органами в искусственном дроблении бизнеса:

Такие требования используются инспекторами очень широко, и информация о вас аналогичным требованием может быть запрошена у всех ваших контрагентов.

Налоговый кодекс РФ не предусматривает среди мероприятий налогового контроля проведение предпроверочного анализа, однако отвечать на такие требование придется.

Что учесть при подготовке ответа на требование, выставленное вне рамок налоговых проверок?

Налоговый кодекс РФ содержит правило, согласно которому вне рамок налоговых проверок инспектор может запросить документы и информацию о конкретной сделке у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке, если у налоговых органов возникла обоснованная необходимость их получения.

Из данного правила следует, что налоговый орган должен указать сведения, позволяющие определить ту самую конкретную сделку, по которой запрашиваются документы, и налоговый орган должен обосновать необходимость их получения.

Сведениями, позволяющими конкретизировать сделку (сразу отметим, что это может быть сразу несколько сделок), могут быть реквизиты договора, счетов-фактур и так далее. И по такой конкретной сделке можно запрашивать любой объем документов, любую информацию.

То есть, вне рамок налоговых проверок налоговый орган не может запросить «все договоры за последние 3 года», но может запросить «счета-фактуры с 01.01.2016 по 31.12.2018, относящиеся к договору, например, № 1 от 01.01.2015».

Фактически, налоговый орган может запросить тот же объем документов, что и при проведении выездной налоговой проверки, не выходя на нее. Основной целью такого предпроверочного анализа является определение того, а стоит ли вообще выходить на проверку к данному налогоплательщику.

Что же касается обоснования необходимости истребования документов, то Налоговый кодекс РФ не разъясняет, в чем заключается эта «обоснованная необходимость», и обязан ли инспектор давать налогоплательщику какие-либо пояснения о мотивах истребования у него документов (информации) вне рамок налоговых проверок.

Если ранее суды чаще соглашались с налогоплательщиками о том, что налоговый орган должен четко и ясно изложить, в чем заключается такая необходимость, в противном случае «требование нарушает права и законные интересы лица в сфере предпринимательской и иной экономической деятельности, возлагая на него обязанность по представлению документов, не предусмотренную п. 2 ст. 93.1 НК РФ». То в последние время стало больше решений, в которых суд считает, что «обоснованная необходимость получения документов (информации) подразумевает лишь, что они не могут истребоваться в неслужебных или иных целях, не связанных с осуществлением контроля за соблюдением законодательства о налогах и сборах», либо суд соглашается с инспекцией, что обосновать необходимость можно фразой «в связи с возникновением обоснованной необходимости», или другими словами, надо, потому что надо…

А то и вовсе разъясняется, что «налоговый орган не обязан сообщать контрагенту соответствующего лица, документы (информация) о сделках которого запрошена, причины, по которым он посчитал необходимым направить требование».

Считаем, что такое судебное толкование статьи 93.1 НК РФ расширительным, ведущим к тому, что инспектор наделяется правом запрашивать документы произвольно у кого угодно, в любом количестве, без проведения каких-либо мероприятий налогового контроля, без какой-либо необходимости, игнорируя нормы НК РФ о сроках проведения налоговой проверки.

Когда можно в представлении документов (информации) отказать?

К требованию не приложено поручение;

Требование составлено неуполномоченным лицом, например, должностным лицом инспекции, в которой вы не состоите на учете;

Требование выставлено после окончания налоговой проверки.

Важно! Если требование выставлено во время проверки, но получено налогоплательщиком после ее окончания, такое требование признается законным.

Документы и информация представлялись в инспекцию ранее.

Запрошенные документы и информация не относятся к проверяемому периоду или к предмету проверки.

Данное основание для отказа таит сразу несколько подводных камней.

Во-первых, связь запрашиваемых документов с периодом проверки может иметь место, но быть очень неочевидной.

Например, договор может быть датирован прошлым периодом, но распространять свое действия и на следующие периоды. Или операция может быть совершена в более раннем периоде, но влиять на налогообложение следующего периода, за который и проводится проверка. В таких случаях требование будет законным.

Во-вторых, связь запрашиваемых документов (информации) с предметом проверки может быть косвенной, но достаточной для того, чтобы суд признал такой запрос правомерным. Суды в таких случаях нередко дают комментарий в своих решениях, что налогоплательщику не предоставлена возможность контролировать и разрешать вопрос об относимости к предмету проверки собираемых налоговым органом доказательств, так как решение о необходимости истребования тех или иных сведений для проведения налоговой проверки является исключительно прерогативой налоговых органов.

Тут надо быть внимательным и понимать, что документы (информация) должны быть очевидно и точно не связаны с предметом или с периодом проверки.

Что делать, если просят дать пояснения?

Если на основании 93.1 НК РФ, то актуально все то, что написано выше.

Если же на основании п. 3 ст. 88 НК РФ, то налоговый орган должен в требовании указать, какие выявлены проверкой ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, полученным им в ходе налогового контроля.

Если налоговый орган не указывает, какие ошибки либо противоречия выявлены, то ответ на него является вашим правом, но не обязанностью.

ВАЖНО! Даже в таком случае не следует игнорировать требование. Целесообразно указать в ответе, что при самостоятельной проверке налогоплательщиком поданной им декларации никаких ошибок, противоречий не выявлено, соответственно, обязанности давать какие-либо пояснения не возникает.

Имейте ввиду, что пояснения в любом случае придется дать, если:

в декларации по налогу на прибыль заявлена сумма убытка;

налогоплательщиком в декларации заявлены операции (имущество), по которым применены налоговые льготы;

в иных случаях, указанных в п. 8.1, 8.2, 8.5, 8.6, 8.8, 12 ст. 88 НК РФ.

Если в качестве основания для запроса документов или информации указывается подп. 3 п. 1 ст. 31 Налогового кодекса РФ, то давать письменные пояснения и документы налогоплательщик не обязан, однако явиться в налоговый орган и дать пояснения все равно придется. Поэтому при получении запроса информации и/или документов на основании уведомления о вызове в налоговый орган налогоплательщика, вопрос о предоставлении документов и письменных пояснений налогоплательщику следует решать, опираясь на то, насколько это удобно для него самого. В большинстве случаев письменные пояснения, составленные в спокойной обстановке, будут более взвешенными, аргументированными и контролируемыми, чем пояснения при разговоре с налоговым инспектором.

Что делать, если запрошен либо слишком большой объем документов и не весь этот объем, действительно может быть нужен проверяющим?

Если же объем запрашиваемых документов явно неисполним, но инспектор все равно просит их представить, то может быть выгодным и поспорить с инспекцией в суде.

Так в одном деле Банк отказался представлять документы, объём которых превышал 6 260 000 листов (4890 кредитных договоров). Как пояснил Банк в суде, такое количество копий может быть изготовлено на 100 печатающих устройствах в течение более двух месяцев, затраты на изготовление такого количества копий составит 1 800 000 рублей только на бумагу, 1 400 000 рублей на приобретение расходных материалов для орг. техники, вес истребованных копий составит около 30 тонн, для их перевозки потребуется 20 автомобилей марки «Газель». У проводящих налоговую проверку (4 человека) для проверки понадобится около 7,5 лет, при чтении одним сотрудником 100 страниц в час документы смогут быть прочитаны в течение 15 650 часов.

На такой троллинг Банком инспекции суд отреагировал позитивно, указав, что требование не соответствует целям и задачам налоговых органов и нарушает права Банка. Тут важно иметь ввиду, что Банк не прятал документы. Как отметил суд, документы были запрошены в рамках проводимой выездной налоговой проверки, а соответственно, налоговый орган имел возможность ознакомиться с оригиналами документов.

Что делать, если запрошенные документы у вас отсутствуют?

Например, запрашивают аналитические таблицы с расчетом себестоимости продукции. Составление подобного документа не предусмотрено ни законодательством, ни локальными нормативными актами налогоплательщика, соответственно составлять и представлять такой документ у налогоплательщика обязанности не возникает.

Встречаются случаи, когда требование имеет примерно следующее содержание: «Какими разъяснениями вы пользовались при отражении операций» или «Какие данные вами были получены из кадастра недвижимости…». Всех подобных формулировок не перечислить, но речь идет о своеобразном возложении на налогоплательщика обязанностей, которые не предусмотрены законом, и которые должен или может выполнить сам налоговый орган.

Так, налоговый орган может попросить представить информацию в табличной форме, придуманной инспектором.

В подобных случаях налогоплательщик не обязан подстраиваться под конкретного инспектора и работать за инспектора. Хорошим вариантом будет представление информации в форме, удобной самому налогоплательщику с пояснением о том, что налогоплательщик не ведет учет информации в той форме, в которой налоговый орган просит ее предоставить.

Или другая ситуация. Срок хранения документов истек, либо у налогоплательщика вообще не было обязанности хранить запрошенные документы. Например, пропуска, выданные сотрудникам контрагента. В такой ситуации можно отказать в представлении документов с пояснениями, что они не сохранились, обязанности по хранению таких документов не предусмотрено.

Если же какой либо документ отсутствует, но должен составляться и храниться у налогоплательщика, то это проблема налогоплательщика. Как указывают налоговые органы (и с ними соглашаются суды), налогоплательщик в таком случае обязан восстановить документы и представить налоговому органу.

Можно ли как-то охладить пыл проверяющих, если их налицо явное злоупотребление правом на истребование информации?

Вполне рабочим инструментом показывает себя жалоба в вышестоящий налоговый орган на неправомерные действия налогового инспектора.

Подобные жалобы значительно снизят количество заведомо не соответствующих закону требований.

Что касается недобросовестного поведения самих налогоплательщиков, когда инспектор ошибся в номере договора или написал наименование контрагента с маленькой буквы или цифрой в ИНН, не стоит хитрить и отвечать, что с таким контрагентом взаимоотношений не было. В итоге такой ответ может быть трактован не в вашу пользу. В случае спора инспекция обязательно обратит внимание суда на то, что документы запрашивали, а вы ответили, что со спорным контрагентом не работали. В момент спора вы уже можете и не вспомнить, почему отказывали в представлении документов по данному контрагенту.