Какие проектные риски характерны тем что всегда обусловливают убытки реализации проекта

Риски проекта: анализ, оценка и стратегии управления

Эту статью мы написали вместе с Анастасией Борисюк, руководителем проектной группы в Актион Технологии. Вот ее телеграм-канал.

Мэри работает проджект-менеджером. Она управляет разработкой мобильного приложения с элементом блокчейна. Все шло хорошо, но за месяц до релиза главный разработчик заболел, а кроме него в технологии блокчейна никто не разбирается.

Мэри не знает, что делать. Нужно искать другого разработчика, сдвигать дедлайны, увеличивать бюджет. Заказчики недовольны, конкуренты вот-вот выпустят похожий продукт.

На месте Мэри может оказаться любой проджект. Чтобы этого не произошло, нужно не забывать работать с рисками проекта.

Время на чтение: 9 минут

Что будет в статье:

Какие бывают источники рисков

Шаблон реестра рисков

Как выбрать стратегию управления рисками

Что такое риски

Прежде чем понять, как работать с рисками, давайте проговорим, что это такое и какие они бывают.

Риски — это негативные события, которые могут произойти и повлиять на проект. Например, государство выпустит новый закон или разработчик временно не сможет работать над проектом.

Риски можно делить на внешние и внутренние.

Внешние риски находятся в окружении проекта — поставщиках, подрядчиках и клиентах, государстве, окружающей среде. К ним относятся срыв сроков подрядчиками, стихийное бедствие или новый закон.

Внутренние риски — это все потенциальные проблемы организации и проектной команды. Например, кто-то неожиданно уволится или команда начала использовать новую технологию и заложила недостаточно времени на ее изучение и эксперименты с ней.

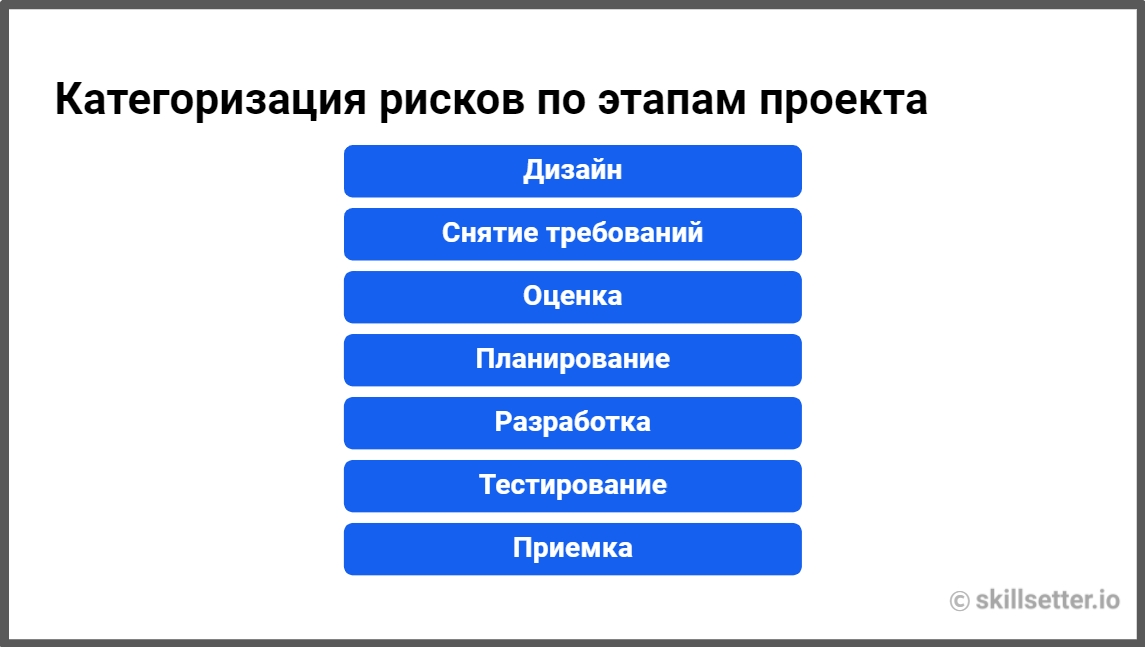

Также можно категоризировать риски по этапам проекта.

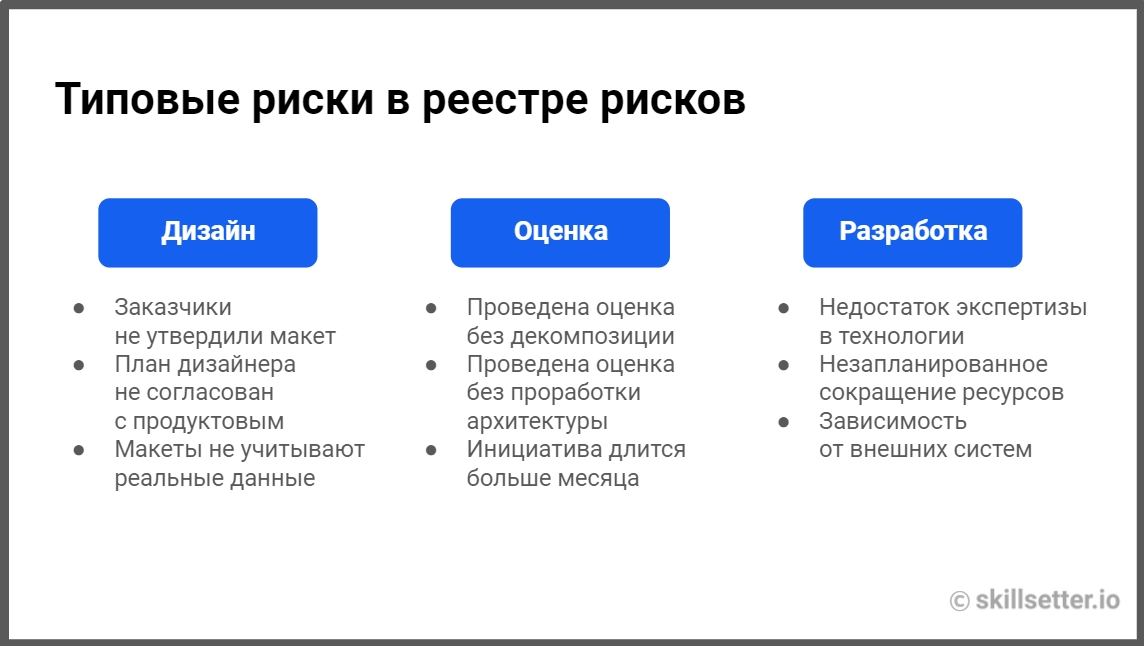

Например, типовой риск на стадии дизайна — заказчики не утвердили макет. После разработки может оказаться, что они по-другому их представляли. Тогда придется потратить время на внесение изменений, а для этого нужны дополнительные ресурсы.

Чем раньше проджект выявит и проработает риск, тем дешевле и проще будет его компенсация или предотвращение. Если детально изучить требования и обсудить непонятные моменты, то на этапе тестирования будет меньше проблем.

В статье вы встретитесь с терминами, которые могут быть вам незнакомы. Их использует в своей работе Анастасия Борисюк в Актион Технологии. Давайте введем определения, чтобы говорить на одном языке.

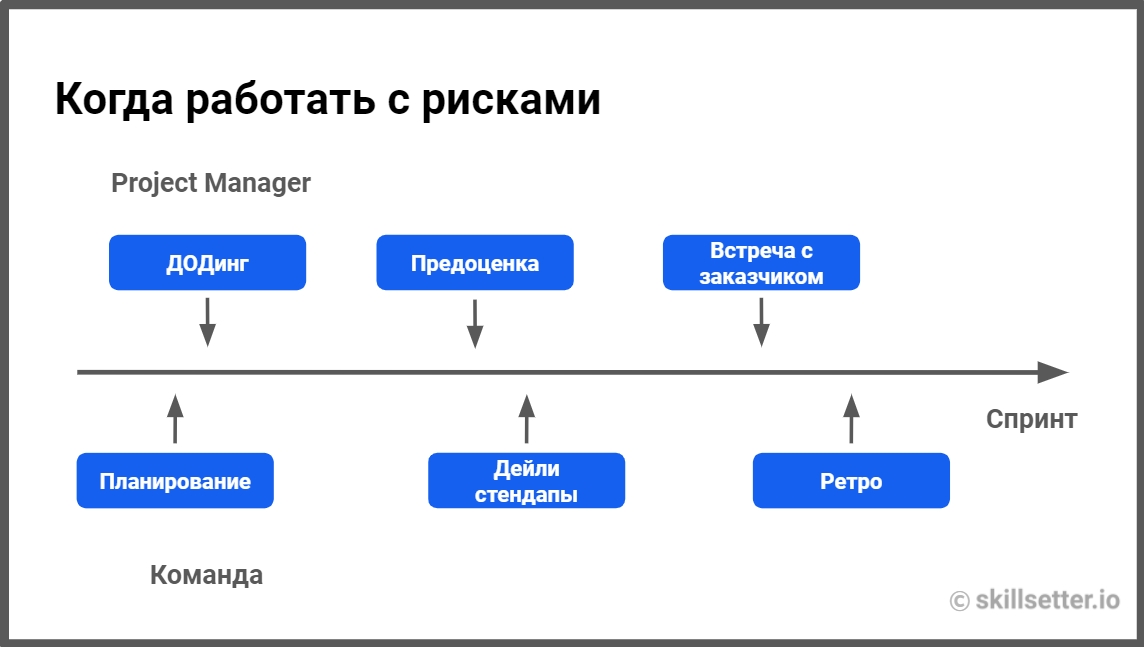

Предоценка — это грубая оценка работы тимлидом. Она проводится после ДОДинга и используется для планирования и выставления сроков работы проектной команды. Для этого тимлид берет время на то, чтобы еще раз все прочитать и продумать технические аспекты реализации.

В следующем блоке вы погрузитесь в будни джуниор проджект-менеджера. Представьте, что вы работаете в компании по разработке мобильных приложений.

Как работать с рисками

Рабочая неделя начинается с проверки Google-календаря. На сегодня у вас стоит созвон с Оливией — опытным проджектом, которая давно работает в компании и будет вашим ментором.

Вы заходите в Google Meet

Вы открываете почту, переходите по ссылке и погружаетесь в чтение.

Как анализировать риски

Работа с рисками начинается с их анализа. Он включает три этапа: выявление проблем, определение причин возникновения этих проблем и систематизация причин.

Рассмотрим подробнее каждый этап.

Как выявлять проблемы

Анализ рисков начинается с выявления проблем. Для этого можно использовать три способа: вспомнить старые проблемы, обсудить проект с командой, опросить экспертов, продактов и представителей бизнеса.

Вспомнить старые проблемы. Выпишите все проблемы, с которыми вы уже встречались в предыдущих проектах. Например, команда регулярно не вписывается в сроки или сдает не то, что нужно заказчику.

Обсудить проект с командой. Опытные разработчики подскажут, что может произойти в зависимости от целей проекта, используемых технологий, объема ресурсов. Например, если проект подразумевает внедрение незнакомой технологии, нужно учесть время на изучение и заложить риски в оценку на внедрение.

Опросить экспертов, продактов и представителей бизнеса. Они могут обнаружить проблемы, связанные с рынком, конкурентами, целевой аудиторией, законодательством. Например, при разработке банковского сервиса будет полезно проконсультироваться с юристом в сфере финансовых вопросов, чтобы не нарушить действующие или будущие законы.

Вы решаете начать работу над заданием от Оливии в процессе изучения документа. Так как проект на начальной стадии и команда еще с ним не знакома, вы отталкиваетесь от старых проблем.

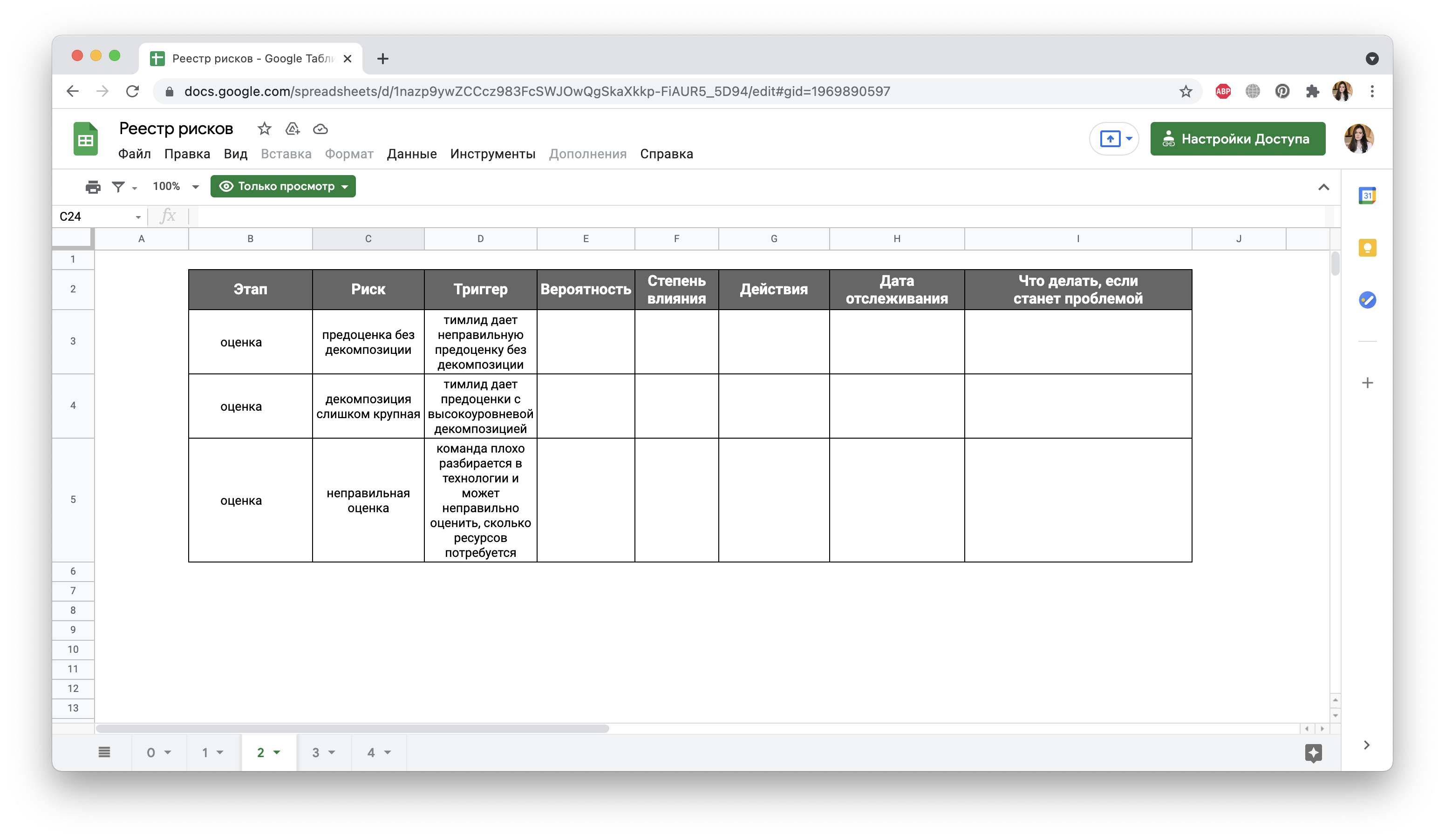

Вы вспоминаете, с чем уже сталкивались: иногда тимлид дает предоценку без декомпозиции или с высокоуровневой декомпозицией. Это приводит к тому, что команда не укладывается в сроки.

Как определять причины проблем

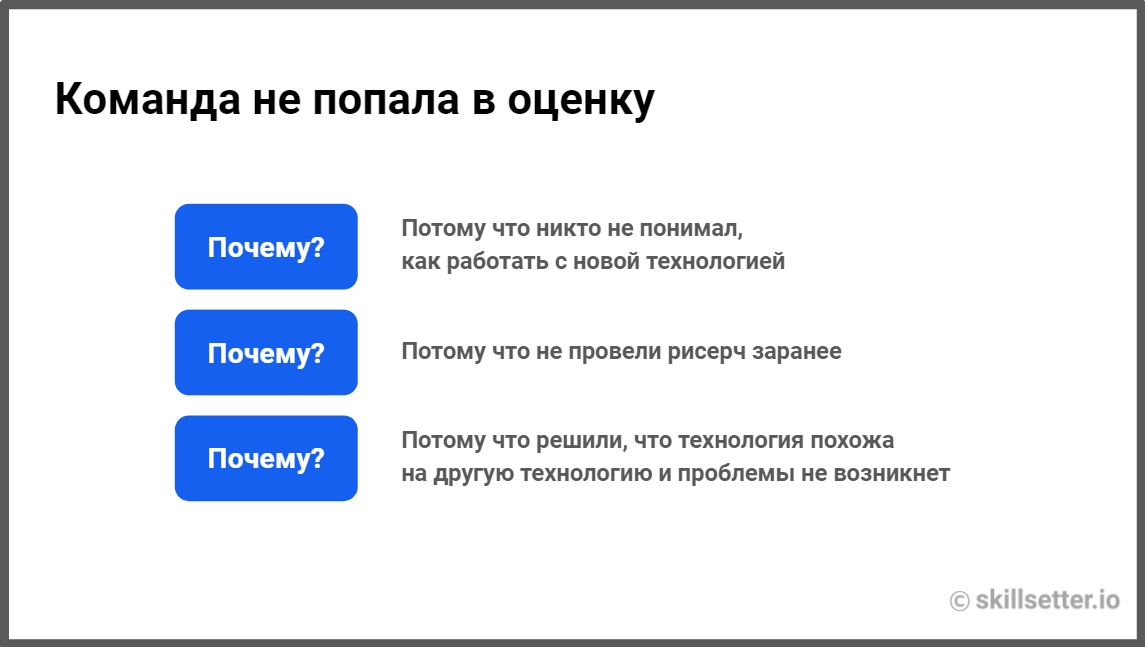

Чтобы предотвратить проблемы, нужно определить их триггеры — причины возникновения. Для этого можно воспользоваться методом “5 почему”.

Метод “5 почему” заключается в том, чтобы постепенно отвечать на вопрос “Почему это произошло?” Вопросов не обязательно должно быть пять — их может быть как больше, так и меньше. Главная задача — добраться до корневой причины.

Например, проблема в том, что команда не попала в оценку:

Так за три вопроса мы добрались до истинной причины. Если лучше изучать технологии, которые используются в проекте, оценка сроков может стать более реалистичной и команда будет чаще укладываться в дедлайны.

Этот пример натолкнул вас на еще один возможный триггер неправильной оценки в SportLife — команда плохо разбирается в технологии и может неправильно оценить, сколько ресурсов потребуется. Вы обратились к продакту и узнали, что приложение должно синхронизироваться с фитнес-браслетами и пульсометрами. Команда никогда не разрабатывала аналогичный проект, и этот риск может стать проблемой.

В статье об ошибках в управлении разработкой вы найдете десять примеров, как стоит управлять разработкой, а как — нет. Также мы даем шаблон для распределения времени команды в спринте.

Как систематизировать причины

Причины, полученные с помощью метода “5 почему”, следует включить в реестр рисков — документ, в котором собраны все риски. Чем масштабнее, длительнее и сложнее становятся проекты, тем труднее контролировать ситуацию. Без централизованного мониторинга рисков вы можете что-то забыть или упустить.

Для удобства можно группировать риски по этапам работы над проектом — например, дизайн, снятие требований, оценка, планирование, разработка, тестирование и приемка. На каждом этапе могут возникать разные риски. Находясь на этапе дизайна и зная типовые риски этого этапа, проджекту легче их обнаружить и начать работать с ними.

Задание

Как вы думаете, какие риски относятся к этапу “Разработка”?

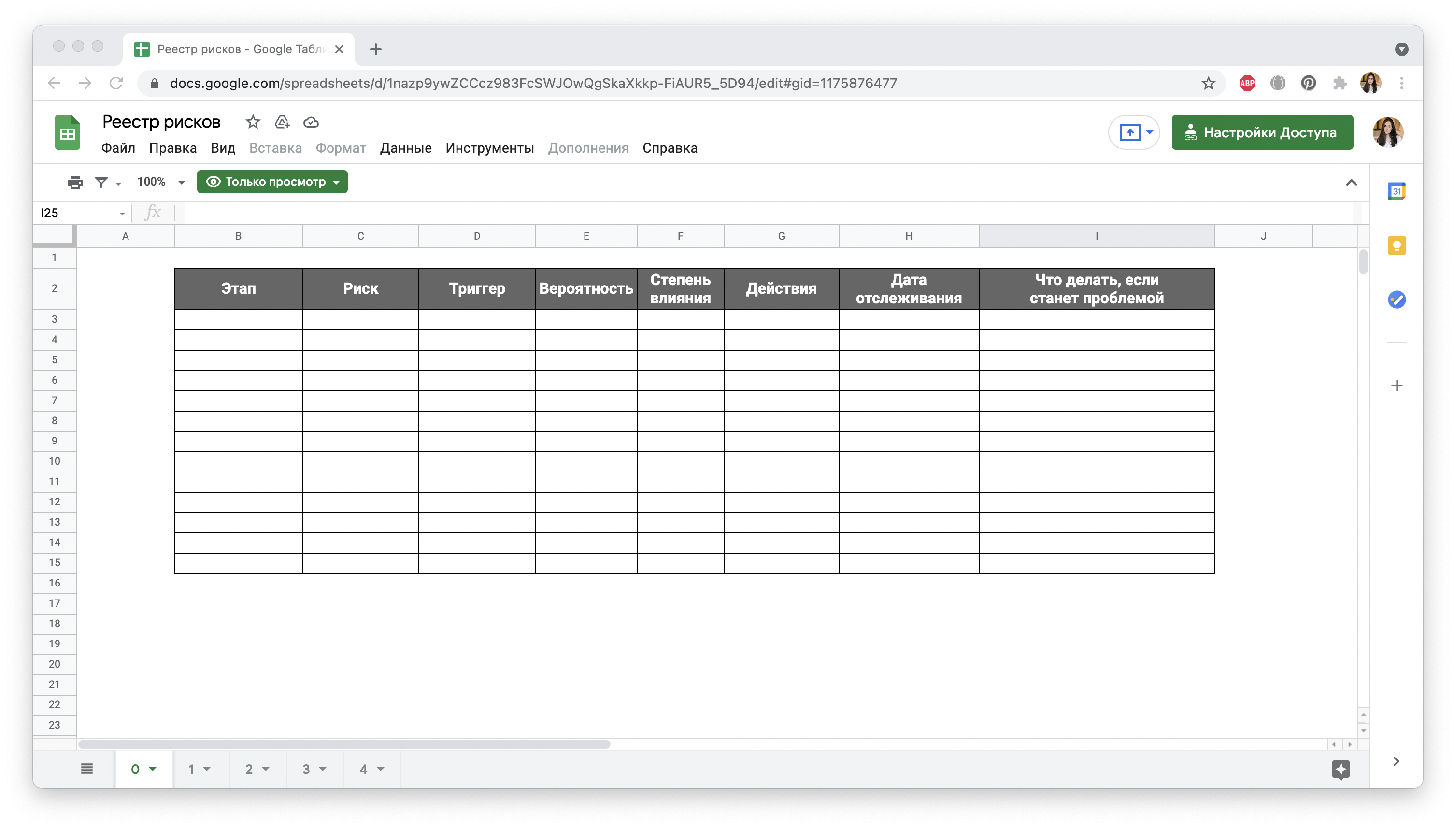

Реестр рисков можно вести в Google-таблицах. Нужно зафиксировать риск, его триггер и оценку. Затем прописать действия, которые можно предпринять, чтобы снизить вероятность появления риска. Также нужно продумать план на случай, если риск станет проблемой.

Вы вносите в реестр риски и их триггеры.

Как заполнять документ дальше пока непонятно, поэтому вы переходите к следующему блоку документации. Там говорится о том, как оценивать риски и управлять ими.

Узнайте 5 soft skills для проджект-менеджера

Пройдите бесплатный мини-симулятор и узнайте, какие 5 soft skills необходимы для работы в проджект-менеджменте и как их развить

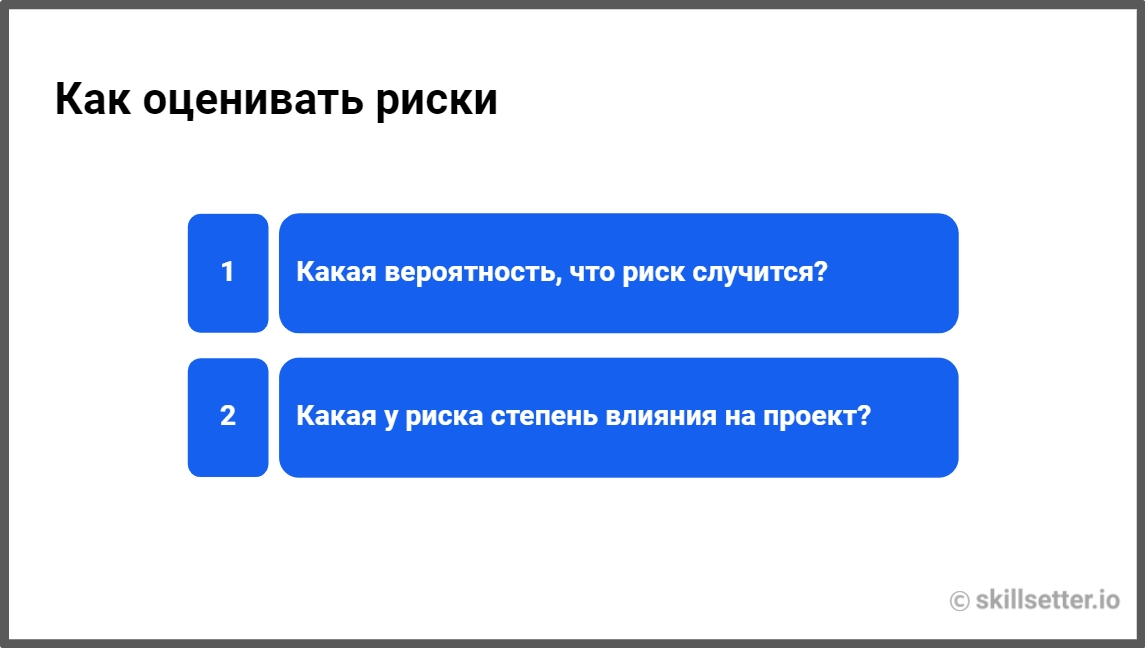

Как оценивать риски

Невозможно отрабатывать все риски подряд. Нужно сосредоточить свои силы только на наиболее важных. Для этого нужно провести оценку рисков, ответив на два вопроса:

Риски принято делить на три группы: высокий, средний и низкий:

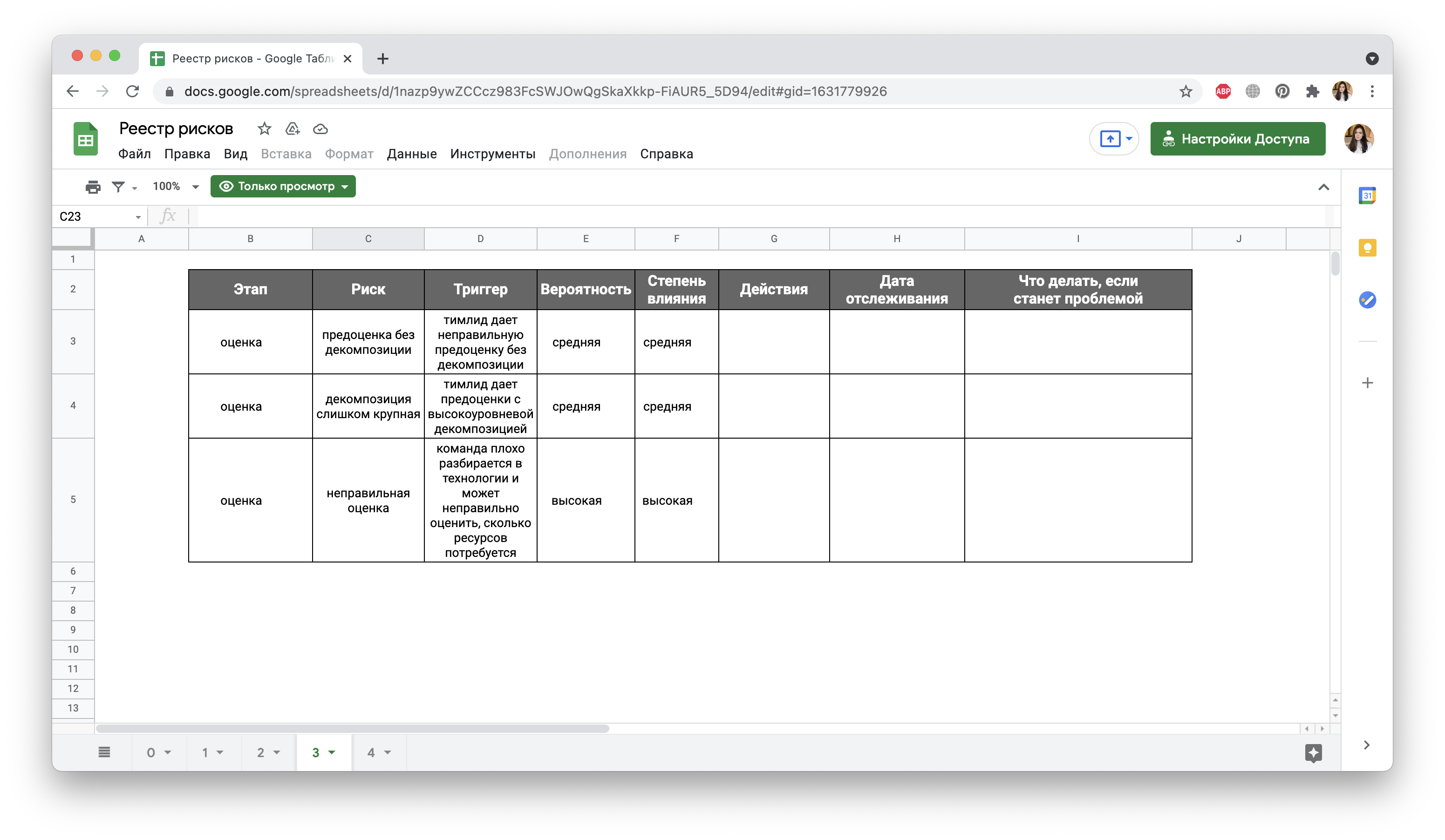

Высокие риски нужно прорабатывать в первую очередь, так как они представляют наибольшую опасность для проекта.

С рисками из средней группы можно работать двумя способами:

1. Снизить их влияние и переместить в низкие

2. Переместить в высокие и составить план их отработки

Рисками из низкой группы можно пренебречь и мониторить их состояние. Их вероятность и влияние на проект не такие существенные.

Оценка рисков обычно субъективна, на нее влияет контекст проекта. Одни и те же риски в двух проектах с разной вероятностью становятся реальной проблемой и по-разному влияют на результат.

У вас пока нет опыта в оценке рисков, но вы понимаете, что неизвестная технология с большей вероятностью может стать проблемой и сильно повлияет на результаты работы. Предоценка без декомпозиции или с высокоуровневой декомпозицией скорее всего не так критичны. Вы расставляете в реестре рисков вероятности и степень влияния.

Осталось разобраться с тем, как работать с этими рисками.

Читайте лучшие статьи о запуске и росте продуктов

Раз в неделю будем отправлять свежий дайджест вам на почту. Наc читает 12000 человек 🚀

Как управлять рисками

Когда мы выявляем риск, то понимаем, какую он несет угрозу проекту: срокам, качеству, бюджету, целям. Но этого недостаточно. После анализа и оценки рисков нужно придумать план, как превратить их из неопределенности в управляемые элементы. Для этого нужно:

Составить план действий, чтобы риск не произошел.

Определить, что делать, если риск станет проблемой.

Чтобы понять, что делать с риском, надо выбрать одну из четырех стратегий:

Далее рассмотрим каждую стратегию подробнее — что она значит, как ее применять и в каких случаях рекомендуется использовать.

Стратегия «Принять риск»

Суть стратегии. При использовании данной стратегии проджект-менеджер принимает то, что риск станет проблемой, и сразу планирует ее решение.

Когда используется. Эта стратегия подходит для рисков, когда вероятность негативного события низкая или последствия на проект незначительные. Например, переход на удаленную работу, небольшие доработки в проект, новые баги.

Пример. Когда в команде разработчиков появляется джун, скорость работы над проектом уменьшается. То, что обычно команда делала за один спринт, может растянуться на полтора. В таком случае проджект закладывает дополнительный запас времени в проект.

Задание

Как вы думаете, какой риск можно принять?

Стратегия «Уклониться от риска»

Суть стратегии. При использовании стратегии уклонения проджект предпринимает действия, чтобы событие не произошло. Для этого он старается ограничить влияние внешних факторов и взять под контроль внутренние.

Когда используется. Эта стратегия подходит для рисков, причина которых предсказуема и ее можно устранить. Например, болезни сотрудников, долгие согласования с другими отделами, изменение требований к продукту.

Пример. Есть риск, что приемка фичи у заказчика затянется. Значит, следует поставить четкий срок по приемке. В этом случае цель фича будет выполнена вовремя, так как проджект ограничил влияние внешних факторов.

Стратегия «Снизить влияние»

Суть стратегии. При использовании данной стратегии проджект-менеджер планирует такие мероприятия, чтобы степень влияния и вероятность снизились.

Когда используется. Эта стратегия подходит для рисков, у которых высокая вероятность того, что события произойдут, и высокое влияние на проект. Например, недостаток экспертизы или изменения в рабочих процессах.

Пример. Нужно перенести систему для бухгалтерского учета на другую платформу. При этом есть риск, что у команды недостаточно экспертизы в технологии, по которой работает эта система — только один разработчик имеет релевантный опыт. С высокой вероятностью этот риск станет проблемой и повлияет на сроки проекта.

Проджект не может полностью избавиться от этого риска, но может снизить его влияние. Для этого можно привлечь команду к разработке плана реализации. Так разработчики заочно погрузятся в проект. Также можно заложить время на погружение в технологию и мониторить риск еженедельно. С увеличением знаний у команды можно корректировать оценки.

Стратегия «Передать другому»

Суть стратегии. Эта стратегия подразумевает передачу задачи и связанные с ней риски заказчику или другим исполнителям.

Когда используется. Стратегия используется в тех случаях, когда нет ресурсов и знаний для решения проблемы, которая может возникнуть. Например, команда может не разбираться в искусственном интеллекте или технологии распределенных вычислений.

Пример. Команде нужно подключить к продукту электронную цифровую подпись. У компании нет экспертизы и возможности заниматься этой задачей и бюрократическими вопросами. Проджект исключает этот пункт из контракта и договаривается, что заказчик отдает эту фичу другим подрядчикам и сам несет за нее ответственность.

Вы дочитали документ Оливии, теперь нужно определить стратегию действий для каждого риска. Но сначала вы делаете небольшой перерыв, чтобы переварить информацию.

Проработка рисков для SportLife

После чашки кофе вы приступаете к выбору стратегии управления выявленными рисками.

❌ Стратегия «Принять риск». Все ваши риски на этапе оценки достаточно значимы. Вы не можете просто принять их.

❌ Стратегия «Передать другому». Передать задачу другому тоже не получится — по договору все задачи по проекту лежат на вашей проектной команде.

✅ Стратегия «Уклониться от риска». От рисков, связанных с декомпозицией задач, можно уклониться. Они предсказуемые, и вы можете сделать так, чтобы риск не стал проблемой.

Риск предоценки без декомпозиции можно предотвратить, заранее попросив тимлида декомпозировать задачу на более мелкие шаги и проверив, как у него это получилось. Если же риск все-таки станет проблемой, нужно посмотреть, можно ли убрать что-то из скоупа и вынести в следующий спринт.

Чтобы предотвратить риск слишком крупной декомпозиции, нужно прописать, из каких этапов будут состоять решение и работы. На груминге фичи нужно сравнить предоценку и оценку. Если же риск станет проблемой, нужно занести в реестр рисков, какие работы не были учтены. Это поможет не допустить такого с другой фичей.

✅ Стратегия «Снизить влияние». Для управления риском неправильной оценки из-за неизвестной технологии можно использовать стратегию снижения влияния. Для этого нужно заранее провести рисерч, чтобы лучше разобраться, какие работы потребуется провести в проекте. На ретро нужно обсудить, вписывается ли команда в оценку. Если окажется, что команда выбивается из сроков, нужно заложить дополнительное время на разработку и правки.

Вы вносите план действий в реестр рисков и спешите показать Оливии результат.

Понимание ключевых проектных рисков

Проектное финансирование связано с несколькими видами риска. Было бы полезно распределить эти риски по категориям и определить их характерные особенности.

Сущность рисков

Каждый участник проектного финансирования имеет собственную точку зрения на риск, часто в зависимости от роли, которую он играет в общей структуре финансирования. Очевидно, что эта точка зрения будет влиять на готовность участника принять на себя ту или иную меру риска. Восприятие риска носит субъективный характер и зависит не только от экономических факторов, но и от характеристик, определяющих финансовое положение участника. Тот или иной риск, событие или условие, которые кажутся неприемлемыми для одной из сторон, другая сторона может посчитать рядовыми и вполне контролируемыми. Выявление рисков и знание участников, таким образом, играют существенную роль в успешной организации проектного финансирования.

Спонсор

Цели спонсора проекта определяются теми же соображениями, которые лежат в основе финансирования проекта. Вследствие сложности проектного финансирования, спонсор заинтересован в реализации нескольких задач, таких например, как ограничение будущих издержек на разработку, минимизация транзакционных издержек, способных покрыть издержки на этапе девелопмента, строительства и получения доходов за управление для обеспечения финансирования деятельности проектной компании в период реализации проекта. В долгосрочной перспективе главным стимулом спонсора является потенциал проекта в отношении создания денежных потоков. Чем скорее начата реализация проекта, тем быстрее спонсор сможет воспользоваться доходами от полученной выручки от реализации. Таким образом, спонсор стремится смягчить любые риски, которые могли бы помешать или воспрепятствовать реализации проекта.

Кредитор строительства

Кредитор строительства в рамках проектного финансирования интересуется рисками, связанными с проектированием и строительством, поскольку завершение строительства необходимо для того, чтобы позволить заемщику выбирать средства на постоянной основе и использовать их для выплаты первоначального строительного кредита. В частности, кредитор строительства интересуется положениями, касающимися своевременного завершения и выполнения обязательств в оговоренном объеме.

Возможно, понадобится привлечь инструменты по усилению кредита, повышающие вероятность погашения строительного кредита. Например, речь может идти об использовании гарантий выполнения работ и платежных обязательств (так называемые «performance and payment bonds»).

Постоянный кредитор

Вообще говоря, постоянный кредитор интересуется экономической ценностью проекта, правовой достаточностью контрактов, а также их исковой силой в ситуации, когда долг превращается в безнадежный.

Подрядчик

Отношения между спонсором и подрядчиком определяются обязательствами, которые, в соответствии с формулировкой «пригодный к немедленной эксплуатации», должен своевременно и точно выполнить подрядчик. Это означает, что подрядчика более всего беспокоят трудности с прогнозированием и предотвращением событий, которые могут неблагоприятно сказаться на параметрах проекта. Существуют некоторые методы по стимулированию подрядчиков. Например, можно повысить цену контракта или предложить выплату премии за досрочное выполнение проекта. Кроме того, подрядчик заинтересован в том, чтобы была должным образом оформлена финансовая документация, обеспечивая возможность достаточного финансирования выполненных подрядчиком работ спонсором проекта.

Оператор проекта

Отношения между спонсором проекта и оператором определяются потребностью в достаточной мере прогнозировать стоимость и успешность проекта. В то время как другие участники проекта заинтересованы в том, чтобы производственные издержки находились на фиксированном или прогнозируемом уровне (что позволяет анализировать способность обслуживать задолженность), оператор больше стремится ограничить ценовой риск.

С этой целью оператор может, например, осуществлять эксплуатацию проекта, в соответствии с бюджетом, утвержденным проектной компанией. Кроме того, оператор соглашается эксплуатировать проект в рамках параметров, добиваясь согласованных объемов и качественных уровней и соблюдая законодательные нормы и правила, принятые в той или иной индустрии.

Поставщик

Поставщикам приходится решать задачи, связанные с возможными сложностями поставок необходимого сырья и материалов для проекта и, в свою очередь, добиваться справедливой и устойчивой рыночной цены. С другой стороны, участники проекта заинтересованы в своевременной и качественной поставке сырья с минимальным отклонением цен поставки.

Покупатель продукции проекта

Покупатель интересуется оптовой ценой и качеством продукции, а также стремится обеспечить минимальную степень неопределенности. Напротив, проектная компания стремится повысить цены, насколько это может позволить рынок, а в случае невыполнения своих обязательств надеется выкрутиться из кратковременной ситуации без потерь в виде штрафов.

Принимающее государство

Таким образом, вполне естественно, что принимающая страна берет на себя определенные риски. Это особенно важно для крупномасштабных проектов. Например, соглашения о реализации, заключенные с принимающим государством, могут обеспечить предоставление целого ряда государственных гарантий, покрывающих проектные риски. Принимающее государство может принять участие в проекте несколькими способами. Например, в качестве акционера, кредитора, гаранта (особенно это касается политических рисков), поставщика сырья и других ресурсов, покупателя выпускаемой продукции, а также в роли инициатора налоговой поддержки (в виде более низких импортных сборов, налоговых каникул и других стимулов).

Принимающее государство, кроме того, отвечает за формирование благоприятных условий для инвестиций. Оно может создать благоприятный правовой климат в будущем, обеспечивая выполнение разрешительных условий реализации проекта и проводя необходимую нормативную политику.

Другие государства

Для успешной реализации проекта может потребоваться кооперация с третьими странами. Например, успех проекта может зависеть от бесперебойной поставки горючего из другой страны. Или же продукцию проекта планируется экспортировать за рубеж, а это подразумевает необходимость оформления соответствующих разрешений и предварительных контрактов. В связи с этим важно, чтобы эти взаимоотношения были идентифицированы таким образом, чтобы контроль над ними мог производиться на соответствующей правовой и документарной основе.

Акционерный инвестор

Акционерный инвестор, подобно кредиторам, анализирует риск проекта. Однако структура целей в достаточной степени различается. Кредиторы обладают преимущественным правом на все активы проекта и рассчитывают на то, что выручки от проекта будет достаточно для покрытия операционных расходов, обслуживания долга, поддержания необходимых резервных счетов и выплаты дивидендов. Акционерные инвесторы, с другой стороны, могут разделять некоторые из этих целей, однако для них приоритетом является регулярное получение дивидендов, минимизация остатков на резервных счетах, а также поддержание потенциальной остаточной стоимости проекта после погашения всех долгов.

Многосторонние и двусторонние агентства

Многосторонние и двусторонние агентства имеют аналогичные интересы, однако они вынуждены учитывать политические и правовые ограничения, связанные с финансированием. Каждая организация имеет свой устав и цели, которые определяют ее роль в проекте.

Очевидно, что агентства кредитования экспорта (ECAs) ставят перед собой политическую задачу — стимулирование экспорта, в то время как перед многосторонними (международными) банками стоит цель — предоставление долгосрочных кредитов на приемлемых условиях.

Транзакционные риски

Суть любой схемы проектного финансирования состоит в выявлении всех ключевых рисков, связанных с проектом и распределении этих рисков между сторонами, участвующими в проекте. Без тщательного анализа этих рисков с самого начала у сторон не будет ясного понимания того, какие обязательства они могут принять на себя в связи с проектом и, соответственно, они будут не в состоянии своевременно рассмотреть соответствующие меры по смягчению риска в нужное время.

Если проблемы возникают по ходу реализации проекта, это может привести к серьезным задержкам, крупным расходам и спорам по поводу распределения ответственности. В целом, как правило, конкретный риск должна принимать на себя та сторона, которая в наибольшей степени способна им управлять и его контролировать.

По причине своей сложности, любой проект обладает собственными характеристиками риска, т. е. любому проекту будут свойственны свои виды риска и степень риска. Однако, в целом, существуют определенные области риска, которые следует учитывать в рамках любого проекта, пытаясь выработать методы их смягчения. Ниже мы покажем основные категории рисков.

Предварительная оценка риска

Анализ реализуемости проекта (Feasibility studies)

Анализ реализуемости проекта — это полезный инструмент для описания проекта, целей его спонсоров, его чувствительности к различным рискам, связанным со строительством, вводом в эксплуатацию и операционными рисками. Кроме того, он включает анализ альтернативных вариантов финансирования и возможностей по усилению качества кредита. Он включает оценку потребностей в капитале, возможностей обслуживания долга, прогнозирование доходов от уровня планируемых продаж, анализ производственных издержек, прогноз рынка. Как правило, при рассмотрении альтернативных сценариев учитываются колебания таких переменных как цены на горючее, процентные банковские ставки, обменные курсы и пр.

Этот анализ позволяет спонсору и кредиторам проанализировать потенциал проекта, не заставляя ни одну из сторон подписывать заранее соглашение о вложении финансовых средств в проект, не подтвердивший экономическую состоятельность. Естественно, исследование должно показать, что проект обладает достаточной жизнеспособностью, чтобы покрыть расходы по обслуживанию долга, операционные издержки, обеспечить достаточную доходность собственного капитала, а при необходимости, покрытие непредвиденных расходов. Анализ реализуемости проекта полезен и тем, что может быть использован для юридической, финансовой и технической экспертизы, т. е. для всесторонней оценки жизнеспособности проекта.

Проверка «Due diligence»

Процедура «Due diligence» в рамках проектного финансирования является важным процессом идентификации рисков. Она включает юридические, технические, финансовые аспекты, а также аспекты охраны окружающей среды и нацелена на выявление событий, которые могут привести к полному или частичному провалу проекта. К числу участников, вовлеченных в этот процесс, наряду со спонсорами проекта относятся юристы, строительные компании, консультанты в сфере топлива, консультанты по маркетингу, страхованию, охране окружающей среды, финансовые консультанты. Глубина проводимых работ зависит от имеющегося времени, издержек и типа проекта.

Периоды риска

На рис. 2.1 показано, как происходит рост рисков на выделенных этапах проекта. Кредиторы достаточно уязвимы, если выборки кредитных средств уже сделаны, однако до этапа запуска и эксплуатации нет никакой уверенности, что проект ожидает успех.

Риски этапа строительства и проектирования

На первом этапе риск достигает наивысшего значения — средства начинают перетекать от финансирующих сторон к проектной компании. Пока что проект не генерирует никаких денежных средств, не осуществляются процентные платежи, и во многих случаях заемщику дозволяется «свертывать» («roll up») процентные выплаты или же произвести дополнительные выборки для произведения процентных платежей. Продолжительность этого этапа варьируется от нескольких месяцев (например, при строительстве небольшой платной дороги) до нескольких лет (например, при создании тоннеля под Ла-Маншем). Кредиторы становятся более уязвимыми, поскольку финансовые средства уже выбираются, а доходные денежные потоки пока не появились.

Проектные риски на строительном этапе включают следующие.

Риски начального этапа реализации проекта

На этапе эксплуатации банки стремятся удостовериться в том, что проект функционирует в соответствии с оговоренными затратами и согласованными техническими характеристиками. Этот этап особенно важен, если кредит после завершения строительства переходит в режим «без права регресса» (так называемая конверсия).

Перед тем как заключать кредитное соглашение, потребуется тщательно обдумать и обговорить принципы этой конверсии. При этом важно понимать, что этап ввода в эксплуатацию может длиться много месяцев. Таким образом, техническая оценка проекта включает изучение приемочных испытаний и процедур ввода в эксплуатацию, поскольку они являются важной частью процесса завершения строительства.

Потенциальный конфликт интересов и, следовательно, риск возникает из потребности как можно скорее приступить к коммерческому использованию проекта, с одной стороны, и желания довести проект до состояния долгосрочной жизнеспособности, с другой. Финансовые стимулы «побыстрее разделаться с работой», которые часто возникают ближе к концу строительного этапа, могут побудить спонсора не слишком придираться к результатам испытаний, чтобы поскорее обеспечить денежные потоки от проекта. Именно поэтому кредиторы, как правило, требуют, чтобы инженер, который должен засвидетельствовать, проверить и заверить подписью испытание перед освобождением подрядчика от обязательств, был полностью независимым (впрочем, инженеры, разумеется, могут брать взятки или уступить другим видам давления).

Финансовые риски

Теперь проект функционирует в качестве действующей на постоянной основе компании, генерирующей потоки денежных средств. Если эксплуатация происходит согласно плану, риски кредиторов начнут снижаться, миновав пик, приходящийся на фазу запуска проектного объекта. Заемщик должен быть в состоянии не только выплачивать процентные платежи, но и погашать основную сумму долга. Если финансовые прогнозные расчеты осуществлялись корректно, компания будет способна обслуживать долг. В типичной сделке по проектному финансированию банки обеспечивают страхование, гарантирующее выплаты даже в случае проблем с поступлением выручки от продаж.

Страновые и политические риски

Рассмотрим определение странового риска, предложенное П. Наги (P. Nagy):

Страновой риск — это подверженность убыткам при межгосударственном кредитовании в связи с событиями в определенной стране, которые до известной степени находятся в пределах контроля правительства, однако не подлежат контролю со стороны частного предприятия или индивида.

Политическая стабильность является важной составляющей финансового успеха проектного финансирования межгосударственного уровня.

Юридические риски

Риски, связанные с охраной окружающей среды, регулирующими органами и получением разрешений

Риск рефинансирования

Погашение строительного кредита за счет средств долгосрочного финансирования предполагает, что первый кредит ставится в зависимость от второго посредством механизма «замещения» («takeout»). В связи с этим возникает так называемый риск рефинансирования, поскольку изначально предполагается погашение строительного кредита за счет расширения и привлечения долгосрочного финансирования. Проблему можно решить, структурировав долгосрочный кредит одновременно с заключением соглашения о строительном кредите. Однако это не всегда возможно, поскольку до начала строительства может понадобиться длительный подготовительный период. Кредиторы строительства могут попытаться защитить себя сами, поощряя спонсоров структурировать долгосрочный кредит (например, постепенно повышая процентные ставки, запрашивая дополнительные спонсорские гарантии или же попросту требуя от спонсора замещения кредита, поскольку проектное финансирование, как правило, предполагает, что для организации строительного и долгосрочного финансирования привлекается одна и та же группа кредиторов). Таким образом, риск погашения следует оценивать индивидуально в каждом случае.

Форс-мажор

Ситуация форс-мажора означает, что организация не несет ответственности за нарушения обязательств, вызванные непредвиденными событиями, не подлежащими контролю. Сделки по проектному финансированию особенно подвержены форс-мажорным рискам вследствие сложности сделки, большого количества участников, физического характера строительной деятельности, сопутствующих технических рисков, а также влияния географических расстояний и проблем транспортировки сырья.

Как правило, спонсоры проекта не желают принимать на себя эти риски, а финансирующие организации не захотят добавлять этот риск к уже взятым на себя кредитным рискам. Таким образом, важно отделять риски в сфере ответственности заемщика (технические, строительные) от природных рисков (наводнения, землетрясения, общественные беспорядки, забастовки или изменения в законодательстве). Хотя компании и могут освободить себя от форс-мажорных рисков, это не избавляет их от опасности пережить дефолт, если форс-мажорные обстоятельства окажутся чересчур неблагоприятными.

Непредсказуемость форс-мажорных событий делает смягчение этих рисков трудно выполнимой задачей. Проекты, использующие линейные соотношения в конструкции или организации производства (такие как дороги, трубопроводы, конвейерное производство), как правило, меньше подвержены риску форс-мажорных обстоятельств операционного характера, чем сложные объекты (к примеру, химические фабрики, терминалы отгрузки, нефтеперерабатывающие заводы и атомные электростанции). В связи с этим важно оценить проект с точки зрения этих рисков так, чтобы соотнести структуру и стоимость кредита с характеристиками риска, а также произвести анализ денежных потоков для определения жизнеспособности проекта перед лицом подобных обстоятельств.

Риск ответственности кредитора

Риск ответственности кредитора не всегда напрямую связан с проектом. Тем не менее, кредиторы должны учитывать и этот риск. Один из аспектов этого риска состоит в «чрезмерном контроле» («undue control») проекта со стороны кредитора, проявляющемся в излишних вмешательствах в клиентский бизнес, а также в стремлении брать на себя функции, более свойственные собственнику или менеджеру. Чрезмерный контроль подчас налагает на кредитора ответственность за последствия предпринятых действий в случае, когда заемщик становится неплатежеспособным. Необходимость проводить границу между неприемлемым контролем и осторожным «кредитным мониторингом» особенно важна в контексте проектного финансирования.

Избыточные ограничения, налагаемые на деятельность заемщика, правила отчетности и мониторинга проделанной работы, контроль выплат и счетов к получению, а также требование обеспечить обширное залоговое обеспечение повышают вероятность того, что кредитору придется разделить ответственность за активное управление бизнесом.

С другой стороны, банки в Соединенных Штатах считались ответственными за финансовые последствия отказа от выдачи кредита после подписания кредитных соглашений.

Особое внимание следует уделять ситуации дефолта или изменениям сроков погашения: если кредиторы могут извлечь пользу из ухудшившегося положения заемщика и навязать меры по исправлению положения, то это повлечет за собой наложение на кредитора ответственности за обязательства заемщика, поскольку кредитор будет считаться активным участником текущего управления компании заемщика.

Управление проектными рисками и их смягчение

Риски строительства и выполнения основных работ

Риски эксплуатации

Рис. 2.2. Схема проектного финансирования на основе контракта «take-or-pay»

Рис. 2.3. Схема проектного финансирования на основе контракта об объеме выпуска продукции («through-put contract»)

Финансовые риски

Политические риски

Невозможно смягчить все риски, связанные с конкретным проектом. Одним из способов сократить политический риск является кредитование посредством или при поддержке многосторонних организаций, таких как Всемирный банк, ЕБРР и других региональных банков развития, таких как, например, Африканский банк развития.

Преимущества объясняются тем, что в случае участия в проекте подобных агентств принимающее государство едва ли захочет вступать в конфликт с ними из-за страха потерять ценный источник финансирования. История дефолтов в Мексике и Бразилии в 1980-е годы подкрепляет эту точку зрения — хотя применимость этого опыта спустя 20 лет в иных культурных и географических условиях остается под вопросом.