Кбк в сборе что это

Коды бюджетной классификации (КБК) на 2021 год

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2021 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

Для чего служат КБК:

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

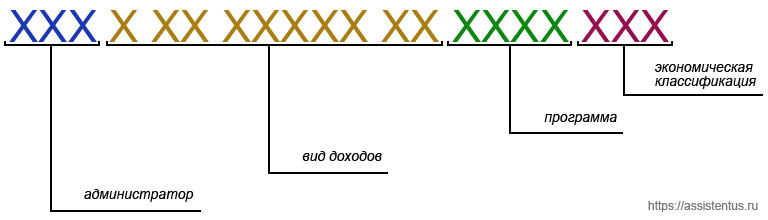

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

КБК в реквизитах: 20 важных цифр

Код бюджетной классификации — это двадцатизначный шифр, который группирует статьи доходов, расходов и источников финансирования. КБК используют для всех платежей в бюджетную систему РФ.

Что такое КБК

В Бюджетном кодексе РФ приводится расшифровка КБК — код бюджетной классификации. Он представляет собой набор цифр, необходимый для перевода средств в пользу государства. По нему при перечислении платежа в бюджет определяется его назначение и происходит распределение средств: КБК — это, простыми словами, закодированный путь, по которому деньги плательщика попадут в нужный раздел бюджета.

КБК — это те цифры, которые указывают в квитанции или платежке при перечислении средств в бюджетную систему РФ. Очень важно не совершить ошибок при указании кода и вносить в платежный документ правильные реквизиты, в противном случае деньги поступят «не по адресу», и придется проделать немало работы, чтобы эту ошибку исправить.

Код бюджетной классификации нужен не только предпринимателю или организации при заполнении платежного поручения, но и гражданам при оплате различных услуг и перечислении налогов.

Основные назначения платежей:

И этот список не полный. Кодировка пригодится для оплаты детских садов, платных услуг в школах и учреждениях Минздрава. Посмотрите, где на квитанции находится КБК (пример для оплаты детского сада).

Из чего состоит КБК

КБК состоит из 20 цифр, которые сформированы не произвольно, каждая группа содержит определенную информацию:

В Приказе № 85н разъясняется, как узнать код бюджетной классификации, — определить кодировку главного распорядителя средств бюджета, раздел и подраздел, целевую статью и код вида расходов (Порядок № 85н). Структура показателя всегда остается неизменной, поправки вносятся только в цифры.

Основные группы цифр, указывающие на адресата и характер платежа:

Где узнать и как применять

ФНС неоднократно разъясняла, что такое КБК при оплате налога, — шифр, по которому необходимо отправлять платежи, чтобы они попали на нужную статью. Кодировка не зависит от региона, этот реквизит единый для всей страны. Для указания кодировки при взаиморасчетах с бюджетом в платежном поручении предусмотрено специальное поле — 104.

Узнайте информацию для реквизитов в специальном справочном разделе нашего портала — Коды бюджетной классификации (КБК) 2022.

Наиболее востребованные кодировки:

| Вид платежа | КБК |

|---|---|

| УСН доходы 6% | 182 1 05 01011 01 1000 110 |

| УСН доходы минус расходы 15% | 182 1 05 01021 01 1000 110 |

| Страховые взносы на пенсионное страхование в ПФР для ИП за себя | 182 1 02 02140 06 1110 160 |

| Страховые взносы в ПФР за работников | 182 1 02 02010 06 1010 160 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДС на товары, реализуемые на территории РФ | 182 1 03 01000 01 1000 110 |

| НДФЛ за сотрудников | 182 1 01 02010 01 1000 110 |

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 01 01011 01 1000 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 01 01012 02 1000 110 |

| Транспортный налог с физических лиц | 182 1 06 04012 02 1000 110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Госпошлина при обращении в суды общей юрисдикции | 182 1 08 03010 01 1050 110 |

| Госпошлина, уплачиваемая на основании судебных актов по результатам рассмотрения дел по существу | 182 1 08 03010 01 1060 110 |

Инструкции, как узнать КБК по ИНН, нет — ИНН организации, ИП или физлица никак не связан с бюджетной кодировкой. Проверяйте шифр в квитанциях на оплату, в договорах с контрагентами (в разделе платежных реквизитов), в налоговой инспекции, в специальных справочниках (ежегодных изданиях актуальных данных), в банке. На многих онлайн-сервисах кодировка заполняется автоматически.

Работа над ошибками

КБК — важный реквизит, указатель, куда зачислить деньги. От правильности заполнения квитанции зависит, насколько быстро будут перечислены средства. Если не знаете, что такое КБК в реквизитах и где его взять для оплаты, можете отправить средства не туда — на невыясненные платежи. При неправильном указании платежных реквизитов деньги чаще всего возвращаются на счет отправителя. Но если средства зачислят как невыясненные или переведут на неправильный счет, придется обращаться в налоговую и уточнять платеж. Если нет желания разбираться с госорганами и писать прошения о возврате средств, при заполнении платежных документов КБК надо проверять особенно тщательно.

Эксперты КонсультантПлюс разобрали, как поступить, если неправильно указан КБК в платежном поручении. Используйте эти инструкции бесплатно.

Наиболее распространенные ошибки:

Для уточнения платежа необходимо подать заявление в территориальную ИФНС и указать правильные реквизиты. Чаще всего налоговая принимает положительное решение и удовлетворяет просьбу заявителя, а датой оплаты признается дата изначального внесения средств.

Таблица КБК 2021-2022

Актуальные на 2021-2022 годы КБК по основным налогам и страховым взносам смотрите в нашей таблице:

Вид налога, взноса

налог, взнос

пени

штрафы

Налоги

Налог на прибыль в ФБ

182 1 01 01011 01 1000 110

182 1 01 01011 01 2100 110

182 1 01 01011 01 3000 110

Налог на прибыль в РБ

182 1 01 01012 02 1000 110

182 1 01 01012 02 2100 110

182 1 01 01012 02 3000 110

182 1 03 01000 01 1000 110

182 1 03 01000 01 2100 110

182 1 03 01000 01 3000 110

См. также:

НДФЛ для налогового агента с доходов до 5 млн руб.

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

НДФЛ для налогового агента с доходов свыше 5 млн руб. (по ставке 15%)

182 1 01 02080 01 1000 110

182 1 01 02080 01 2100 110

182 1 01 02080 01 3000 110

См. также:

Налог на имущество

182 1 06 02010 02 1000 110

182 1 06 02010 02 2100 110

182 1 06 02010 02 3000 110

182 1 06 04011 02 1000 110

182 1 06 04011 02 2100 110

182 1 06 04011 02 3000 110

Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя

182 1 06 06031 03 1000 110

182 1 06 06031 03 2100 110

182 1 06 06031 03 3000 110

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

УСН «доходы минус расходы», в т.ч. минимальный налог

182 1 05 01021 01 1000 110

182 1 05 01021 01 2100 110

182 1 05 01021 01 3000 110

182 1 05 03010 01 1000 110

182 1 05 03010 01 2100 110

182 1 05 03010 01 3000 110

Страховые взносы

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

Взносы на ОПС за работников (основной и пониженные тарифы)

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Взносы в ФСС «на травматизм»

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Взносы на ОПС для ИП (фиксированная часть и 1% с дохода свыше 300 000 руб.)

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

См. также:

Важно! КонсультантПлюс предупреждает

Если КБК в платежке вы указали неправильно, это не значит, что вы не исполнили обязанность по уплате налога. Если других проблем с платежом нет, ваши деньги поступят в бюджет (пп. 1 п. 3, п. 4 ст. 45 НК РФ, Письмо Минфина России от 19.01.2017 N 03-02-07/1/2145). Это же относится к страховым взносам, которые вы уплачиваете в инспекцию (п. 9 ст. 45 НК РФ).

Однако суммы, поступившие по такой платежке, могут отразиться в карточке РСБ по ошибочному КБК. А по платежу, который вы хотели перечислить, будет числиться задолженность.

Как исправить ошибку в КБК, смотрите в К+. Пробный доступ к системе можно получить бесплатно.

Код бюджетной классификации (КБК)

Код бюджетной классификации — это агрегированный многоразрядный код, обозначающий определенную группировку доходов, расходов и источников финансирования дефицитов бюджетной системы РФ.

Согласно статье 165 Бюджетного Кодекса РФ Министерство финансов Российской Федерации утверждает коды бюджетной классификации Российской Федерации. Федеральное казначейство РФ осуществляет контроль за соответствием содержания платёжной операции коду бюджетной классификации, указанному в платежном поручении в качестве получателя средств Федерального бюджета России.

Для каких целей используется КБК

КБК используется для составления и исполнения бюджетов и отчетности об их выполнении. Кроме этого коды обеспечивают сопоставимость показателей.

КБК используется в документах, когда одной из сторон является государство или его органы. В частности, КБК указывается в платежном поручении при уплате налогов, а также штрафов и других обязательных платежей в бюджет. Также КБК:

информируют о текущей ситуации в государственной казне;

обеспечивают единую форму бюджетной финансовой информации;

упорядочивают финансовую отчетность;

помогают регулировать финансовые потоки на уровне государства;

позволяют сравнить динамику доходов и расходов в нужный период;

с их помощью составляется и выполняется муниципальный и федеральный бюджет.

Бюджетная классификация Российской Федерации

Согласно статье 19 Бюджетного Кодекса РФ бюджетная классификация включает:

классификацию доходов бюджетов;

классификацию расходов бюджетов;

классификацию источников финансирования дефицитов бюджетов;

классификацию операций публично-правовых образований.

Платежи по КБК для физических лиц

Физические лица лица осуществляют следующие платежи по КБК:

налог на имущество физических лиц;

сбор за пользование объектами животного мира;

сбор за пользование объектами водных биологических ресурсов;

задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам;

плата за предоставление информации содержащейся в Едином государственном реестре налогоплательщиков;

денежные взыскания (штрафы);

прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба;

страховые взносы на обязательное пенсионное страхование в Российской Федерации;

налог на профессиональный доход.

Виды КБК

КБК бывают 4 видов:

касающиеся государственных поступлений;

имеющие отношение к расходам;

обозначающие источники, из которых финансируется бюджетный дефицит;

отображающие операции государственного управления.

Строение КБК

Согласно Приказу Минфина России от 06.06.2019 N 85н код классификации доходов бюджетов состоит из 20 знаков – цифр, разделенных дефисам на группы и имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ. Структура двадцатизначного кода классификации доходов бюджетов является единой для бюджетов бюджетной системы Российской Федерации и включает следующие составные части:

код главного администратора доходов бюджета (1—3 разряды);

код вида доходов бюджетов (4—13 разряды);

код подвида доходов бюджетов (14—20 разряды).

Для детализации кодов классификации доходов бюджетов используются коды подвида доходов, которые также утверждает Министерство финансов РФ (общие требования к порядку формирования перечня кодов подвидов доходов бюджетов бюджетной системы РФ и перечень кодов подвидов по видам доходов, главными администраторами которых являются органы государственной власти РФ, Центральный банк РФ, органы управления государственными внебюджетными фондами РФ и/или находящиеся в их ведении казенные учреждения).

Где взять номер КБК

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

Приказ Министерства финансов № 65Н содержит всю информацию о КБК;

при оформлении платежей онлайн на многих сервисах КБК проставляются автоматически;

в государственном казначействе (позвонив, отправив запрос или совершив визит).

Чем опасна ошибка в КБК

Ошибка в КБК при уплате налогов исправима. Напоминаем, что в случае допущения ошибки в КБК при уплате налогов, если при этом правильно указаны номер счета Федерального казначейства и наименование банка получателя, деньги все равно поступят в бюджет (п. 4 ст. 45 НК РФ). А потому платить налог повторно не придется. Достаточно будет направить в инспекцию письмо об уточнении платежа, в котором указать, какой КБК нужно считать верным. К письму нужно приложить копию первоначальной платежки с ошибкой в КБК.

Если код назначения платежа указан неправильно, то платеж будет перечислен в бюджет, но там этот платеж не сможет быть правильно распределен. Результат будет такой же, как если бы деньги и вовсе не перечислялись. И налоговая инспекция начислит недоимку по определенной статье из-за не поступления платежа. При этом, если КБК просто перепутан, может образоваться переплата по другой статье. В результате этого налоговая инспекция выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа.

Порядок действий при обнаружении ошибки в КБК

Приведем обычный порядок действий компании или предпринимателя при обнаружении ошибки в КБК:

Подать в свою налоговую инспекцию заявление об обнаруженной ошибке с просьбой об уточнении основания, типа и принадлежности перевода средств, а, если надо, то указать также налоговый период или статус плательщика налогов.

К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

При необходимости проводится совместная с налоговым инспектором сверка уплаченных налогов. По результатам такой сверки составляется акт.

Через несколько дней (срок законодательно не определен) будет принято решение об уточнении данного платежа.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Что такое КБК в платежке

Код бюджетной классификации используют для обозначения доходов и расходов бюджета при заполнении платежных поручений. Мы разобрались и готовы рассказать о том, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками, допущенными в платежном поручении.

Что такое КБК в платежке

Код бюджетной классификации в платежке — специальный цифровой код, должный обозначать доходы и расходы бюджета. Бухгалтерия организации сталкивается с этими кодами, когда делает платеж в бюджетную систему, но чаще всего не понимает, что это за последовательность цифр и что она означает в платежке. Какие КБК и платежки с 1 января 2020 года, можно посмотреть на этой странице — классификатор содержит актуальные сведения. Но чтобы понять структуру кода, взглянем на него подробнее. Рассмотрим, из чего состоит КБК, насколько важно в платежке правильно его указать и что делать с ошибками.

Из чего состоит код бюджетной классификации

Каждая цифра кода, указываемого в платежке, еще называется разрядом. Разряды объединяются в блоки следующим образом:

Первая группировка — административная. Она состоит из трех цифр и отражает шифр главного администратора поступлений. Например, код ФНС в платежном поручении — 182; код ФСС в платежке — 393.

Второй блок — доходный. В него включаются несколько информационных сообщений сразу. Первое из них (разряд 4) выражено одной цифрой и обозначает вид поступления платежа. Например, цифра 1 значит, что он пришел в виде налога, 2 — что пришел в виде безвозмездного поступления, 3 — от бизнеса и т. д.

Далее следует подгруппа. Это два знака, которые обозначают, на какие цели предназначается денежное поступление по платежному поручению. Так, 01 — налог на прибыль и подоходный налог; 02 — налог или сбор на социальные нужды, 08 — госпошлина.

Таблица поможет при заполнении платежного поручения. В ней приведена подробная расшифровка КБК, разряды указаны в отдельной колонке.

Что указывать в платежном поручении

Для налоговых и неналоговых доходов:

В третий блок также входят группа и подгруппа (соответственно две и три цифры подряд).

Следующий элемент в платежном поручении определяет код бюджета и состоит из двух цифр, обозначаемых следующим образом:

Что указывать в платежном поручении

Коды, по которым администраторы классифицируют поступающие платежи. Коды указаны в приложении 1.1 к Указаниям, утвержденным Приказом Минфина России от 01.07.2013 № 65н.

Коды для распределения платежей — бюджеты:

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа (номера разрядов в КБК — 14, 15, 16, 17). Здесь важно понимать, что причин таких может быть всего три:

Так, например, на момент написания статьи при заполнении платежных поручений в общем случае принимаются следующие обозначения: платеж — 1000, 2100 — пени, 3000 — штраф. Например:

И, наконец, три последние цифры любого кода — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.). Например, 010 — налоговый доход; 130 — поступления от оказания платных услуг, работ и компенсации затрат; 150 — безвозмездные поступления от бюджетов.

Что указывать в платежном поручении

Аналитическая группа подвида доходов бюджетов

Значения кодов утверждает Минфин России, финансовый орган субъекта РФ, муниципального образования. Если не утвердили, то укажите:

Статьи выбытия нефинансовых активов:

Поле КБК в платежном поручении

Каждому полю в платежном поручении присвоен собственный номер.

В платежном поручении есть отдельное поле для КБК (это 104 поле), и оно должно быть верно заполнено (правила заполнения платежного поручения вы можете посмотреть в «Положении о правилах осуществления перевода денежных средств» (утв. Банком России 19.06.2012 № 383-П). Если КБК указан в платежке неверно, то соответствующая сумма может быть отнесена к невыясненным платежам. Федеральное казначейство может отнести его в разряд «невыясненных».В то же время ошибка в указании КБК в платежке может привести к недоимке по налогу и страховым взносам.

Приведем пример заполненной платежки с внесенными данными о получателе:

Если в платежке неверно указан КБК, что делать

Плательщик может получить платежку с неверным КБК. Например, указан КБК 392 1 16 20010 06 6000 140, как заполнить платежное поручение (2018) по этому коду? Ответ один: такую платежку заполнять не нужно, поскольку этот код больше не используется. Ранее по этому коду уплачивались штрафы в ПФР за несвоевременную сдачу отчетности по страховым взносам. Теперь налоговый учет в ПФР администрирует ФНС, поэтому старый КБК утратил актуальность. Но если ошибка уже совершена, вы неверно указали КБК в платежном поручении и осуществили перевод денег, то действуйте следующим образом.

Шаг 1. В налоговую инспекцию или в территориальное отделение внебюджетного фонда необходимо направлять с заявлением об уточнении реквизитов платежного поручения. Заявление пишется в произвольной форме. К заявлению приложите копию платежки с отметкой банка.

Шаг 2. Решение по вопросу об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты обращения, когда инспекторы получили ваше заявление на уточнение платежа, или со дня подписания (регистарции) акта совместной сверки расчетов (если она проводилась).

Шаг 3. После истечения срока обязательно закажите в налоговой справку о расчетах с бюджетом или акт сверки, чтобы удостовериться, что инспекторы зачли сумму на правильный КБК.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибочно указанного КБК в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, Письмо от 19.01.2017 № 03-02-07/1/2145).