При списании дебиторской задолженности что делать с ндс с аванса

Как списывать дебиторскую задолженность в виде аванса

Как отразить в бухгалтерском учете организации списание дебиторской задолженности, возникшей в связи с перечислением поставщику аванса, по которому отгрузка так и не была осуществлена, а НДС был поставлен к вычету? Нужно ли восстанавливать НДС? Как организовать налоговый учет, если организация является плательщиком налога на прибыль?

Про НДС

Чиновники считают, что НДС подлежит восстановлению. Так, по мнению Минфина, при списании дебиторской задолженности, образовавшейся в результате предварительной оплаты (частичной оплаты) услуг, которые не были оказаны, НДС, принятый к вычету покупателем при перечислении указанной суммы оплаты (частичной оплаты), подлежит восстановлению (см. письма от 05.06.2018 № 03‑07‑11/38251, от 23.06.2016 № 03‑07‑11/36478, от 23.01.2015 № 03‑07‑11/69652).

В то же время, рассчитывая при необходимости на поддержку судей, организация вполне может принять решение не восстанавливать НДС. Ведь среди ситуаций, перечисленных в п. 3 ст. 170 НК РФ, где приведен исчерпывающий перечень случаев, при которых суммы НДС, обоснованно принятые налогоплательщиком к вычету, подлежат восстановлению, не числится такой случай, как списание дебиторской задолженности. На это, в частности, указано в постановлениях АС ЗСО от 12.03.2018 № Ф04-6237/2017 по делу № А27-27184/2016, АС МО от 10.10.2016 № Ф05-14000/2016 по делу № А41-79981/2015, ФАС СЗО от 05.09.2013 № Ф07-6403/2013 по делу № А26-10215/2012.

Бухгалтерский учет

В силу абз. 1 п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные ко взысканию, списываются по каждому обязательству, выявленному при проведении инвентаризации расчетов. Документальным основанием для их списания являются приказ (распоряжение) руководителя организации, а также соответствующее письменное обоснование. Суммы такой списанной задолженности учитываются в составе прочих расходов (п. 11 ПБУ 10/99 «Расходы организации»).

Организация в январе 2016 года перечислила поставщику аванс (600 000 руб.) в счет поставки товаров, НДС (91 525 руб.) по которому на основании «авансового» счета-фактуры поставщика был поставлен к вычету. Поставщик не исполнил взятые на себя обязательства по поставке товаров. В январе 2019 года дебиторская задолженность подлежит списанию.

В бухгалтерском учете организации должны быть сделаны следующие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Перечислены денежные средства поставщику в счет будущей поставки товаров

Отражена сумма НДС по авансу, предъявленная поставщиком

Сумма «авансового» НДС поставлена к вычету

Восстановлен НДС к уплате в бюджет (в случае принятия такого решения)

Списанная дебиторская задолженность с учетом НДС включена в состав прочих расходов

Списанная дебиторская задолженность без учета НДС включена в состав прочих расходов

(600 000 ‑ 91 525) руб.

Если, несмотря на наличие основания для списания дебиторской задолженности, сохраняется возможность взыскания долга с поставщика, списанную задолженность следует отразить на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Основания – абз. 2 п. 77 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, Инструкция по применению Плана счетов. Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за бухгалтерским балансом на счете 007 в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Изменим условия примера 1. Организация для учета «авансового» НДС использует счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76‑5 «НДС по авансам выданным».

В этом случае в бухгалтерском учете организации будут сделаны такие записи:

Содержание операции

Дебет

Кредит

Сумма, руб.

Перечислены денежные средства поставщику в счет будущей поставки товаров

Сумма «авансового» НДС поставлена к вычету

Списанная дебиторская задолженность с учетом НДС включена в состав прочих расходов

Восстановлен НДС к уплате в бюджет (в случае принятия такого решения)

Задолженность уменьшена на сумму НДС

Списанная дебиторская задолженность без учета НДС включена в состав прочих расходов

Налог на прибыль

Дебиторская задолженность, возникшая в связи с перечислением поставщику аванса, в налоговом учете не может быть признана сомнительной, поэтому в отношении нее не может создаваться резерв по сомнительным долгам (письмо Минфина РФ от 04.09.2015 № 03‑03‑06/2/51088).

Безнадежными долгами также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в установленном порядке, в случае возврата взыскателю исполнительного документа по следующим основаниям:

Порядок отражения в бухгалтерском учете списания дебиторской задолженности, возникшей в связи с перечислением поставщику аванса, по которому отгрузка так и не была осуществлена, а НДС был поставлен к вычету, зависит от того, восстанавливает ли организация налог и каким образом в учете было отражено принятие к вычету «авансового» НДС. Решение о необходимости восстановления налога организация принимает самостоятельно с учетом налоговых рисков и сложившейся арбитражной практики. В целях налогообложения прибыли сумма дебиторской задолженности (с учетом или без учета НДС) включается в состав внереализационных расходов при условии, что такая задолженность отвечает понятию безнадежного долга, закрепленному в гл. 25 НК РФ, и имеются документы, подтверждающие факт возникновения такой задолженности.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

НДС при списании дебиторской и кредиторской задолженности

Итак, начнем с дебиторской задолженности, здесь возможны два варианта.

Первый вариант : мы заплатили поставщику аванс, он предоставил нам счет-фактуру, НДС был принят к вычету, но отгрузка товара не произошла, а задолженность списали по истечении срока давности.

Тем не менее, высока вероятность, что налоговая служба потребует восстановить НДС в данном случае, и противоположную точку зрения придется отстаивать в судебном порядке.

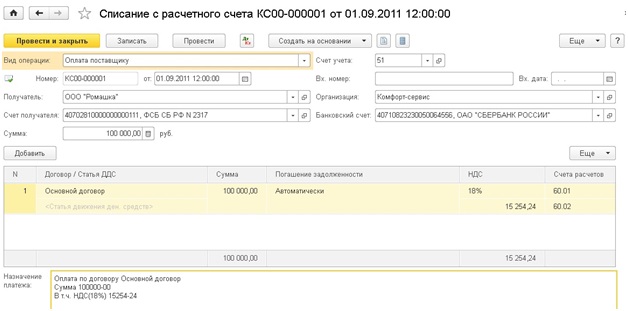

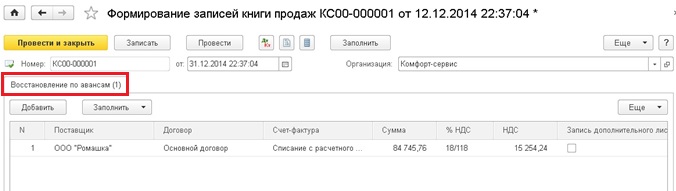

Поэтому мы рассмотрим, как в такой ситуации восстановить НДС в программе 1С: Бухгалтерия предприятия 8. Итак, предоплата на сумму 100 тыс. руб. (в т.ч. НДС (18%) 15254-24) была осуществлена в 2011 году, сделан документ «Списание с расчетного счета».

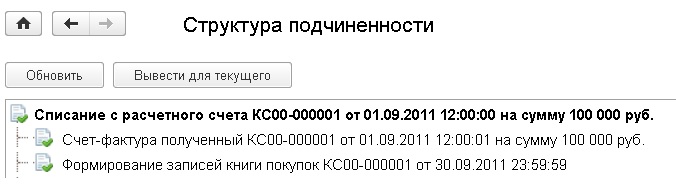

На его основании введен счет-фактура полученный на аванс, а в конце квартала сделан документ «Формирование записей книги покупок»,

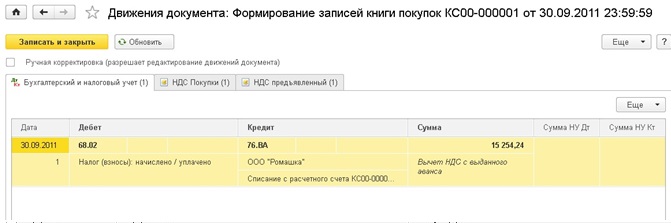

которым сформирована проводка по учету НДС:

Дт 68.02 Кт 76.ВА на сумму 15254,24 руб.

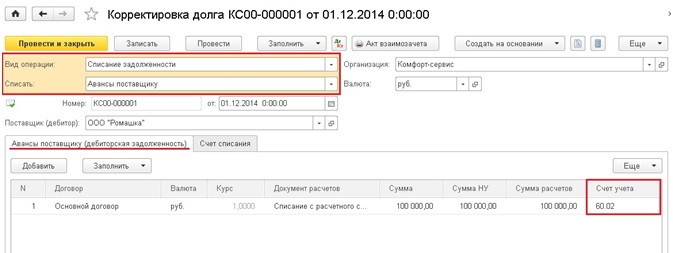

1 декабря 2014 года задолженность списывается документом «Корректировка долга», в котором указываем вид операции «Списание задолженности», списать «Авансы поставщику».

Затем создаем документ «Формирование записей книги продаж», для этого на вкладке «Операции» (в новом интерфейсе «Такси») выбираем пункт «Регламентные операции НДС» и добавляем новый документ, в котором есть всего лишь одна вкладка «Восстановление по авансам». Нажимаем кнопку «Заполнить», данные в документ должны попасть автоматически.

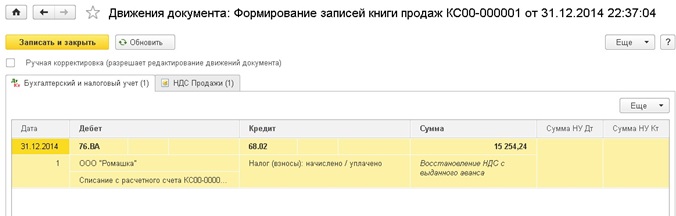

Документ формирует проводку Дт 76.ВА Кт 68.02 на сумму 15254,24 руб.

Второй вариант: была совершена отгрузка покупателю, но денежные средства не получены, в результате чего образовалась дебиторская задолженность, которая затем списана.

Поскольку в программах 1С реализован способ начисления НДС «по отгрузке», то после ввода документа реализации и счета-фактуры НДС был уплачен. При списании задолженности дополнительно ничего с ним делать не требуется.

В случае со списанием кредиторской задолженности мы рассмотрим три варианта.

Первый вариант : мы получили аванс от покупателя, заплатили НДС, но отгрузку не произвели, образовалась кредиторская задолженность, которая затем списывается.

В данном случае стоит руководствоваться письмом Минфина России от 07.12.2012 г. № 03-03-06/1/635, согласно которому при списании кредиторской задолженности НДС, исчисленный с полученного аванса, к вычету не принимается и в налоговом учете также не может быть учтен в составе расходов.

Второй вариант : товары получены от поставщика, но не оплачены, НДС был принят к вычету.

Для рассмотрения этой ситуации обратимся к письму Минфина России от 21.06.2013 г. № 03-07-11/23503, в котором говорится о том, что основание для восстановления принятого к вычету НДС при списании просроченной кредиторской задолженности по приобретенным товарам отсутствует. А в налоговом учете НДС включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается, единственная проводка формируется документом «Корректировка долга», которым мы списываем задолженность.

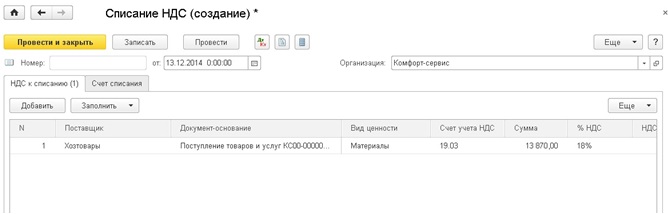

Третий вариант: товары получены от поставщика, не оплачены, НДС к вычету принят не был (находится на 19 счете).

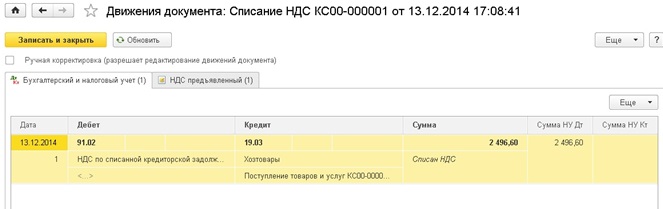

Согласно пп. 14 п. 1 ст. 265 Налогового кодекса в данном случае НДС нужно включить в состав внереализационных расходов в налоговом учете, при этом должна быть сформирована проводка

В программах 1С для этих целей предназначен документ «Списание НДС», который также можно создать в журнале «Регламентные операции НДС», распложенном на вкладке «Операции».

На закладке «Счет списания» указываем счет 91.02 и выбираем соответствующую статью прочих расходов.

Проводки документа выглядят следующим образом

Если у вас остались вопросы по учету НДС в случае списания дебиторской или кредиторской задолженности, то вы можете задать их в комментариях к статье.

А если Вы хотите, чтобы все основные вопросы, связанные с расчетом НДС и заполнением декларации, для Вас разложили по полочкам, то я советую Вам наш новый видеокурс «НДС: от понятия до декларации»! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме «теория + практика в 1С». Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации

Понравилась статья? Подпишитесь на рассылку новых материалов

НДС при списании дебиторской и кредиторской задолженности

Ольховикова Мария Юрьевна,

старший эксперт-консультант Департамента правовой поддержки компании ПРАВОВЕСТ

При нарушении сроков расчетов по договорам, заключенным организациями на поставку товаров (выполнение работ, оказание услуг), у поставщиков может возникнуть просроченная дебиторская, а у покупателей – просроченная кредиторская задолженность. По истечении срока исковой давности она подлежит списанию на финансовые результаты организации. В сумме такой задолженности присутствует НДС. О том, как правильно поступить с указанным налогом, и пойдет речь в данной статье.

Списание дебиторской задолженности

Налог на добавленную стоимость

налог на прибыль

Списание кредиторской задолженности

Налог на добавленную стоимость

Налог на прибыль

4) п. 6 ст. 2 Федерального закона от 22.07.2005 N 119-ФЗ

«О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации

и о признании утратившими силу отдельных положений актов законодательства Российской Федерации о налогах и сборах»

6) пп. 2 п. 2 ст. 265 НК РФ

9) пп. 3 п. 7 ст. 272 НК РФ

10) Письмо Минфина РФ от 07.08.2003 N 04-02-05/1/80

12) Письмо Минфина РФ от 30.03.2004 N 04-03-11/49

13) Письмо Минфина РФ от 09.07.2004 N 03-03-05/2/47; Приложение к Письму МНС РФ от 05.09.2003 N ВГ-6-02/945@

14) пп. 7 п. 1 ст. 265 НК РФ

16) Определение Конституционного Суда РФ от 12.05.2005 N 167-О

17) Постановления ФАС Уральского округа от 18.08.2005 по делу N Ф09-3507/05-С7; от 17.03.2004 по делу N Ф09-943/04АК

18) п. 10 ст. 2 Федерального закона от 22.07.2005 N 119-ФЗ

19) п. 9 ст. 2 Федерального закона от 22.07.2005 N 119-ФЗ

21) пп. 14 п. 1 ст. 265 НК РФ

22) пп. 5 п. 4 ст. 271 НК РФ

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Как учитывать суммы НДС при списании дебиторской задолженности?

Когда задолженность — безнадежная

Факт списания долгов дебиторов затрагивает как бухгалтерский учет (это находит отражение в балансе и прочей бухотчетности), так и налоговый (изменяется база налогообложения). Поэтому к вопросу признания задолженности безнадежной следует подходить очень осторожно.

Существует несколько ситуаций, по которым у налогоплательщика появляется право признать дебиторскую задолженность безнадежной.

1. Если покупатель, не оплативший поставленный товар, либо продавец, не погасивший авансовый платеж, признан банкротом (п. 2 ст. 266 НК РФ).

Правда, по разъяснениям чиновников, компания-должник должна быть в суде признана банкротом, а также данные о ее регистрации исключены из Единого госреестра юрлиц (см., например, письма Минфина от 18.03.2019 № 03-03-06/1/17813, от 06.06.2016 № 03-03-06/1/32678). Если же производство в суде не завершено, и кредитор числится в реестре заявивших материальные требования к должнику, то тогда задолженность нельзя отнести на внереализационные расходы. При этом сроки исковой давности не применяются.

2. Если истек срок исковой давности.

В соответствии со ст. 196 ГК РФ этот срок составляет 3 года со дня, который определяется по правилам ст. 200 ГК РФ. А общий срок исковой давности с учетом прерываний не может превышать 10 лет (п. 2 ст. 196 ГК РФ).

Важно! При этом не имеет значения, принимал кредитор какие-то меры по истребованию долга или нет. Это подтверждают и чиновники, и суды (письма Минфина от 21.02.2008 № 03-03-06/1/124, и от 25.11.2008 № 03-03-06/2/158, Определение Верховного Суда РФ от 19.01.2018 № 305-КГ17-14988, постановление ФАС Московского округа от 14.09.2012 по делу № А40-85915/11-91-367).

3. Если сведения о регистрации компании-должника исключены из Единого госреестра юридических лиц по требованию налогового органа. Такая ситуация может возникнуть, если юридическое лицо не сдает отчеты и не проводит операции по банковскому счету на протяжении 12 месяцев. При применении данного положения следует учитывать, что:

4. Если не прошел срок исковой давности, но компания-должник ликвидирована. Основанием для списания долга может служить выписка из ЕГРЮЛ, в которой будет содержаться информация о ликвидации должника.

О нюансах учета НДС при списании дебиторской задолженности рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Как определить срок исковой давности

Обычно датой для отсчета срока исковой давности следует считать конечный срок оплаты для покупателя, получившего товар, или отгрузки (возврата средств) — для покупателя при перечислении предоплаты. Если срок выполнения обязательств не установлен, то отсчет ведется с момента предъявления требования об оплате или погашении обязательств.

Важно знать! Течение срока исковой давности может прерываться, и тогда следует заново начать его считать от даты произошедшего события.

Перечислим действия должника, которые приводят к рестарту отсчета срока исковой давности (ст. 203 ГК РФ):

Как оформляется списание дебиторской задолженности с истекшим сроком исковой давности

Минфин России в письме от 14.01.2015 № 07-01-06/188 привел необходимый перечень тех документов, которые сопровождают процедуру списания дебиторской задолженности с истекшим сроком исковой давности:

При этом списание должно производиться отдельно в разрезе каждого контрагента и каждого договора с ним.

Как отразить списание дебиторской задолженности

Разберемся, как происходит списание дебиторской задолженности с истекшим сроком исковой давности в бухгалтерском и налоговом учетах.

В бухгалтерском учете

Списываемая дебиторская задолженность относится:

Важно! При этом для налогового учета абсолютно не имеет значения, участвовала списываемая дебиторская задолженность в формировании резерва сомнительных долгов или нет. Для бухгалтерского учета это важно, поскольку тогда значения строк баланса будут различаться (ведь строка баланса 1230 уменьшается на суммы остатка по счету 63).

Безнадежная дебиторская задолженность на дату проведения инвентаризации включается в общее значение прочих расходов, в учете отражается на одноименном субсчете 91-2 счета «Прочие доходы и расходы».

При этом списание безнадежной дебиторской задолженности в убыток из-за неплатежеспособности должника не является аннулированием долга. Эта задолженность на протяжении 5 лет должна учитываться на забалансовом счете 007. Это требование связано с тем, что необходимо отслеживать имущественное положение должника с целью выявления перспектив погашения долга.

Если резерв сомнительных долгов не был создан, то нужно сделать такие проводки:

Если резерв создавался, то проводки следующие:

При этом, если списываемая задолженность дебиторов превышает резерв, остаток отражается на счету «Прочие расходы» (п. 11 ПБУ № 10/99 «Расходы организации»).

В налоговом учете

Списание безнадежной дебиторской задолженности отражается в налоговом учете по-разному — в зависимости от того, по какой причине она возникла. При этом традиционными являются следующие причины:

1. Покупатель уплатил аванс, но не дождался отгрузки товара или возврата уплаченных денежных средств.

В этом случае списание дебиторской задолженности проводится на счет приравненных к внереализационным расходов, поскольку предоплату по договору поставки при создании резерва по сомнительным долгам покупатель не учитывает (см. письма Минфина от 04.09.2015 № 03-03-06/2/51088, от 30.06.2011 № 07-02-06/115);

2. Продавец отгрузил товар, но не дождался расчета за него в полном объеме либо частично.

Здесь существует два варианта списания дебиторской задолженности:

Важно! Списание безнадежной задолженности по истечении срока давности проводится в том отчетном периоде, когда этот срок истек (письма Минфина от 20.06.2018 № 03-03-06/1/42047, от 25.08.2017 № 03-03-06/1/54556). Безнадежную задолженность прошлых лет можно учесть и в периоде обнаружения при условии, что к моменту подачи декларации не истек трехлетний срок возврата или зачета переплаты (письмо Минфина от 01.07.2019 № 03-03-06/1/48327, приложение к письму ФНС от 11.04.2018 № СА-4-7/6940).

НДС при списании дебиторской задолженности

Для продавца

НДС при списании дебиторской задолженности не потребуется корректировать (ситуация по образованию долга покупателя за полученные им товары), так как налог уже был начислен продавцом на дату отгрузки товара (подп. 1 п. 1 ст. 167 НК РФ). Возместить уплаченный НДС нельзя, но он спишется (за счет резерва или на расходы по прибыли) вместе с суммой безнадежного долга (см. письма Минфина России от 26.10.2017 № 03-07-11/70423, от 24.07.2013 № 03-03-06/1/29315, Определение КС РФ от 12.05.2005 № 167-О).

Для покупателя

А вот для покупателя ситуация с НДС при списании задолженности продавца по авансовому платежу неоднозначна. Имеется некий конфликт интересов, выражаемый в существующей норме закона и ее толковании Минфином.

Так, финансовое ведомство считает, что принятый к вычету НДС с перечисленного продавцу аванса подлежит восстановлению в том периоде, когда сумма долга списывается (письма Минфина от 05.06.2018 № 03-07-11/38251, от 23.06.2016 № 03-07-11/36478).

В то же время нормы, содержащиеся в подп. 3 п. 3 ст. 170 НК РФ, не предусматривают такого восстановления налога при списании дебиторской задолженности, что неоднократно подчеркивали арбитры (постановления АС Западно-Сибирского округа от 12.03.2018 № Ф04-6237/2017, АС Поволжского округа от 16.11.2016 № Ф06-14629/2016, АС Московского округа от 10.10.2016 № Ф05-14000/2016 и др.).

Исходя из этого делаем вывод, что требование о восстановлении НДС при списании покупателем дебиторской задолженности у контролеров может возникнуть, но его можно оспорить в суде.

Итоги

Учет суммы НДС при списании дебиторской задолженности будет следующий.

У продавца

При списании безнадежной дебиторской задолженности продавцу не нужно корректировать НДС, поскольку он был начислен, а впоследствии и уплачен при отгрузке товара.

У покупателя

Для покупателя ситуация спорная. Тем, кто не готов спорить с проверяющими, следует восстановить НДС при списании задолженности дебитора, которым выступает продавец, не произведший отгрузку за оплаченный по предоплате товар. Сделать это нужно в том периоде, в котором произошло списание задолженности. Те, кто готов к спору, могут НДС не восстанавливать. Однако такую точку зрения придется отстаивать в суде.

Списание задолженности: бухгалтерский и налоговый учет

Порядок списания дебиторской и кредиторской задолженности всегда вызывает множество вопросов даже у бухгалтеров с отличным послужным стажем, так как в деятельности почти каждой организации всегда возникают ситуации, когда контрагент отказывается платить или просто, не погасив обязательства, ликвидировался.

В данной статье мы рассмотрим основные вопросы отражения, списания кредиторской и дебиторской задолженности, то есть как, куда, когда и на основании каких документов списать данную задолженность, как в бухгалтерском, так и налоговом учет.

Инвентаризация расчетов — это сверка сумм дебиторской и кредиторской задолженности по данным вашей организации и данным ее контрагентов.

Согласно ФЗ № 402-ФЗ «О бухгалтерском учете», а именно части 1 статьи 11 — организации обязаны проводить инвентаризацию своих активов и обязательств. В соответствии с частью 3 статьи 11 Закона № 402-ФЗ экономические субъекты сами устанавливают случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации. Но есть одно исключение: некоторые активы и обязательства попадают под проведение обязательной инвентаризации, которая устанавливается законодательством РФ, федеральными и отраслевыми стандартами.

Процесс проведения инвентаризации устанавливает правильность и обоснованность отражения сумм дебиторской и кредиторской задолженности путем документальной проверки. Основные принципы проведения инвентаризации установлены приказом Минфина РФ от 13.06.1995 № 49 «Методические указания по инвентаризации имущества и финансовых обязательств».

В соответствии с пунктом 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина РФ от 06.10.2008 № 106н, формируя учетную политику, организация утверждает порядок проведения инвентаризации своих активов и обязательств.

Согласно пунктам 27, 77, 78 Положения по бухучету № 34н инвентаризация расчетов обязательно проводится:

На основании справки о задолженности (дебиторской или кредиторской), а также актов сверок с контрагентами или иных документов, в которых дебиторы и кредиторы подтверждают наличие и размер задолженности, составляется акт (п. п. 73, 74 Положения по бухучету № 34н, Указания, утв. Постановлением Госкомстата № 88).

Акт составляется на основании унифицированной формы №ИНВ17. Организация вправе разработать и свой собственный документ для учета результатов инвентаризации. Но необходимо помнить, что такой документ должен содержать все реквизиты, установленные в статье 9 Закона № 402-ФЗ, и его форма должна быть утверждена руководителем. Это можно сделать в приложении к учетной политике по бухгалтерскому учету.

Если акт сверки организация решит не создавать, то подтвердить согласование суммы задолженности можно письмом контрагента о признании им своего долга. Суммы задолженности, признанные и не признанные дебиторами и кредиторами, а также суммы нереальных к взысканию долгов с истекшим сроком исковой давности или по ликвидированным контрагентам отражаются в акте отдельно.

Дебиторская задолженность

Просроченной дебиторской задолженностью признается задолженность, которая не погашена в установленный срок. Задолженность числится на балансе организации до тех пор, пока не будет погашена дебитором или признана нереальной к взысканию.

Взыскать просроченную дебиторскую задолженность организация вправе в пределах срока исковой давности. Согласно статье 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

Дебиторская задолженность признается безнадежной и подлежащей списанию с баланса в полной сумме, в том числе с НДС, если наступило одно из следующих обстоятельств:

Дебиторская задолженность списывается за счет средств созданного резерва по сомнительным долгам либо на финансовые результаты, если резерв не создавался в порядке, предусмотренном пунктом 70 Положения № 34н.

Списание дебиторской задолженности в убыток при непогашении задолженности и истечении срока исковой давности не является основанием для аннулирования задолженности. Задолженность должна отражаться за бухгалтерским балансом в течение пяти лет с момента списания. Это необходимо для наблюдения за возможностью ее взыскания.

Прочие расходы отражаются на счете 91 «Прочие доходы и расходы» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. Приказом Минфина РФ от 31.10.2000 № 94н).

Порядок списания дебиторской задолженности

Долгами, нереальными к взысканию, также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным Законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», в случае возврата взыскателю исполнительного документа.

При списании задолженности по причине ликвидации организации-должника необходимо также иметь документ, подтверждающий ликвидацию организации-должника, — выписку из ЕГРЮЛ (Письмо Минфина РФ от 14.03.2014 № 03—03—06/1/11063).

Согласно подпункту 2 пункта 2 статьи 265 НК РФ дебиторская задолженность с истекшим сроком исковой давности списывается в состав внереализационных расходов.

Документы, подтверждающие образование дебиторской задолженности

Хозяйствующему субъекту необходимо иметь документы, подтверждающие факт возникновения задолженности, документы, свидетельствующие о течении срока исковой давности. Образования безнадежных долгов, а также суммы и сроки могут быть подтверждены:

В соответствии с пунктом 7 статьи 272 НК РФ дата признания внереализационных расходов для целей налогообложения прибыли установлена. Согласно данной статье налогового кодекса РФ расходы в виде безнадежной задолженности, по которой истек срок исковой давности, учитываются в составе внереализационных расходов в последний день того отчетного периода, в котором истекает названный срок (см: Письмо Минфина РФ от 06.02.2015 № 03—03—06/1/4995).

Нормы Налогового кодекса РФ не предоставляют налогоплательщику права на произвольный выбор налогового периода (по своему усмотрению), в котором в состав расходов включается безнадежная к взысканию дебиторская задолженность.

Соответственно, безнадежную дебиторскую задолженность, возникшую в марте 2015 года, налогоплательщик может учесть в качестве безнадежного долга для целей налогообложения прибыли по состоянию на 31 марта 2018 года. Просроченная задолженность будет включена в состав внереализационных расходов в марте 2018 года.

В налоговом учете порядок списания безнадежной задолженности зависит от наличия резерва по сомнительным долгам. Если его нет — спишите весь безнадежный долг в расходы. Если резерв создавался — спишите долг за счет резерва, то есть уменьшите резерв на безнадежную задолженность. Если же резерва не хватит, остаток долга включите в расходы (пп. 2 п. 2 ст. 265 НК РФ, Письмо Минфина от 16.01.2018 № 03—03—06/2/1551).

Кредиторская задолженность

С одной стороны, кредиторская задолженность представляет собой средства, привлеченные для ведения хозяйственной деятельности, причем, как правило, без уплаты процентов. Это положительная сторона кредиторской задолженности. Вместе с тем, просроченная кредиторская задолженность может привести к необходимости уплаты штрафных санкций, предъявлени судебных исков, в худшем случае — признанию предприятия банкротом. Кредиторская задолженность, которая не может быть взыскана в силу истечения срока исковой давности, списывается на увеличение финансового результата.

Порядок списания кредиторской задолженности в бухгалтерском учете организации регулируется Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденному Приказом Минфина РФ от 06.05.1999 № 32н (далее — ПБУ 9/99) и Положением № 34н.

Согласно пункту 7, 10.4 ПБУ 9/99 сумма кредиторской задолженности, нереальная к взысканию, по которой истек срок исковой давности, является прочим доходом и включается в доход организации в сумме, в которой эта задолженность была отражена в бухгалтерском учете.

Суммы кредиторской задолженности, по которым срок исковой давности истек, в соответствии с пунктом 78 Положения № 34н списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у хозяйствующих субъектов.

Таким образом, документы для списания кредиторской задолженности аналогичны документам для списания дебиторской задолженности.

эти 3 года проще по таблице:

С какого момента отсчитывать срок исковой давности

Суммы кредиторской задолженности, по которым истек срок исковой давности, согласно Плану счетов находят свое отражение по кредиту счета 91 «Прочие доходы и расходы» в течение отчетного периода в корреспонденции со счетами учета кредиторской задолженности.

Дебет 60, 62, 76 Кредит 91, субсчет «Прочие доходы» — списана кредиторская задолженность.

Суммы кредиторской задолженности в соответствии с пунктом 18 статьи 250 НК РФ учитываются в составе внереализационных доходов в полной сумме (с учетом НДС).

При наличии задолженности, указанной в подпункте 21 пункта 1 статьи 251 НК РФ, она не включается в состав доходов, формирующих налоговую базу по налогу на прибыль.

Кредиторская задолженность с истекшим сроком исковой давности учитывается в составе внереализационных доходов по данным инвентаризации, письменному обоснованию и приказу руководства организации.

Дата признания внереализационных доходов для целей налогообложения прибыли установлена пунктом 4 статьи 271 НК РФ. Доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности (см. Письмо Минфина от 28.01.2013 № 03—03—06/1/38 и Письмо УФНС РФ по г. Москве от 04.07.2008 № 20—12/063584).

Президиум ВАС РФ высказался, что «хозяйствующий субъект должен учесть суммы требований кредиторов, по которым истек срок исковой давности, в составе внереализационных доходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный организацией (п. 18 ст. 250 НК РФ). Эта обязанность подлежит исполнению вне зависимости от того, проводилась ли организацией инвентаризация задолженности и был ли издан по ее результатам приказ руководителя о списании задолженности» (см. Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09 по делу № А26—5933/2008).

В Постановлении Президиума ВАС Российской Федерациии от 15.07.2008 № 3596/08 по делу № А57—10603/06—6 сказано, что «порядок списания кредиторской задолженности регламентирован Положением № 34н. Поэтому при отсутствии приказа (распоряжения) руководителя о списании кредиторской задолженности оснований для начисления инспекцией налога на прибыль, а также пеней и штрафа на сумму кредиторской задолженности не было».

С учетом вышеизложенного рекомендуем более щепетильно подходить к данному вопросу, тщательней отслеживать наличие кредиторских задолженностей организации и особое внимание уделить сроку их давности (нахождения на балансе) для того, чтобы составить все необходимые документы вовремя и списать в необходимом периоде.

Для избежание налоговых рисков, рекомендуем приказ о списании кредиторской задолженности издавать в том отчетном (налоговом) периоде, в котором истек срок исковой давности.

В том же налоговом (отчетном) периоде необходимо учесть внереализационный доход от списания задолженности. Если организация пропустит дату списания кредиторской задолженности в связи с истечением срока исковой давности, то безопаснее внести исправления в тот отчетный (налоговый) период, когда срок исковой давности истек, и подать уточненную декларацию (п. 1 ст. 54, ст. 81 НК РФ). Но необходимо помнить, что перед подачей уточненной декларации необходимо уплатить задолженность и пени, чтобы избежать штрафов со стороны контролируемых органов.

В соответствии с пунктом 8 статьи 171 НК РФ вычетам подлежат суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

Согласно пункту 6 статьи 172 НК РФ установлено, что вычеты сумм НДС производятся с даты отгрузки соответствующих товаров (работ, услуг). Также вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих ТРУ, реализуемых на территории РФ, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

При списании продавцом по истечении срока исковой давности сумм невостребованной кредиторской задолженности, образовавшейся по суммам авансовых платежей, полученных в счет предстоящих поставок товаров (работ, услуг) и не возвращенных покупателю, отсутствуют основания для принятия к вычету сумм НДС, исчисленных и уплаченных им в бюджет с сумм авансовых платежей (см. Письмо Минфин РФ от 07.12.2012 № 03—03—06/1/635).

В соответствии с пунктом 18 статьи 250 НК РФ внереализационными доходами признаются доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, за исключением случаев, предусмотренных подпунктом 21 пункта 1 статьи 251 НК РФ.

Согласно подпункту 14 пункта 1 статьи 265 НК РФ «в состав внереализационных расходов, не связанных с производством и реализацией, включаются расходы в виде сумм налогов, относящихся к поставленным материально-производственным запасам, работам, услугам, если кредиторская задолженность (обязательства перед кредиторами) по такой поставке списана в отчетном периоде в соответствии с пунктом 18 статьи 250 НК РФ».

Соответственно, хозяйствующий субъект имеет право уменьшить налоговую базу по налогу на прибыль на сумму НДС только по кредиторской задолженности по материально-производственным запасам, работам, услугам, списанную в отчетном периоде в соответствии с пунктом 18 статьи 250 НК РФ в состав внереализационных доходов.

Следовательно, по мнению Министерства Финансов РФ, НДС, исчисленный с полученного аванса, включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается, при этом к вычету он также не принимается.

Таким образом, в соответствии с пунктом 2 статьи 266 НК РФ отражать списание дебиторской задолженности, нереальной к взысканию, безопаснее именно в том периоде, в котором она стала безнадежной. И не переносить ее признание в расходах на следующий налоговый период (Письмо Минфина РФ от 06.04.2016 № 03—03—06/2/19410, Постановление ВАС РФ от 15.06.2010 № 1574/10).

Организациям, которые примут решение списывать безнадежную дебиторскую задолженность в расходах позже последнего числа отчетного (налогового) периода, в котором наступило событие, необходимо приготовиться к спору с инспекторами.

В соответствии с пунктом 18 статьи 250, пунктом 4 статьи 271 НК РФ, безнадежную кредиторскую задолженность нужно отразить в доходах в последний день того квартала или года, в котором она стала безнадежной. Причем не важно, издавал ли руководитель приказ о списании просроченных долгов (см. Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09, Постановление Арбитражного Суда МО от 02.02.2016 № Ф05—19082/2015).

Если организация пропустила период отражения кредиторской задолженности во внереализационных доходах, то ей придется подавать уточненную декларацию, предварительно доплатив налог и пени (п. 1, пп. 1 п. 4 ст. 81 НК РФ, Письмо ФНС РФ от 08.12.2014 № ГД4—3/25307@).

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок