Работа с дебиторской задолженностью что включает в себя

Общий алгоритм работы с дебиторской задолженностью организации

Cправедливости ради следует отметить, что дебиторскую задолженность организации формируют и задолженности работников по денежным суммам, выданным в подотчет. Однако, как правило, эти суммы весьма незначительны – в сравнении с суммами, указанными в заключаемых договорах, и именно в силу малозначительности данных сумм эту составляющую дебиторской задолженности организации в настоящем исследовании мы рассматривать не будем.

Об актуальности рассматриваемой темы красноречиво свидетельствует тот факт, что вопросам возникновения дебиторской задолженности и возможностям ее взыскания в специальной литературе уделяется значительное внимание. И это внимание весьма оправданно. Практически каждый хозяйствующий субъект при осуществлении предпринимательской деятельности сталкивался с тем, что его партнеры в установленный срок не оплачивают отгруженные товары, выполненные работы или оказанные услуги. К сожалению, представляется возможным констатировать, что дебиторская задолженность стала, образно говоря, обычаем российского делового оборота.

Исходя из смысла нормативных актов, регламентирующих вопросы бухгалтерского учета, дебиторская задолженность является составной частью активов хозяйственных обществ, наряду с оборотными средствами, оборудованием, недвижимостью и т. д.

Применительно к определениям ст. 128 Гражданского кодекса РФ (далее – ГК РФ) дебиторская задолженность представляет собой один из объектов гражданских прав (а именно имущественного права).

Сразу необходимо оговорить, что отдельного законодательного или иного нормативного правового акта, который регламентировал бы порядок взыскания дебиторской задолженности, не существует. Поэтому многие организации, основываясь на своей практике или хозяйствующей практике своих контрагентов или партнеров по бизнесу, разрабатывают собственные локальные нормативные акты, целью которых является методологическое обеспечение процесса погашения дебиторской задолженности.

Анализ практики деятельности хозяйствующих субъектов в совокупности с анализом действующего законодательства и существующей судебной практики позволяет сформировать некоторый общий алгоритм работы по погашению существующей в организации дебиторской задолженности.

Условно работу с дебиторской задолженностью можно разделить на администрирование дебиторской задолженности и деятельность, направленную на ее ликвидацию.

Рассмотрим более подробно работу специалистов организации на каждом из обозначенных этапов работы по ликвидации возникшей дебиторской задолженности.

Администрирование дебиторской задолженности. Установление дебиторской задолженности

Общие правила работы по установлению и отражению в бухгалтерском учете дебиторской задолженности по расчетам с поставщиками, покупателями и подрядчиками и созданию резервов по сомнительным долгам закрепляются в Учетной политике организации.

Полагаю, что не следует дополнительно обосновывать тезис, что отражаемые в бухгалтерской (финансовой) отчетности организации показатели должны быть реальными. Именно обеспечение представления объективных данных является одной из задач, стоящих перед бухгалтерским подразделением хозяйствующего субъекта, для чего проводится периодическая инвентаризация задолженностей.

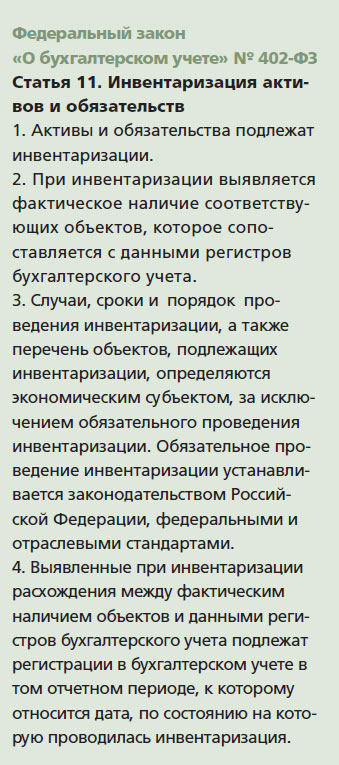

Напомню, требование о проведении инвентаризации содержится в ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее – Закон о бухгалтерском учете) и в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденном приказом Минфина России от 29.07.1998 № 34н (далее – ПВБУ-34н). При этом результатом проведения инвентаризации является сопоставление фактического наличия соответствующих объектов контроля с данными регистров бухгалтерского учета. Иными словами, при проведении инвентаризации задолженностей бухгалтерским работникам организации необходимо убедиться в том, что отраженные в учете суммы дебиторской и кредиторской задолженностей подтверждены соответствующими первичными учетными документами: накладными, актами, платежными поручениями (например, на перечисление аванса), расходными кассовыми ордерами (например, на выдачу займа) и т. д. Поэтому задачу и

нвентаризационной комиссии в несколько упрощенном варианте можно сформулировать как проверку наличия документов, подтверждающих действительную величину каждой задолженности. Никаким другим способом выполнить требование ст. 11 Закона о бухгалтерском учете не получится, поскольку в соответствии с нормами ст. 10 Закона о бухгалтерском учете в регистрах бухгалтерского учета отражаются данные, содержащиеся в первичных учетных документах. Поэтому, если первичные документы отсутствуют, такую задолженность необходимо признать неподтвержденной, и, следовательно, в отношении ее можно говорить о том, что такой актив (или, иными словами, дебиторская задолженность) в учете существовать не может и должен быть списан в установленном порядке.

При этом представляется необходимым отметить, что в соответствии с положениями ч. 1 ст. 9 Закона о бухгалтерском учете первичными учетными документами оформляются факты хозяйственной жизни. Одновременно п. 8 ст. 3 этого же законодательного акта установлено, что фактами хозяйственной деятельности организации являются сделки, события, операции, которые оказывают или способны оказать влияние на финансовое положение экономического субъекта, финансовый результат его деятельности и (или) движение денежных средств. Совокупное рассмотрение приведенных норм позволяет сделать вывод о том, что столь популярный в бухгалтерской среде акт сверки расчетов не является первичным учетным документом, на основании которого могут быть сделаны записи в бухгалтерском учете организации. Следовательно, сверка расчетов с дебиторами и кредиторами по сути своей и своему статусу не является частью инвентаризации (исключение составляют сверки расчетов с бюджетом и банками, обязательность проведения которых предусмотрена п. 74 ПВБУ-34н), и в бухгалтерской (финансовой) отчетности хозяйствующего субъекта должны быть отражены только те суммы задолженностей, которые, по мнению конкретной организации, являются правильными (т. е. безусловно подтвержденными имеющимися первичными учетными документами).

При этом обращает на себя внимание то, что формулировка п. 73 ПВБУ34н позволяет сделать вывод о том, что в учетных документах контрагентов суммы задолженностей могут и не совпадать, поскольку расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из своих бухгалтерских записей, признаваемых ею правильными (т. е. документально подтвержденными).

Специалистами признается, что отсутствие требования о наличии актов сверки в качестве основных первичных учетных документов вовсе не означает, что от их составления можно вообще отказаться. Специалистами отмечается, что проводить сверку расчетов с контрагентами целесообразно, ведь эта процедура помогает выявить допущенные при ведении бухгалтерского учета ошибки и неточности. Тем не менее, как уже отмечалось ранее, делать записи на счетах учета, исправляя выявленные ошибки, бухгалтер будет не на основании акта проведенной сверки, а на основании первичных учетных документов.

Следует обратить внимание и на то, что в Рекомендациях аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций, приведенных в письме Минфина России от 09.01.2013 № 07-02-18/01, Минфин России, сославшись на п. 27 ПВБУ-34н, обратил внимание аудиторов на то, что для целей составления бухгалтерской (финансовой) отчетности инвентаризация имущества может проводиться на любую дату, начиная с 1 октября и позднее, а вот инвентаризация обязательств (в ходе которой и выявляются задолженности) должна проводиться по состоянию на 31 декабря включительно. В связи с этим понятно, что итоговые документы, связанные с проведением инвентаризации, могут быть датированы годом, следующим за годом образовавшихся задолженностей. Тем не менее выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета отражаются в бухгалтерском (финансовом) учете организации в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация. Такой подход предусмотрен в ч. 4 ст. 11 Закона о бухгалтерском учете.

Специалистами в то же самое время отмечается, что в реальной деятельности по администрированию дебиторской задолженности не следует ограничиваться только установленными обязательными инвентаризациями. В целях обеспечения внутреннего контроля инвентаризацию обязательств рекомендуют проводить не реже одного раза в полугодие, а еще лучше – ежеквартально.

| Методические указания по инвентаризации имущества и финансовых обязательств и формы документов, составляемых при проведении инвентаризации, определены действующим по настоящее время приказом Минфина России от 13.06.1995 № 49. И хотя указанный ведомственный нормативный правовой акт до настоящего времени сохраняет не только свою юридическую силу, но и свою актуальность, специалисты признают, что применяемая при инвентаризации обязательств форма ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» и приложение к ней в виде справки несколько устарели. В этом смысле предоставленная организациям возможность использовать иные формы документов (унифицированные доработанные или самостоятельно разработанные) – несомненное благо. В идеале формы, составляемые при инвентаризации, должны решать задачи не только бухгалтерского, налогового, но и управленческого учета. Однако доработка и тем более разработка новой формы документа требуют привлечения усилий различных специалистов организации, способных понять и обосновать необходимость удаления или добавления тех или иных граф. Весьма уместным будет в этой связи и учет мнения сторонних экспертов, аудиторов и иных специалистов. Например, эксперт Соловьева А.А., руководствуясь тем, что целью инвентаризации является подтверждение задолженностей соответствующими первичными учетными документами, предлагает сведения о реквизитах договора, накладных, актах, платежных поручениях и других документах отражать в акте (справке к акту) инвентаризации, а вот графу «За что числится задолженность» предлагает исключить, поскольку она не несет полезной информационной нагрузки. Анализ установленной дебиторской задолженностиУстановленная в процессе инвентаризации обязательств дебиторская задолженность организации подлежит дополнительному изучению и анализу с точки зрения оценки перспективы ее погашения. В процессе данного анализа вся установленная дебиторская задолженность разделяется на три группы: Вторая группа, как правило, сформирована просроченной дебиторской задолженностью – долгом с истекшим сроком погашения, который установлен договором или другим документом, содержащим обязательства. Третью группу в абсолютном своем большинстве формируют просроченные задолженности, по которым истек установленный гражданским законодательством срок исковой давности. При этом следует иметь в виду, что налоговое законодательство в зависимости от состояния просроченного долга подразделяет задолженности на перспективную к погашению, сомнительную или вовсе безнадежную к взысканию. Сомнительным долгом в соответствии с нормативными предписаниями п. 1 ст. 266 Налогового кодекса РФ (далее – НК РФ) признается любая задолженность, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Безнадежными к взысканию задолженностями в целях налогообложения по определению п. 2 ст. 266 НК РФ считаются долги, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательства прекращаются вследствие невозможности их исполнения, на основании акта государственного органа либо ликвидации организации-должника. Данное определение долгов, нереальных к взысканию, корреспондирует с положениями ст. 196, 416, 417 и 419 ГК РФ. Общий алгоритм анализа дебиторской задолженности и ее оценки изложен, например, в Правилах (стандартах) аудиторской деятельности, утвержденных постановлением Правительства РФ от 23.09.2002 № 6965. В более приближенном к практической финансово-хозяйственной деятельности организации виде данный алгоритм анализа дебиторской задолженности должен найти свое отражение в Учетной политике организации (или в одном из приложений к ней). При анализе дебиторской задолженности первоочередным, как представляется, является определение срока возникновения дебиторской задолженности. Чаще всего данный срок устанавливается при изучении договора с контрагентом. В нем должны быть определены сроки оплаты поставленных товаров, оказанных услуг или выполненных работ. Только по истечении этих сроков долг становится просроченным и подлежит учету в качестве дебиторской задолженности, более тщательному контролю и мониторингу. Несколько иной механизм используется в том случае, если в заключенных договорах не указаны конкретные сроки оплаты поставленного товара (выполненных работ, оказанных услуг). В этом случае вступают в силу правила п. 1 ст. 486 ГК РФ: покупатель обязан оплатить товар непосредственно до или после передачи ему продавцом товара (если иное не предусмотрено законодательством, договором купли-продажи или не вытекает из существа обязательства). Кроме того, необходимо в этом случае принимать во внимание, что в соответствии с нормативными предписаниями п. 5 ст. 5 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе» банк должен провести платеж не позднее 3 рабочих дней. Таким образом, поставка должна быть оплачена в течение 3 рабочих дней с даты приемки-передачи товара7. И только с этого дня можно считать задолженность просроченной, признавать дебиторской и включать в список контролируемых долгов. Если же вы оплатили поставку товара авансом по счету поставщика без договора и в счете также не указан срок поставки, вступают в действие иные правила, основанные на нормативных предписаниях ст. 314 и 457 ГК РФ. В соответствии с ними вы официально требуете от поставщика исполнения обязательства в конкретный срок, который должен быть разумным. А если в претензии вы не указали конкретного срока или поставщик не исполнит ваше требование, то обязательство по поставке должно быть исполнено в семидневный срок со дня предъявления вами требования о его исполнении. То есть определить срок просрочки поставки практически невозможно до тех пор, пока должнику не будет официально отправлена претензия с требованием исполнения обязательства. Претензию (требования о поставке товара в соответствии с произведенной предоплатой), а равно и любые иные деловые письма в случае возможных перспектив последующих судебных разбирательств рекомендуется отправлять контрагентам заказными письмами с описью вложения и уведомлением о вручении, так как подпись на уведомлении о получении является единственным неоспоримым подтверждением получения письма. Повторюсь, по истечении 7 дней с даты получения должником требования (претензии) с просьбой о выполнении обязательства по поставке задолженность следует признавать дебиторской и включать ее сумму в список просроченных долгов. Формирование резерва по сомнительным долгамВажным этапом работы с дебиторской задолженностью организации является формирование резерва по сомнительным долгам. Порядок формирования резерва по сомнительным долгам определяется Учетной политикой организации, разрабатываемой в соответствии с Положением о бухгалтерском учете (далее – ПБУ) «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина России от 06.10.2008 № 106н. Необходимо подчеркнуть, что положение Учетной политики организации о том, что резерв по сомнительным долгам не создается, противоречит законодательству о бухгалтерском учете. В состав резерва по сомнительным долгам включается любая необеспеченная задолженность, как просроченная, так и непросроченная, причем не только за реализованные товары, работы и услуги, но и по перечисленным авансам, а также по выданным беспроцентным займам. Резерв по сомнительным долгам не создается в отношении: Величина резерва по сомнительным долгам в соответствии с требованиями п. 3 утвержденного приказом Минфина России от 06.10.2008 № 106н ПБУ 21/2008 «Изменения оценочных значений» является оценочным значением. При этом дебиторская задолженность отражается в балансе организации за вычетом суммы резерва по сомнительным долгам. Такой порядок закреплен в п. 35 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденном приказом Минфина России от 06.07.1999 № 43н. В соответствии с требованиями ПВБУ-34н и ПБУ 21/2008 сформированный резерв по сомнительным долгам ежегодно пересматривается (как правило, это происходит по результатам обязательной инвентаризации обязательств). Как контролировать дебиторскую задолженность: методы и инструментыДебиторская задолженность представляет собой сумму долгов, причитающихся предприятию со стороны юридических и физических лиц, которые являются его должниками. По сути, она является активом предприятия, поэтому очень важно держать ее под контролем. В противном случае компания неизбежно столкнется с постоянным и неуправляемым ростом задолженности. Дебиторская задолженность классифицируется: В зависимости от масштабов деятельности компании могут устанавливать свои собственные классификации дебиторской задолженности. Как не допустить появления сомнительных и безнадежных долговСуществует несколько способов предотвращения появления плохих долгов или их минимизации. 1. ПредоплатаЕсли есть риск возникновения проблем с покупателем, лучше заключить с ним договор на условиях предоплаты. Причем предоплата в этом случае должна быть 100 %. Тогда у вас, как у поставщика, не возникнет проблем с долгами. 2. Обеспечение в виде залога, поручительства, банковской гарантии3. Встречная задолженность (кредиторская)Когда есть встречная задолженность, можно относительно спокойно отгружать продукцию без предоплаты, без обеспечения и прочих подстраховочных вариантов. Если есть кредиторская задолженность и возникает дебиторская задолженность, всегда возможно перекрыть их путем взаимозачета. 4. АккредитивЭто довольно экзотический вариант, хотя и незаслуженно забытый. Аккредитив — одна из форм безналичных расчетов, смысл которой заключается в следующем: когда обе стороны договора (допустим, на осуществление поставок) не доверяют друг другу (то есть поставщик не доверяет покупателю, так как боится, что он его не оплатит, а покупатель боится делать предоплату, потому что не уверен, что поставщик отгрузит товар), проблему может решить третья независимая сторона в лице банка (банк-эмитент). В этом случае банк открывает аккредитив: часть денежных средств расчетного счета покупателя переводятся на специальный счет в этом банке, и покупатель в течение определенного срока не имеет права распоряжаться этими деньгами. Затем банк сообщает поставщику о том, что деньги для него «зарезервированы» на отдельном счете и эти деньги ему будут перечислены, как только он представит документы, подтверждающие отгрузку. К сожалению, эта услуга не пользуется особой популярностью. Вероятно, потому, что она недешевая. Но с точки зрения финансовой и гражданско-правовой это хороший вариант для предотвращения накопления долгов. 6 методов внутреннего контроля дебиторской задолженностиСразу нужно сказать, что универсальных методов контроля дебиторской задолженности не существует. Все очень специфично, и многое зависит от деятельности предприятия, его масштаба, сумм, которые проходят, клиентов, рынка, на котором предприятие работает. Приходится учитывать слишком много факторов. Тем не менее можно ориентироваться на несколько важных критериев. 1. Плановый уровень дебиторской задолженностиМаксимально допустимый размер дебиторской задолженности определяется расчетным путем. Он выражается в абсолютных величинах и / или в процентах по отношению к выручке. Речь идет о сумме долгов, которую предприятие может себе позволить без серьезного ущерба для финансово-хозяйственной деятельности. Размер этот лучше устанавливать в твердой сумме, то есть в рублях. Дополнительно можно установить и в проценте от выручки. 2. Условия предоставления отсрочки платежа (кредита) клиентамУ компании может быть принят какой-то конкретный срок — 15 или 30 дней, например. Но один срок не может быть универсальным для всех, с кем она работает. Если речь идет о ключевом или постоянном клиенте, то для него срок может быть длиннее. Ведь он, как правило, делает большие заказы и регулярно выполняет свои обязательства. Если появляется новый клиент, в котором компания пока еще не уверена, то срок имеет смысл пересмотреть в сторону уменьшения. Проблемному клиенту срок нужно устанавливать либо минимальный, либо вообще настаивать на предоплате. 3. Мотивация сотрудниковЖелательно разработать систему, при которой заработная плата сотрудника будет зависеть от срока дебиторской задолженности. 4. Процедура предоставления отсрочки платежа клиентамБольшую роль в принятии решения о предоставлении клиенту кредита играет собранная о нем информация. Можно начать с анализа информации из открытых источников и той информации, которая запрашивается у покупателей. Как давно они работают на рынке? С кем из их контрагентов можно связаться, чтобы получить отзывы? Насколько аккуратно они рассчитываются? Много ценной для анализа информации можно извлечь из сайта компании. Лучше всего лично посетить офис покупателя. Это позволит сформировать представление о том, насколько рискованно будет работать с ним. 5. Определение параметров оценки предоставленной клиентом информацииВ данном случае важно учитывать наличие имущества, за счет которого возможно погашение задолженности, размер и динамику кредиторской задолженности, потенциальные финансовые трудности и проблемы с платежеспособностью. 6. Распределение ответственности за управление дебиторской задолженностью между коммерческой, финансовой и юридической службамиВсе зависит от масштабов предприятия, но даже на малом предприятии имеет смысл определить, кто и за что отвечает в работе с дебиторской задолженностью, как распределяется ответственность. С точки зрения логики коммерческий отдел должен отвечать за предоставление отсрочки платежа, осуществлять контроль над текущей дебиторской задолженностью. Участок работы юридического отдела — сомнительная и безнадежная дебиторская задолженность (личные встречи, переговоры, переписка, претензии, исковое заявление). К бухгалтерии относятся учет, контроль над оформлением и списание дебиторской задолженности. Не пропустите новые публикацииПодпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать. Эффективная работа с дебиторской задолженностьюУвеличение дебиторской задолженности снижает финансовую устойчивость компании. Нехватка оборотных средств не только приводит к зависимости от внешних источников финансирования, но и негативно сказывается на платежеспособности, рентабельности, продуктивности бизнеса в целом. Эффективная работа с дебиторской задолженностью обеспечивает финансовую стабильность и способствует динамичному развитию. Давайте разберемся, как правильно организовать работу с задолженностью на предприятии. Причины возникновенияВозникновение дебиторской задолженности в бизнесе – это не отклонение, а скорее норма. Важно держать ее объем на приемлемом уровне. Задача руководства компании – разобраться в причинах возникновения, разработать мероприятия по борьбе с дебиторской задолженностью и обеспечить контроль их выполнения. Среди основных причин возникновения можно выделить следующие: Многие компании провоцируют долги сознательно, особенно в условиях финансового кризиса. Ограниченность в финансовых ресурсах заставляет их затягивать с платежами. Рост долгов перед вами рано или поздно скажется на эффективности бизнеса. Поэтому важно разобраться в причинах возникновения дебиторской задолженности, разработать методы борьбы с нею и минимизации рисков ее возникновения в будущем. Этапы работы с дебиторской задолженностьюРаботу по возврату дебиторской задолженности можно условно разделить на несколько этапов: Работа с долгами должна проводиться комплексно. На каждом из этапов используются свои методы, которые предприятие выбирает самостоятельно. Методы борьбы с дебиторской задолженностьюСистема работы с дебиторской задолженностью разрабатывается каждой компанией самостоятельно, зависит от специфики бизнеса, масштабов убытков, наличия ресурсов и других факторов. Работа с дебиторами должна проводиться на постоянной основе. Необходимо проводить анализ величины задолженности, ее структуры, оценивать платежеспособность клиента и выбирать оптимальные методы работы с должниками, которые принесут результат. Телефонные звонки, отправка писемЗвонить контрагенту необходимо не только тогда, когда он просрочил платеж. Хороший результат дает профилактика. Напомните партнеру, что через несколько дней наступает дата, когда нужно рассчитаться за товары или услуги. Во многих случаях напоминание о близком сроке платежа работает. Если же платеж просрочен, телефонный звонок – это самый простой метод «давления» на должника. Важно правильно наладить процесс: Если должник не идет на контакт или уклоняется от расчетов, необходимо переходить к более действенным методам. Первый шаг – это рассылка писем. Рекомендуется наладить автоматическую рассылку писем параллельно с телефонными звонками. Вначале рассылаются письма с напоминанием о сроках платежа, в случае просрочки – с требованием оплатить долг. Для работы с должниками должен быть разработан шаблон письма-напоминания и письма-требования. Письма с напоминанием о сроках платежа можно высылать на электронную почту. Строгие письма-требования рекомендуется отправлять с уведомлением о получении. Если дело дойдет до судебного разбирательства, они будут свидетельствовать о том, что вы пытались выйти на контакт с клиентом и разрешить вопрос. ПереговорыСознательные контрагенты, у которых возникли временные финансовые трудности, обычно идут на контакт и пытаются договориться об отсрочки платежа. Соглашаться на это или нет, зависит от конкретной ситуации. Переговоры – это один из этапов работы с дебиторской задолженностью и провести их нужно. Важно перед их проведением подготовиться – собрать данные о должнике и разработать стратегию ведения переговоров. Ведение переговоров – целая наука. Часто их проведение является крайней мерой, когда сроки стали критичными и превысили 90 дней. Если речь идет о крупной сумме, целесообразно к ведению переговоров привлекать руководителей высшего звена, которые не только владеют техниками переговоров, но и уполномочены принимать соответствующие решения. Можно привлекать целую команду специалистов (например, юристов, финансовых аналитиков и т. д.). Если в ходе переговоров достигнуты какие-либо договоренности, это обязательно должно быть зафиксировано и отражено в соответствующих документах. Привлечение сторонних специалистов по взысканиюЕсли у компании нет достаточных ресурсов для борьбы с дебиторской задолженностью, она может привлекать для этих целей сторонних специалистов в формате аутсорсинга. Этот подход позволяет эффективно работать с должниками, оптимизировать расходы и не отвлекать персонал компании от решения основных производственных задач. Такой формат работы имеет ряд преимуществ: Аутсорсинг для борьбы с проблемной задолженностью используется не только малым и средним бизнесом, которому сложно организовать эффективную систему работы, но и крупным бизнесом, который стремиться оптимизировать свою деятельность и рационально использовать ресурсы. Продажа долгаВ некоторых случаях выгоднее продать задолженность, чем тратить время и средства на ее возврат. Законом разрешена переуступка прав требования денежных средств или других активов третьему лицу. Продажа позволяет сразу получить деньги, пусть и меньшую сумму (за вычетом дисконта). Такой шаг целесообразен, если компания остро нуждается в деньгах или задолженность признана безнадежной. Обращение в судВзыскание долга через суд – крайняя мера. Обычно на нее идут, если работа с дебитором не дала желаемого результата. Это касается долгов, просрочка по которым превысила 90 дней. Предварительно компания высылает письмо-претензию, в котором требует выполнять обязательства до указанного срока. В нем указываются требования к должнику, сумма претензии, доказательства, подтверждающие обстоятельства, реквизиты для уплаты долга. Направление такой претензии является формой досудебного урегулирования спора. Если вы не получили ответ, можно готовить документы для передачи в суд. Подготовка искового заявления должна выполняться профессиональным юристом, чтобы исключить риск проиграть дело. Если в штате такового нет, рекомендуется привлекать адвокатов извне или обращаться в юридическую контору. Ответственные за дебиторскую задолженность компанииУправления рисками позволяет не допустить бесконтрольный рост задолженности, эффективно планировать деятельность и обеспечить финансовую стабильность. Управление дебиторской задолженностью подразумевает разработку мероприятий, направленных на недопущение возникновения задолженности и снижения ее объема. В условиях современного бизнеса свою эффективность доказала система ответственности и мотивации сотрудников. Практика показала, что заинтересованность персонала в оперативном получении платежей позволяет существенно сократить объемы дебиторской задолженности. Внедрение такой системы на предприятии подразумевает: В штат может быть введена отдельная единица или отдел, отвечающий за работу с должниками. Если речь идет о небольшой компании, которая не может себе этого позволить, ответственность за данное направление работы возлагается на бухгалтеров, сотрудников юридического отдела, линейных руководителей. Непосредственно к работе с дебиторами привлекаются и рядовые сотрудники. Как правило, это работники отделов продаж, которые непосредственно контактируют с покупателями. Важный момент – разработка системы мотивации, которая учитывает взаимосвязь между объемом, качеством задолженности и вознаграждением персонала. Должна быть предусмотрена и система наказания. Но наказание должно применяться исключительно к сотрудникам, которые показывают низкую эффективность. Нельзя наказывать сотрудников за ситуацию, на которую они не в силах повлиять. Профилактика возникновенияЛучший метод борьбы с долгами – профилактика их возникновения. Профилактические мероприятия должны проводиться беспрерывно. Их цель – предотвращение финансовых рисков. Для поддержания уровня дебиторской задолженности на приемлемом уровне необходимо: Рост дебиторской задолженности и ухудшение ее качества приводит к снижению платежеспособности предприятия. Дефицит оборотных средств влечет за собой увеличение кредиторской задолженности, как следствие – снижение рентабельности, иногда ведет к сокращению объемов производства и даже банкротству. Эффективная работа, направленная на уменьшение задолженности должна проводиться постоянно, включать в себя не только работу с должниками, но и профилактические мероприятия. Используйте эти инструменты комплексно, это позволит обеспечить финансовую стабильность и процветание вашего бизнеса.

|