Разъедание объема в трейдинге что такое

ГРААЛЬ торговли от уровней и все тонкости объемов. Метод VSA в трейдинге

Я уже много лет торгую и обучаю трейдингу, и часто сталкиваюсь с тем, что многие испытывают трудности с определением ключевых уровней. Поэтому, в этой статье я расскажу, как находить ключевые уровни, поговорим о методе VSA в трейдинге, объясню механику вблизи уровня. А главное, в каких ситуациях можно отрабатывать уровень, а в каких нельзя. И о чем говорят объемы вблизи уровней.

Когда не нужно заходить на пробое уровня?

Итак, для начала определим ситуации, которые мы не будем рассматривать, так как они не представляется надежными для определения именно ключевых уровней. Первая ситуация на рынке это довольно резкий скачек на объемах с превышением ATR.

Подробнее о том, что такое ATR и как его рассчитывать, читайте в статье по ссылке.

В этом случае возрастает вероятность того что пробой будет ложным, или что будет отскок от уровня. И конечно я не буду брать во внимание какие-то аномальные исключительные случаи, когда прошли какие-либо важные новости. Бывает так что цена на импульсе прошибает уровень, там начинают исполняться стоп заявки, а далее уже происходит откат обратно к уровню и актив уходит в боковик, либо возвращается с ложным пробоем. Наиболее надежный вариант для захода в сделку это плавное поджатие к уровню, либо когда цена находится вблизи уровня. Но торопиться и заходить заранее не стоит, а все-таки нужно дожидаться пробоя.

Правильное нахождение уровней крайне важно, поскольку если определить их не верно, то все остальное не будет иметь никакого смысла. У многих на графиках начерчено огромное количество линий, которые только путают. Причем в идеале все должно быть протестировано и проверено. Я в рамках своей системы люблю все формализовывать и прописываю какой должен быть уровень, сколько касаний, баров проторговки и тд. Это позволяет лучше вести статистику и понимать математическое ожидание на том или ином уровне.

Торговля от уровней и все тонкости VSA

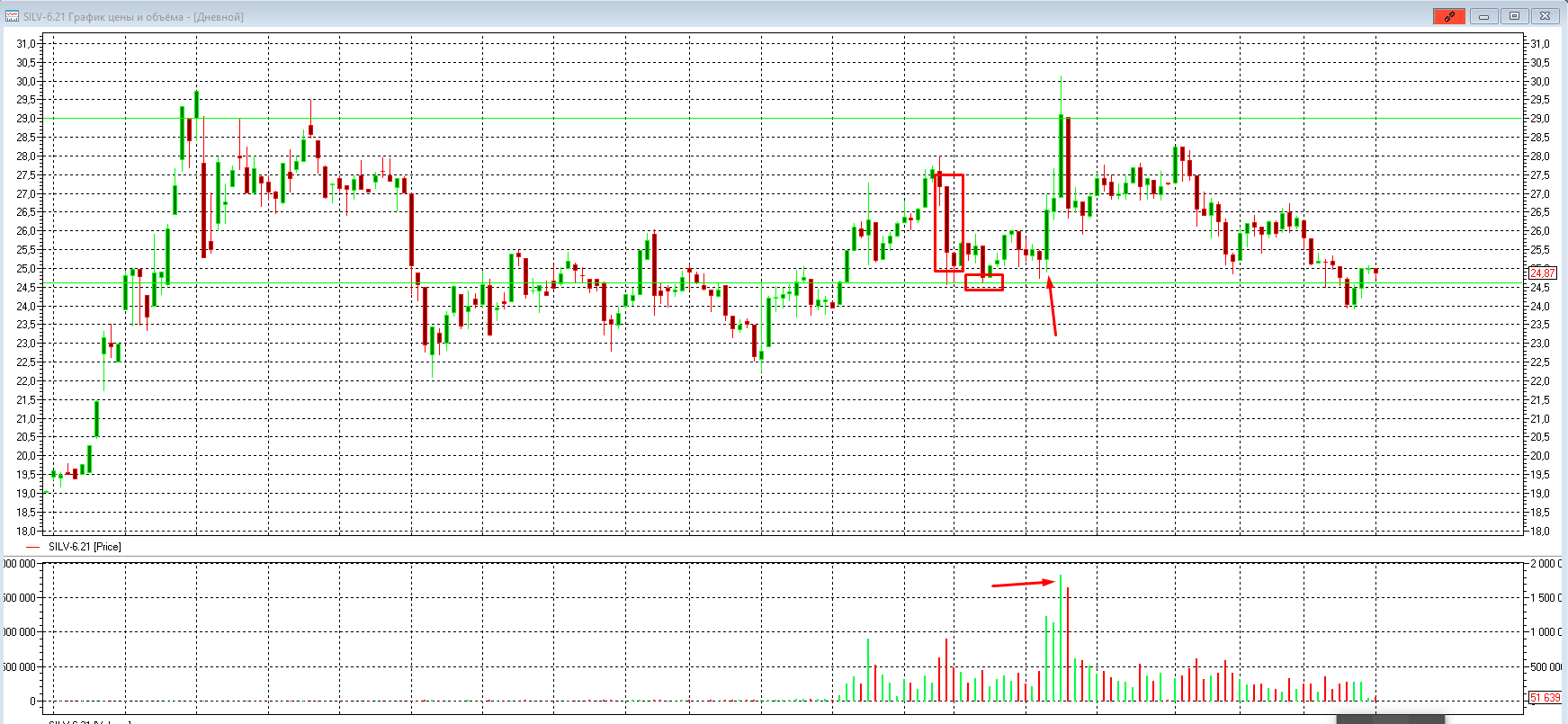

Рассмотрим как пример уровень на серебре, который был сформирован еще в начале года (скрин ниже).

Изначально это была точка остановки движения после отката. При этом откат был на хороших объёмах, то есть здесь началась полноценная коррекция. Далее была остановка и уход в накопление со снижением объёмов, и далее с этой зоны уже начался выкуп на объёмах (скрин ниже).

Такие точки излома тенденции всегда крайне важны. Так же есть некоторые паттерны, которые усиливают этот сигнал. Во-первых, когда происходит повторный подход к уровню. И во-вторых, если вблизи уровня есть повышение объемов это говорит о том, что многие пытаются набирать позицию с этой точки лимитными ордерами, что усиливает уровень.

Наверное, здесь найдутся те, кто готов со мной поспорить, так как многие любят заходить в сделки именно на отбой от границы, но это не всегда это работает. Здесь важно понимать ту самую механику рынка. За границами уровней — зона повышенной ликвидности. Поэтому крупному игроку проще набрать позицию именно оттуда, вынеся всех по стопам (скрин в самом верху). Так как многие сидят на таких уровнях с короткими стопами, после ухода ниже сразу видно всплеск объёмов, то есть мелких спекулянтов высаживает по стопам. Дальше этот тренд может продолжиться, либо произойдёт возврат и движение в обратную сторону (как на скрине в самом верху). Для сильного движения всегда нужен бензин, поэтому, если активности на уровни нет, то вариант входа на отбой более рискован. Цена может долго находиться вблизи уровня без движений. С точки зрения мат. ожидания это не всегда имеет смысл. А при этом после ложного выноса или прокола вероятность сильного движения в обратную сторону повыситься. Если конечно инструмент выкупили обратно с объёмами. Но здесь я хотел бы подчеркнуть, что рынок сложный механизм и ситуации бывают разные, иногда и варианты с отбоем оправданы. Когда и как лучше торговать на отбоях, я потом напишу отдельную статью.

Причем, еще такой момент, бывают сильные уровни которые были сформированы давно, и например, вы их на высоком фрейме нашли. Дополнительное подтверждение в последний период усиливает уровень. Я для себя тоже в рамках системы эти моменты прописываю в какой период я жду подтверждения и тд. Важно понимать, что крупные игроки ориентируются на более высокие фреймы. И нет никакого смысла отрабатывать сильный уровень, который был сформирован давно на низком фрейме, если он не подтвержден. Может быть пила в этой зоне и тяжелее найти грамотную точку входа. А если уровень на низком фрейме подтвержден (и качественный) можно найти более хороший сигнал с коротким стопом. Обычно при переключении с дневки на м60 я жду подтверждения, если опускаюсь еще ниже, я должен также увидеть нужный уровень на м5. Так вот, важно найти правильный уровень и затем дождаться плавного подхода к нему, изначально он может быть как на низких объемах, так и на повышенных. На самом деле, если мы ждем именно пробой, то это не сильно важно. Основным фактором потом для нас будет именно пробой уровня с повышенными объёмами. Но если уровень найден правильно, всплеск по объёмам там все равно будет. На таких зонах и горизонтальные объёмы повышены. Кстати, почему я не смотрю горизонтальные объёмы? Потому что я и так понимаю этот перевес сил и те уровни, которые я отрабатываю, я и так знаю что они там повышены. Мне не нужно дополнительное подтверждение. Под уровнем тоже разное поведение цены может быть. Подробнее об этом смотрите в видео ниже. А также в видео будут дополнительные примеры. Всем приятного просмотра.

Как подружить объемы с графиком

Чем бы технические аналитики не занимались, все сводится к двум вещам. Анализируется либо сама цена на графике, либо ее различные статистические интерпретации. Если добавить к этому уравнению еще и объемы, мы получаем дополнительный, мощный инструмент для оценки психологии толпы. Соответственно, изучая объемы в трендах, мы сможем лучше понять, почему ценовые паттерны вообще работают.

Тем самым мы существенно расширим наш метод поиска суммы доказательств, который описывался ранее. Объемы не только указывают на энтузиазм покупателей и продавцов, но и представляют собой переменную, что полностью зависит от ценовой динамики.

В этой главе мы обсудим базовые приемы по использованию объемов. Позже снова вернемся к этой теме, но уже при детальном обсуждении ценовых паттернов.

Зачем нужны объемы?

Объемы нам помогут в следующих трех ситуациях.

Основы использования объемов с ценой в любом рынке

Первый и самый элементарный принцип звучит вот так:

Объем обычно следует за трендом

Естественная ценовая динамика — когда объем растет на растущем рынке и падает — на падающем (рис. 5-1).

При этом нас интересуют лишь самые свежие данные. Просто задумайтесь: в 21 веке каждый день на NYSE проторговывается более миллиарда акций. В начале 20 века эта цифра составляла… 5-6 миллионов и смысла в ней сейчас для нас никакого, поэтому так далеко — в историю — копать не нужно.

Подобное изменение связано, к слову сказать, вовсе не с психологией — просто институционально рынки поменялись и стали более развитыми. Сейчас такие дикие объемы по одной простой причине — на биржу вышла куча компаний. Плюс изобрели разные деривативы (вроде опционов на акции), комиссии за торговлю существенно упали (а местами стали вообще нулевыми) и так далее.

С другой стороны, если на этой неделе торги прошли по 3 миллиардам акций, а месяцем ранее проторговывалось только 1.5 миллиарда акций в сутки — эта информация нам важна. Поскольку отражает такие изменения в рынке, что никак не связаны с его технической стороной.

Как мы уже разобрались, цена никогда не движется в трендах прямой как стрела линией. Цена карабкается наверх и вниз зигзагами. Тоже самое относится и к объемам.

Слева внизу на рис. 5-2 стрелки указывают на рост объемов. Конечно, так красиво происходит далеко не всегда. Бывают и тихие времена, и активные, но обычно рост очевиден и его хорошо видно.

Справа же видно падение объемов, которое тоже бывает рваным, а не одной красивой волной. Так что когда мы обсуждаем рост или падение объемов — речь идет об их трендовом движении. И вполне нормально, если такой тренд на время будет разорван.

Тренды в объемах, как и ценовые тренды, бывают внутри дня, недели, месяца и даже на масштабе нескольких лет, смотря на какой график мы будем зенки пялить.

Вне зависимости от любого объема, есть универсальное правило:

Объем капитала, поступающий в актив, должен соответствовать объему, что из актива изымается

Таким образом, ценовое движение определяется попросту энтузиазмом продавцов или покупателей. Если покупатели настроены решительно, они повышают цены в своих заявках до тех пор, пока они не будут удовлетворены. Если же продавцы реагируют на плохие новости, они могут запаниковать и резко толкнуть цены вниз.

Но в любой момент времени объем проданных активов соответствует объему активов купленных. Это процесс, где ничего не возникает из ничего.

Растущий объем и растущая цена — стандартный и даже обыденный сценарий. Он указывает просто на то, что рыночная движуха идет полным ходом. Особой предсказательной ценности такая ситуация не имеет. Все, о чем она нам говорит — впереди будет неизбежное расхождение между ценой и объемом.

Объем обычно следует за ценой на явно выраженном бычьем движении. Если же новый ценовой максимум не подтверждается объемом, это тревожный сигнал. Уши надо сразу навострить, ведь это намек на то, что основной тренд может развернуться.

На рис. 5-3 цена доходит до максимума С, а вот объем отметился на максимуме лишь в точке А. Тут ситуация стандартна — падающий объем указывает на то, что технически тренд ослабевает.

К сожалению, мы не можем точно выяснить, сколько таких расхождений произойдет перед тем, как тренд развернется. Как правило, чем больше подобных дивергенций, тем слабее цена с технической точки зрения. Кроме того, чем ниже максимумы по отношению друг к другу, тем меньше запаса у ценового движения и тем слабее становится цена, когда энтузиазм продавцов или покупателей исчерпается.

Если же новый максимум достигнут практически без объемов — это медвежий сигнал. Похожий на ситуацию, когда новый ценовой максимум не сопровождается энергично растущим трендом.

Пример показан на графике 5-1 для Mexico Fund. Всплески объемов становятся все меньше и меньше по мере того, как цена растет. В конечном итоге подобное расхождение срабатывает и цена пробивает нижнюю линию тренда.

Если растущую цену сопровождает падающий объем (рис. 5-4), это тревожная ситуация. Она указывает на то, что тренд — слабый, а рынок, в целом, медвежий.

Если вы обнаружили подобную рыночную картинку, самое время приготовится к продажам и падающей цене.

В целом, объем помогает нам понять, сколько там энтузиазма накопилось у покупателей и продавцов. Если цена растет, а объемы падают — цена движется лишь потому, что мало… продавцов, а вовсе не потому, что покупатели так уж активны. Рано или поздно такой тренд дойдет до точки, где продавцы станут более мотивированными и вступят в игру. За чем и последует падение цены.

Подсказкой здесь может служить существенное увеличение объемов в момент, когда цены только начинают падать. Этот пример показан на рис. 5-5. Как видите, объемы начинают расти именно в тот момент, когда начинаются продажи.

В подобных ситуациях вовсе не обязательно, чтобы цена росла и дальше на падении цены. Вполне достаточно, чтобы она набрала еще пару столбиков после максимума, что обычно и происходит.

На рис. 5-6 показано, как объемная динамика меняется между растущим и падающим рынками.

График 5-2 для компании Coors демонстрирует, как финальный рост цены сопровождается трендом из падающих объемов.

Когда же нижняя линия тренда пробивается, объемы резко подскакивают. Это паттерн, указывающий на падение цены, за которым следует еще один.

На графике 5-3 для компании Radio Shack мы видим сразу несколько серьезных медвежьих движений и каждый раз растущая цена сопровождается падением объемов.

Иногда и цена, и объемы растут медленно, набирают силу и превращаются в сильное движение с финальным ударом, после чего что цена, что объемы резко падают.

Это типичное движение истощения, указывающее на разворот тренда. Особенно если он дополняется 1-2 барными ценовыми паттернами (мы их обсудим позже).

Кульминационная парабола

Значимость такого разворота будет зависеть от силы предыдущего движения и того, как сильно выросли объемы. Дело понятное, что если движение истощения заняло 4-6 дней, оно далеко не так значимо, чем когда на это требуются недели.

Такой феномен называется кульминационной параболой и показан на рис. 5-7.

К сожалению, как вялое, так и кульминационное движение непросто определить при использовании линий тренда или ценовых паттернов. Поэтому, как правило, финальное движение будет очевидно лишь тогда, когда и цена, и объем дошли до своего максимума.

На графике 5-4 показана цена акций Newmont Mining. Это классический пример экспоненциального роста и цены, и объемов, который заканчивается слезами и резким разворотом в конце сентября 1987 года.

Пик продаж

Пик продаж — это полная противоположность кульминационной параболы. Он случается, когда цена падает уже продолжительное время, темп падения ускоряется, равно как растут и объемы. Как правило, по достижению пика продаж цена начинает расти.

Минимум, что образуется на таком росте продаж, едва ли будет пробит в ближайшее время. При этом рост цены с пика продаж по определению сопровождается снижающимися объемами. Это, в сущности, единственная ситуация, когда уменьшение объемов и растущая цена являются нормальной ситуацией.

Впрочем, все равно надо убедиться в том, что на следующих этапах роста цена будет расти, как показано на 5-8. Завершение медвежьего тренда очень часто (хотя и не всегда) сопровождается именно пиком продаж. Также стоит понимать, что после пика продаж и последующего роста цены последняя может начать формировать новые минимумы.

На графике 5-5 показана компания Dresser Industries. Как видим, в конце лета образуется он самый — пик продаж. Далее следует рост цены, но минимум не стал финальным.

На последующем росте цена дошла до нового максимума, а вот объемы — упали, что указывало на типичный медвежий рынок, который и развился вскоре.

Когда цена растет после очень долгого падения и затем реагирует на какой-то минимум, что находится рядом (чуть выше или ниже) с предыдущим, это бычий сигнал. Но при условии, что объем на втором минимуме существенно ниже, чем был на первом.

На Уолл Стрит есть такая старая пословица:

«Никогда не шорти скучный рынок»

Полным аналогом этой пословицы и является ситуация, когда предыдущий минимум тестируется вновь, но с очень маленьким объемом. Это говорит о том, что продавцы напрочь выдохлись (рис. 5-9).

Если цена с участием крупного объема пробивается вниз из ценового паттерна, линии тренда или средней скользящей, такая ситуация указывает на медвежий сигнал, подтверждающий разворот тренда (рис. 5-10).

Стандартный сценарий — цена падает, ибо мало заявок на покупку, соответственно, уменьшается и объем. Но если объемы растут на падающей цене, значит продавцы очень мотивированы, а само падение будет более существенным (при прочих равных условиях), нежели ожидалось.

Когда цена растет много месяцев и начинается очередной цикл роста, но уже слабенький, причем сопровождается сильными объемами, сие указывает на то, что цена выдохлась. Это медвежий фактор (рис. 5-11).

Если за падением цены повышаются объемы, а цена особо не меняется — значит идет набор рыночных заявок и это, как правило, сигнал на рост цены (рис. 5-12).

Если на основном минимуме видны рекордные объемы, перед нами крайне надежный сигнал, указывающий на то, что ценовое дно достигнуто. В основе при этом лежит, как правило, изменение в психологии инвесторов. Подобные развороты настолько сильны, что нередко влияют даже на основной тренд.

Примеры можно увидеть на фондовом рынке США в марте 1978, августе 1982 и 1984, а также в октябре 1998. Похожий паттерн был в 1987 году в облигациях и евродолларе.

Этот сигнал, впрочем, не безошибочный грааль, иногда и ошибается. Например, рекордные объемы были в январе 2001 году у NYSE и NASDAQ, однако цена тогда продолжила падение (не удивительно, учитывая мощнейший кризис 2000 года; подобную модель нужно использовать здраво, в контексте всего рынка, прим. Binguru).

Когда и объем, и цена активно растут, но кульминационная парабола не настает, после чего все падает — это указывает на предстоящую смену тренда. Иногда он полностью разворачивается, иногда цена уходит в боковик и консолидируется там.

Этот пример показан на рис. 5-13 и демонстрирует, что покупатели временно выдохлись. Такая ситуация отлично дополняется 1-2 барными паттернами, которые мы обсудим позже.

Если цена формирует небольшую закругленную вершину, а объем — закругленный низ, это вдвойне ненормальная картинка, ведь цена растет, а объем падает после достижения максимума. После него объем растет на падении цены. Такое не есть хорошо и является сигналом на понижение.

Пример показан на рис. 5-14.

А на графике 5-6 можно полюбоваться на пример из реальной жизни. Обратите внимание, что в ценовом движении угадывается буква N, в то время как объем больше напоминает закругленную букву V.

Безусловно, безошибочных технических индикаторов не существует в природе, а гарантий и вовсе не завезли, ведь мы не в магазине. Аналогичное можно сказать и про объемы. Однако, если использовать объемы вместе с движениями цены, они существенно повышают математическое ожидание сделок и вероятность того, что определенная ситуация сработает в нашу пользу.

Попозже мы перейдем к обсуждению конкретных примеров, вернемся к теме объемов и обсудим эту тему уже подробнее.

Подведем итоги

Ну а теперь, ознакомившись с основами, мы переходим к самой мякотке нашего технического батона — к Разделу II. И начнем с очень интересной фигуры — прямоугольника и его взаимодействия с ценовыми паттернами.

Биржевой стакан: как читать стакан котировок на бирже, анализ рынка

Что такое биржевой стакан цен и как читать стакан котировок? Этот вопрос считается весьма популярным среди трейдеров-новичков. Биржевой стакан — это таблица с информацией об актуальных заявках на покупку или продажу финансового инструмента. Индикатор стакан отражает настроения продавцов и покупателей и используется как в трейдинге, так и в инвестициях. Биржевой стакан называют участники торгового процесса по-разному — стакан приказов, стакан заявок, торговый стакан, глубина рынка или level 2 на американский манер. В данной статье мы рассмотрим все особенности использования и прочтения стакана котировок.

В сети предостаточно индикаторов, которые предлагают предсказать будущее, как будет двигаться стоимость и чего ожидать в ближайшее время. Соответственно это интересует любого трейдера. Почему то информации о биржевом стакане меньше, и она не насколько популяризирована. В этом есть логика, поскольку биржевой стакан присущий традиционным рынкам, а технический анализ популяризируется Форекс-компаниями, а на Форекс нет стакана, потому что биржевой стакан — это таблица, которая указывает список лимитных заявок в текущий момент. Форекс — это внебиржевой рынок, и там информации обо всех заявках быть не может. Если же она и присутствует, это не отображение реальных дел на мировом внебиржевом рынке.

В этом и кроется опасность трейдинга на Форекс. Ведь нет объективной информации о том какие заявки присутствует на рынке, какие цены.

Вступление

Любой финансовый рынок — это аукцион, на котором есть покупатель и продавец. Представим что вы продавец, и вам нужно продать товар в определенном количестве, по конкретной цене, которая по вашему мнению справедлива. Есть покупатель, нацеленные купить товар дешевле, будет искать варианты купить дешевле, есть такого варианта не будет, тогда купит по вашей цене. Таким же образом происходит ценообразование на финансовых рынках. Чтобы на финансовом рынке совершить сделку, необходимо брокеру оставить заявку/приказ/ордер и он совершить ее.

Заявки бывают трех типов:

Что представляет собой биржевой стакан

Стакан в биржевой торговле отображает только лимитные заявки с установленной ценой, но исполнение которых не гарантировано. Где смотреть биржевой стакан? Стакан можно увидеть в терминале КВИК, или в приложении брокера.

Биржевой стакан цен — это список всех самых актуальных цен, которые расположены по убыванию, от самой высокой к самой низкой.

Стакан разделен на две части:

Рыночная цена, которая показывается когда вы смотрите на карту эмитента, это самая низкая цена продажи.

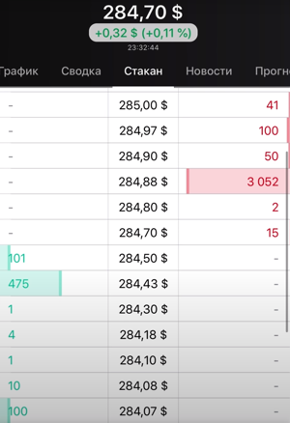

Биржевой стакан заявок СПБ по акции Apple

Видим, красный блок, это цены продавцов, зеленый — цены покупателей. Возле стоимости расположена информация относительно количества лотов, которые можно купить/продать. Давайте предположим что вы намерены купить 100 лотов компании, цена 284 доллара 70 центов, на данный момент это рыночная цена. Но, вы видите что по такой цене доступно 15 лотов, получается что дальнейшее количество лотов вы купите по более высокой цене. И наоборот, если вы желаете продать 100 лотов компании, цена покупки 284,50 долларов, и на данный момент представлен 101 лот.

Важный момент — разница между самой низкой и высокой ценой продажи, называется спред. В данном примере спред составляет 20 пунктов. Apple не самая активно торгуемая бумага.

Идем дальше, вернемся к примеру, что нам не хватило лотов для покупки по выставленной цене 284,70 центов по рыночной цене. Если вы желаете купить по данной цене весь объем или купить по низкой стоимости, тогда нужно выставлять лимитную заявку. Заявка попадает в стакан и там располагается, нужно подождать человек, который будет готов продать по выставленной цене и объему.

В чем главная функция биржевого стакана? Предоставление информации о ликвидности, это возможность максимально быстро продать актив по цене максимально близкой к рыночной. Чтобы оценить ликвидность актива, инструмента, мы смотрим на количество заявок и их плотность. Плотность заявки означает на каждом ли шаге цены выставлено хоть какое-то количество заявок. Шаг цены — это минимальное ее изменение. В рассматриваемом примере — если бы у нас был рынок ликвидный, заявки стояли на уровне 284,70/284,71 /284,72 и т.д. Разрыв в данном случае большой, это указывает что не на каждом шаге стоимости выставлены заявки, маленькая плотность и видно, что заявок не много. Это характеристика что рынок не самый ликвидный.

Далее, если вас волнует цена покупки. Далеко не каждого долгосрочного инвестора какие-то центы, рубли волнуют, но если большой объем, не хотелось бы с ценой прогадать. Если актив с высокой ликвидностью, мы видим что у него стакан полный, на каждом шаге цены выставлены заявки, объем большой, то в принципе можно не переживать и покупать по рыночной цене. Там плавные изменения цен, узкие спреды, и вероятней всего пользователь ничего не потеряет. Если покупка осуществляется низколиквидных инструментов, стакан пустой или полупустой, это касается ETF, здесь лучше покупать через стакан. Когда спред большой, сразу при покупке по рынку вы теряете, при этом не факт что по рыночной цене бумага будет у вас, есть вероятность проскальзования, цена подскочит. Если биржевой стакан не использовать, вы не будете знать где стоит цена на продажу, таким образом можно завершить сделку по не выгодной стоимости.

Если вы не торопитесь, ликвидность низкая, есть время, то здесь лучше выставлять лимитные заявки.

Применение стакана в трейдинге

Стакан часто используется трейдерами, которые нацелены угадать движение стоимости. Помним, что с трейдингом нужно быть осторожными, но рассмотрим в качестве практики применение такого инструмента.

Например, трейдер видит, что на графике есть уровень, который напоминает поддержку, от конкретного уровня отскакивала наверх, ее выкупали. Участник рынка намерен ее проверить, что будет в следующий раз когда она опуститься пробьет или отскочит. Для этого обращается к стакану, что по заявкам в районе данного уровня. Если стоит крупная заявка на покупку, то скорей всего выкупят снова, если у уровня сконцентрированы в большом объеме заявки на продажу, победят медведи и цена пробьет уровень. Есть и другие факторы, которые нужно брать во внимание.

Еще один пример. На рынке краткосрочный, нисходящий тренд, все падает, потом резко цена развернулась и начала двигаться на повышение. Трейдер пытается понять — это разворот тренда или обычная коррекция. Смотрим в стакан, если там на рынке много заявок на продажу, скорей всего — это указывает на завершение растущего тренда и будет снижение.

Биржевой стакан требует внимания от трейдеров, поскольку способен предоставить дополнительную информацию для более точной, эффективной торговли.