Работа с первичной документацией в бухгалтерии что нужно знать

О первичных документах: для начинающих бухгалтеров

Продолжаем курс справочных материалов для тех, кто только знакомится с бухгалтерией.

Сегодня мы поговорим об основах первичной документации в бухгалтерии. Именно первичный документ «запускает» сбор и изменение информации на участках бухгалтерского учета, т.е. изменяют состояние бухгалтерских счетов. Давайте узнаем еще немного нового.

Первичная документация в бухгалтерии: что это такое?

Например: в офисе перенесли из одного угла в другой большущий такой ксерокс. Событие? Событие. Но нам никакого первичного документа оформлять не требуется. Тогда по каким критериям стоит отбирать события для оформления первичного документа? Давайте разбираться. Для этого будем опираться на наши знания.

Для поиска ответа на наш вопрос предлагаю вспомнить, какие два максимальных обобщения всей информации предприятия мы знаем? На какие два вида делится любая информация в бухгалтерском учете? Вспомнили? Это же «Актив» и «Пассив». Вспоминайте, «Актив» — это «Имущество» предприятия, а «Пассив» — это «Обязательства/Долги» нашего предприятия.

Вернемся к ксероксу. Чем он будет «Активом» или «Пассивом», т.е. «Имуществом» или «Обязательством/Долгом»? Согласитесь, что ксерокс — это «Имущество» фирмы. А перемещение ксерокса из угла в угол, как-то изменило это «Имущество», изменило информацию об этом? Стал ли ксерокс меньше или больше стоить? Исчез ли он или вдруг их стало два? Нет. Отсюда и нет надобности оформлять первичный документ, поскольку само «Имущество» не изменилось ни в качестве, ни в количестве.

А как тогда ксерокс мог бы изменить информацию так, чтобы нужно было оформить первичный документ? Для начала он мог бы сломаться так, что не подлежал бы ремонту, т.е. следующее его место пребывания — утиль. Т.е. на предприятии он уже бы не числился, поскольку пользу не приносит. Ксерокс попал бы под списание. Вот вам и название события (списание), которое необходимо зафиксировать первичным документом.

Итак, любое событие, изменяющее информацию об «имуществе» или «обязательствах/долгах» фирмы называется «Хозяйственной операцией», которая требует оформления «Первичного документа» с созданием «Проводки» по бухгалтерским счетам.

Названия первичных документов в бухгалтерском учете

Немного примеров. Предприятие занимается продажей Товаров или Продукции — выписывает первичные документы, называемые «Расходная накладная (Рнк)» или «ТОРГ-12» или «Реализация товаров» или «Товарный чек» или «Накладная».

А если фирма занимается услугами, то документ может называться: «Акт об оказании услуг» или просто «Оказание услуг».

Если предприятие получает деньги себе в кассу, то делает первичный документ с названием «Приходный кассовый ордер (ПКО)». Если же деньги выдаются из кассы, то документ будет — «Расходный кассовый ордер (РКО)»

В реальной жизни предприятия подмечено, что бухгалтера для одного вида событий по-разному называют первичные документы, а смысл остается один. Употребляются синонимы, но суть не меняется. Очень часто это происходит в первичных документах при продаже(реализации) товаров. Думаю, вы сами заметили, что я привел много названий для продающей фирмы.

Однако, большинство документов имеют одно название. Например, документы по кассе, что ПКО, что РКО — по-другому их никак не называют.

Первичная документация: как все запомнить?

Безусловно, замечательным способом ненавязчего запоминания «Хозяйственных операций» и «Первичных документов» служить наработка практического навыка «Составления проводок» и «Практического ведения бухучета», используя реальные задачи. Так происходит на наших занятиях. Там мы учимся составлять проводки и отрабатывать основные модели ведения бухучета, до получения отчетов в ОСВ.

Не все «Первичные документы» делают проводки, есть исключения. Самые распространенные первичные документы не делающие проводок, но именно их чаще всего использует предприятие — «Счет на оплату», «Платежное поручение», «Доверенность». Запомните — эти документы никогда не делают проводок. Их задача — сообщить, информировать.

Заключение

В качестве исключения имеются три самых распространенных вида документов не делающих проводок: «Счет на оплату», «Платежное поручение», «Доверенность».

Названия первичной документации могут различаться, но относится будут к одной хозяйственной операции. Для большинства самых распространенных «первичных документов» существуют по одному названию. Но есть и чемпион по количеству названий. Это событие (хозяйственная операция) связанная с продаже товаров или продукции.

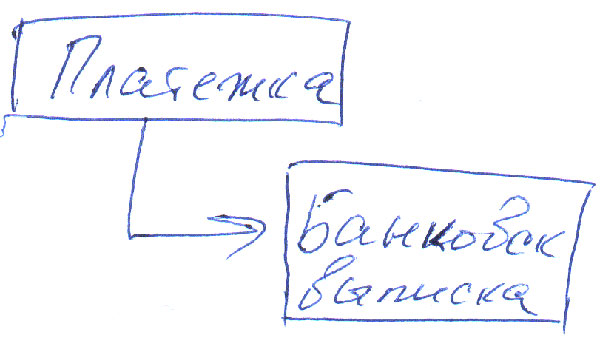

Напоследок, отмечу, что «Первичные документы» служат основой для термина «бухгалтерский документооборот». Например, один из вариантов оформления документов при продаже товаров на предприятиях с общей системой налогообложения применение НДС, выглядит так:

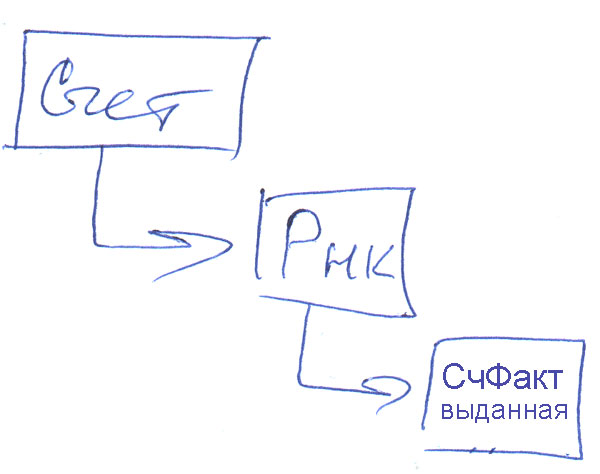

А вот документооборот для всех предприятий:

Освоение схем документооборотов, я заметил, эффективней происходит когда решаешь практические задания, разбираешь их, сопоставляешь с уже имеющимися знаниями и «озадачиваешься» новыми моментами.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Первичные документы: все, что нужно знать бухгалтеру

Перед сдачей годовой декларации по прибыли бухгалтеры внимательно проверяют первичные документы. «Первичка» должна быть в идеальном состоянии. Иначе последуют неминуемые последствия: налоговики снимут расходы, откажут в вычете. Кроме того, если возникнет спор с контрагентом, то сделку без документов подтвердить не получится.

О чем нужно помнить при работе с первичными документами, читайте в нашей статье.

Без первичных документов факт поставки доказать нельзя

Судьи пришли к выводу о недоказанности истцом факта поставки продукции, в связи с чем отказали в удовлетворении иска.

Дело в том, что согласно Закону о бухучете каждый факт хозяйственной жизни должен быть оформлен первичными документами. Именно данные документы, в частности, товарные накладные, подтверждают передачу товарно-материальных ценностей.

Однако истец не представил указанные документы. Счета-фактуры и книги продаж являются односторонними документами.

При этом ни одного двустороннего документа либо документа, исходящего от ответчика и подтверждающего факт заключения и исполнения сделки, истцом также не представлено.

Постановление Арбитражного суда Северо-Западного округа от 05.06.2017 № Ф07-4084/2017.

не подтвердит факт сделки и акт сверки расчетов. Данный документ сам по себе без «первички», на основании которой он составлен, не является бесспорным доказательством, подтверждающим размер задолженности одной стороны перед другой (постановления Арбитражного суда Московского округа от 14.04.2016 № Ф05-4222/2016, Арбитражного суда Северо-Западного округа от 17.11.2016 № Ф07-8809/2016).

Суд разъяснил, в каком случае факт оказания услуг можно подтвердить без «первички»

Судами было установлено, что организация заключила договор на консультационные услуги, которым предусмотрено, что исполнитель обязуется представить заказчику результаты оказанных услуг в бумажном и в электронном виде.

Стоимость услуг составляет 1 млн 500 тыс. рублей. Заказчик внес аванс в размере 500 тыс. рублей. Однако позже сообщил контрагенту об одностороннем расторжении договора и запросил у него копии документов, подтверждающие оказание услуг.

По мнению исполнителя, полный комплекс услуг был оказан. Правда, заказчик с этим не согласен, так как контрагент не представил подтверждающих документов. В связи с этим компания полагает, что предоплату нужно вернуть.

Суды первой и апелляционной инстанций установили факт оказания услуг. Выяснилось, что по первому этапу подготовлено и передано заказчику экспертное заключение, по второму – даны рекомендации об устранении неработающих гиперссылок на сайте, разработан порядок организации внутреннего контроля и т.д.. Оказание консультационных услуг и сопровождение процесса устранения имеющихся нарушений законодательства осуществлялось путем онлайн-консультирования исполнителя сотрудниками.

При этом само по себе отсутствие между сторонами подписанного акта выполненных работ не является основанием для вывода, что работы по договору не выполнялись. В противном случае нарушаются принципы возмездного характера оказываемых услуг и соразмерности компенсации оказанным услугам.

При возмездном оказании услуг заказчика интересует именно деятельность исполнителя, не приводящая непосредственно к созданию вещественного результата. Указанная позиция отражена в Постановлении Президиума ВАС РФ от 27.04.2010 № 18140/09.

Неподписание актов оказанных услуг при доказанности самого факта их оказания не может являться основанием для освобождения заказчика от их оплаты.

Суд кассационной инстанции согласился с выводами нижестоящих судов.

Постановление Арбитражного суда Московского округа от 27.12.2017 № Ф05-19640/2017.

Несущественные ошибки в «первичке» отказом в вычете НДС не грозят

Однако по итогам выездной проверки налоговики отказали компании в вычете НДС, доначислили налог, пени и штрафы. Основание: наличие ошибок в товарно-транспортных накладных (неуказание договора, количества грузовых мест, массы груза прописью, отсутствие ссылок на номера и даты транспортных накладных, на паспорта и сертификаты). Инспекторы посчитали, что данный факт подтверждает нереальность хозяйственных отношений между продавцом и покупателем.

Несмотря на это, судьи признали, что представленные первичные документы подтверждают доставку и получение компанией товаров. Выявленные ИФНС недостатки в товарно-транспортных накладных не являются существенными в силу ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», не свидетельствуют о нереальности поставок товара и не могут служить основанием для вывода о непоставке товара.

Кроме того, компания представила товарные накладные по форме ТОРГ-12, в которых указаны:

Водители, которые были указаны в ТТН, на допросе подтвердили, что действительно перевозили товар. Тот факт, что они не были официально оформлены у перевозчика и тот не подавал на них сведения и не платил налоги и взносы, к вычету НДС проверяемым налогоплательщиком отношения не имеет.

Таким образом, суд пришел к выводу о соблюдении компанией установленных НК РФ условий, необходимых для предъявления сумм НДС к вычету. Решение инспекции признано недействительным.

Постановление Арбитражного суда Северо-Западного округа от 20.12.2017 № Ф07-13132/2017.

отметим, что налоговая служба подтверждает – несущественные ошибки в «первичке» поводом для снятия налоговых расходов не являются (письмо от 12.02.2015 № ГД-4-3/2104@). В данном письме подчеркнуто, что не являются основанием для отказа в принятии расходов ошибки в первичных документах, не препятствующие фискалам при проведении проверки идентифицировать:

3) наименование товаров, работ, услуг, имущественных прав;

5) другие обстоятельства документируемого факта хозяйственной жизни, обуславливающие применение соответствующего порядка налогообложения.

«Первичка» с фальшивой подписью не может подтвердить сделку

Суд, изучив материалы дела, встал на сторону инспекции. Фемида посчитала, что доводы налоговиков об отсутствии реальных операций компании с контрагентами подтверждаются представленными доказательствами:

Определение Верховного Суда РФ от 01.08.2016 № 302-КГ16-8902.

Первичные документы нужно подписывать исключительно собственноручной подписью

Ответ Минфина РФ однозначен: подписывать документы факсимиле неправомерно.

Дело в том, что Законом о бухучете предусмотрен перечень обязательных реквизитов первичного документа. Одним из них является подпись лица (лиц) с указанием фамилии и инициалов либо иных реквизитов, необходимых для его идентификации.

При исчислении налога на прибыль не учитываются расходы, которые документально не подтверждены.

у судей по данному вопросу нет единого мнения. Есть решения как в пользу позиции чиновников (Постановление ФАС Северо-Западного округа от 11.04.2012 № А56-69600/2010), так и против нее (Постановление ФАС Центрального округа от 12.08.2011 № А48-3632/2010). Учитывая противоречивую судебную практику, компаниям безопаснее не использовать на первичных документах факсимильную подпись.

«Первичку» с ошибкой заменить нельзя

Однако ФНС РФ считает, что такое исправление документов недопустимо, так как Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» этого не предусматривает. Составление корректировочного документа возможно исключительно для счета-фактуры, который служит основанием для принятия НДС к вычету.

в рассматриваемом письме налоговая служба повторила позицию, высказанную Минфином РФ в прошлом году (письмо Минфина РФ от 23.10.2017 № 03-03-10/69280).

Судьи не согласны со столь жесткой позицией Минфина РФ. По мнению арбитров, первичный документ с недочетами можно заменить на новый с теми же реквизитами, так как подобного запрета законодательство не содержит (Постановление Арбитражного суда Поволжского округа от 24.05.2017 № Ф06-20469/2017).

Перевод на русский язык первичных документов не всегда уместен

Однако фирменное наименование товара можно не переводить, поскольку в этом случае могут быть нарушены права лицензионного правообладателя. Правда, нужно соблюсти условие, при котором из совокупных документов (счетов-фактур, накладных, актов приема-передачи товара, приходных ордеров) можно установить факт несения расходов. Свое мнение Минфин РФ основывает на решении суда (Постановление Семнадцатого арбитражного апелляционного суда от 14.08.2006 № 17АП-7/06АК).

Расходы можно подтвердить электронными документами

Использование ЭП регулирует Федеральный закон № 63-ФЗ. В нем говорится, что цифровой документ, который подписан квалифицированной подписью, может приравниваться к документу, составленному на бумаге, если бумажная форма по закону не требуется. Если же документ подписали простой или неквалифицированной ЭП, то он применяется только в оговоренных законами случаях или при договоренности между взаимодействующими сторонами.

Электронным документом, подписанным квалифицированной ЭЦП, можно подтверждать траты налогоплательщика. Правда, эта норма действует в том случае, если закон не требует обязательного составления документа на бумаге.

ранее Минфин РФ считал возможным подписать электронные документы простой электронной подписью (письмо от 17.07.2017 № 03-03-06/1/45323) либо усиленной неквалифицированной ЭП (письмо от 12.09.2017 № 03-03-06/1/58456).

Отметим, что если электронные документы составлены не в установленном формате, то в случае истребования в рамках налоговых проверок их нужно представить в ИФНС в бумажном виде с отметкой о подписании документа электронной подписью (письмо ФНС РФ от 11.12.2017 № ЕД-4-15/25048).

Для списания расходов на автоперевозку без транспортной накладной не обойтись

Необходимость наличия именно этого бланка (никакого иного первичного документа в свободной форме, как то разрешает Закон о бухучете) вытекает из положений п. 2 ст. 785 ГК РФ. В норме сказано: заключение договора перевозки груза подтверждает составление и выдача отправителю транспортной накладной (коносамента или иного документа на груз, предусмотренного транспортным уставом или ГК РФ).

при доставке товара собственным транспортом покупателя транспортная (товарно-транспортная) накладная не оформляется. Для учета расходов на приобретение и доставку товара в этом случае будет достаточно товарной накладной (ТОРГ-12), выставленной продавцом, а также путевого листа (письмо Минфина РФ от 16.06.2011 № 03-03-06/1/354).

Ежемесячно оформлять акт по арендным услугам не обязательно

чиновники и ранее разрешали не оформлять указанные акты (письмо Минфина РФ от 13.10.2011 № 03-03-06/4/118). Однако следует помнить, что если составление данного документа прописано в договоре, то без него подтвердить расходы не получится (письмо Минфина РФ от 24.03.2014 № 03-03-06/1/12764).

Документы по ОС нужно хранить 4 года с момента, когда оно полностью самортизировано

Так, если база по прибыльному налогу уменьшается, документы следует хранить в течение всего процесса уменьшения базы.

Что касается сохранности документов, обосновывающих амортизационные отчисления, здесь также есть особый порядок. А именно: отсчет срока стартует исключительно с окончания начисления амортизации.

Ведомство напомнило и о необходимом сроке хранения бухгалтерских документов ‒ не меньше 5 лет с момента их последнего использования.

Примечание редакции: что касается общего порядка хранения «первички», то, по мнению Минфина РФ, течение четырехлетнего срока начинается после отчетного (налогового) периода, в котором документ использовался в последний раз для составления налоговой отчетности, начисления и уплаты налога, подтверждения полученных доходов и произведенных расходов (письмо Минфина РФ от 19.07.2017 № 03-07-11/45829).

«Первичка» по сформировавшемуся убытку хранится, пока идет его списание

Такой вывод напрашивается из решения суда по результатам спора, возникшего между инспекцией и обществом.

У него по итогам 2008–2010 годов образовался убыток в размере 26,8 млн рублей. В 2012 году в рамках выездной проверки налоговики проверили «прибыльные» декларации за эти периоды и не обнаружили ошибок при формировании налогового результата.

В 2014 году компания включила в базу по прибыли всю сумму указанного убытка. Инспекторы снова пришли с проверкой и запросили первичные документы по убыточным суммам.

Не получив их, налоговики убрали из «прибыльной» базы спорные суммы, доначислили налог в размере 5,4 млн рублей, пени, штраф.

Общество посчитало, что его права нарушены: ведь один и тот же убыток попал под двойную проверку. Компания попыталась обжаловать решение ИФНС сначала в досудебном порядке, но безуспешно.

Жалобы в суды также не помогли.

Три судебные инстанции признали правомерность истребования налоговиками «первички», подтверждающей размер понесенного убытка в периоде его возникновения.

Пунктом 4 ст. 283 НК РФ установлена обязанность хранить «убыточные» документы весь срок, в который уменьшается база на ранее полученный убыток. При этом НК РФ не предусматривает прекращения обязанности по их хранению после проведения налоговой проверки. Такой же вывод содержится в письме Минфина РФ от 23.04.2009 № 03-03-06/1-276.

Судами установлено, что проведенная в отношении общества выездная проверка за период с 01.01.2012 по 31.12.2014 не является повторной, так как ранее эти периоды не проверялись (п. 10 ст. 89 НК РФ).

Кроме того, уменьшение налоговой базы на убыток произошло в проверяемый период. Тот факт, что во время предыдущей проверки нарушений не выявлено, не говорит о незаконности решения ИФНС.

Акты проверки за предыдущие налоговые периоды, в рамках которых не были установлены нарушения, не исключают привлечения компании к налоговой ответственности.

Общество не доказало, что именно затребованные документы легли в основу решения по прошлым проверкам.

Определение Верховного Суда РФ от 19.01.2018 № 304-КГ17-21192.

недавно ВС РФ также отметил, что аналитические и синтетические данные бухгалтерского учета, расшифровки и пояснения по формированию результатов деятельности предприятия сами по себе, в отсутствие «первички», убытки не подтверждают (Определение ВС РФ от 22.01.2018 № 307-КГ17-20945).

С позицией суда соглашаются и чиновники (письма Минфина РФ от 25.08.2017 № 03-03-06/2/54617, от 25.05.2012 № 03-03-06/1/278, от 23.04.2009 № 03-03-06/1/276).

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Первичная документация

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Что такое первичная документация и как с нею работать: расскажем о тонкостях создания, обработки и хранения «первички».

Что такое «первичные документы»

В федеральном законе 402-ФЗ «О бухучете» описаны все бухгалтерские и первичные документы. Они нужны, в основном, для налоговой — как документы, которые подтверждают понесенные вами расходы и правильность определения налоговой базы.

Первичные документы нужно хранить пять лет после года, в котором использовали их последний раз. В течение этого времени налоговая может в любой момент их запросить для проверки вас или ваших контрагентов. «Первичка» также используется в судебных процессах при спорах с контрагентами.

Формально организация может уничтожить первичку через пять лет. Но согласно разъяснениям Росархива, первичку с истекшим сроком хранения можно уничтожить только после того, как ее проверит налоговая и другие контролирующие органы, а также аудиторы (письмо Росархива от 26.03.2020 № 7/905).Документы первичного учета составляются в момент осуществления хозяйственных операций и свидетельствуют об их совершении. Список документов, сопровождающих ту или иную сделку, в зависимости от типа сделки может быть разным. Подготовкой всех необходимых первичных документов, как правило, занимается поставщик. Особое внимание нужно уделять тем документам, которые возникают в ходе сделок, где вы покупатель, потому что это ваши расходы, и поэтому вы более заинтересованы в соблюдении буквы закона, нежели ваш поставщик.

Вывод: первичные документы нужны налоговой для подтверждения доходов и расходов и правильного расчета налога. Их нужно хранить 5 лет. Документы оформляет поставщик, важно следить за их правильным оформлением.

Разделение первичных документов по стадиям бизнеса

Все сделки можно разделить на 3 этапа:

Этап 1. Вы договариваетесь об условиях сделки

Этап 2. Происходит оплата по сделке

Этап 3. Получение товара или услуги

Обязательно нужно подтвердить, что товар действительно получен, а услуга оказана. Без этого налоговая не разрешит уменьшать налог на потраченные деньги. Подтверждают получение:

Заношу первичку, разобрался сразу

Марат Иманов, директор в ООО «Диалог», Санкт-Петербург.

Обязательные первичные документы

Несмотря на вариативность сделок, есть перечень обязательных документов, которые оформляются для любого вида сделки:

Договор

С клиентом при осуществлении сделки заключается договор, в котором уточняются все детали предстоящих хозяйственных операций: порядок расчетов, отгрузка товара, сроки выполнения работ или условия оказания услуг.

В договоре регламентируются права и обязанности сторон. В идеале каждая сделка должна сопровождаться отдельным договором на поставку товаров или услуг. Однако при продолжительном сотрудничестве и осуществлении однотипных операций можно заключить один общий договор. Договор оформляется в двух экземплярах с оттисками печатей и подписями каждой из сторон.

Для некоторых сделок не требуется письменная форма договора. Скажем, договор купли-продажи с момента получения покупателем кассового или товарного чека является заключенным.

Вывод: договор нужен для сделок, по которым не выдается кассовый чек. Проследите за всеми условиями: порядок расчетов, отгрузка товара, сроки, права и обязанности сторон, НДС, если есть.

Счет на оплату

Счет на оплату — это соглашение, в соответствии с которым поставщик фиксирует цену на свои товары или услуги.

Покупатель принимает условия соглашения, производя соответственную оплату. Форма счета на оплату строго не регламентирована, поэтому каждая компания имеет право разработать собственную форму этого документа. В счете можно прописать условия сделки: сроки, уведомление о предоплате, порядок оплаты и поставки и прочее.

В соответствии статьей 9-ФЗ «О бухгалтерском учете», наличие подписи директора или главного бухгалтера и печати необязательны для этого документа. Но ими не стоит пренебрегать во избежание вопросов со стороны контрагентов и государства. Счет не позволяет предъявить поставщику требования — он лишь фиксирует цену товара или услуги. При этом за покупателем остается право на требование возврата денежных средств в случае необоснованного обогащения поставщика.

Вывод: счет — это фиксация цены и иногда срока оплаты. У него нет строгой формы, можно вводить свою. Подпись и печать на счете не обязательны, но помогают избежать лишних вопросов.

Платежные документы: кассовые чеки, бланки строгой отчетности (БСО)

Эта группа первичных документов позволяет подтвердить факт оплаты приобретаемых товаров или услуг.

К платежным документам относятся товарные и кассовые чеки, БСО, платежные требования и поручения. Поручение покупатель может получить в банке, осуществив оплату безналичным платежом. Чек кассовый или товарный покупатель получает от поставщика при оплате наличными.

Вывод: платежные документы нужны для подтверждения факта оплаты, их важно сохранять.

Товарная накладная или товарный чек

Товарные чеки, как мы уже говорили выше, оформляются при продаже товара физлицам или самими физлицами.

Накладные используются преимущественно юрлицами для оформления отпуска/продажи товаров или товарно-материальных ценностей и дальнейшего оприходования их клиентом.

Оформлять накладную следует в двух экземплярах. Первый остается у поставщика как документ, подтверждающий факт передачи товаров, а второй экземпляр передается покупателю.

Вывод: товарная накладная оформляется в двух экземплярах, закрепляется подписью ответственного лица и печатью обеих сторон. Товарный чек выдают покупателю в единственном экземпляре.

Акт оказанных услуг (выполненных работ)

Акт — это двусторонний первичный документ, который подтверждает факт свершения сделки, стоимость и сроки выполнения услуг или работ.

Акт выдается исполнителем своему клиенту по итогу оказания услуг или выполненных работ. Этот первичный документ подтверждает соответствие оказанных услуг (выполненных работ) условиям заключенного договора.

Вывод: акт аналогичен накладной, но касается работ или услуг, его оформляют в двух экземплярах — по одному для каждой стороны и заверяют подписями и печатями сторон.

Счет-фактура

Счет-фактура — документ, который нужен исключительно для того, чтобы контролировать движение НДС. Счета-фактуры обычно оформляются в пару к товарным накладным или актам. Встречаются счета-фактуры на выплаченный аванс.

Этот первичный документ строго регламентирован. Он содержит:

Счет-фактура — это основание для принятия предъявленных сумм НДС к вычету. Его обязаны выписывать все предприятия-плательщики НДС.

В последнее время популярен УПД — универсальный передаточный документ. Этот документ заменяет пару накладная + счет-фактура или акт + счет-фактура.

Вывод: счет-фактура нужен для контроля за движением НДС, его оформляют в пару к накладной или акту. Иногда такая пара заменяется универсальным передаточным документом — УПД.

Ведите бизнес в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис автоматически формирует первичные документы и УПД.

.png)