Разница между 2 ндфл и 3 ндфл в чем разница

В чем разница между 2-НДФЛ и 3-НДФЛ?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Если говорить простыми словами, то разница в справках выражена в способах их использования налоговой, работодателем (налоговым агентом) и самим гражданином. Подробнее читайте в нашей статье.

Трактовка терминов и их назначение

Прежде, чем начинать разбор отличий 2 НДФЛ от 3 НДФЛ, необходимо определить сами обозначения. НДФЛ как аббревиатура расшифровывается как «налог на доход физических лиц».

То есть абсолютно все документы с аббревиатурой «НДФЛ» в названии связаны с доходами физических лиц, независимо от формы документа или его назначения. У внимательного читателя может возникнуть вопрос, а в чем разница тогда между 2 НДФЛ и 3 НДФЛ, 2 и 6 НДФЛ и так далее?

Разница между ними проходит как раз в назначении документа, т.е. его целевом использовании. Рассмотрим же эти определения подробнее.

2-НДФЛ

Справка по форме 2-НДФЛ — это документ, в котором дана информация о доходах гражданина и уплаченных налогов (соответственно, с этих доходов). Под доходом подразумевается любое получение прибыли, производимое регулярно. Скажем, к числу таких доходов относится заработная плата, заработок на индивидуальном предпринимательстве, всевозможные пособия и стипендии. А вот доход, полученный с продажи жилья или автомобиля, в справку 2-НДФЛ не попадет.

Документ носит справочный характер, а потому его не нужно самостоятельно заполнять и подавать в налоговые органы. Бумагу можно взять в любое время в отделении ИФНС при посредничестве работодателя или же самостоятельно. Справку 2-НДФЛ можно отдавать кому угодно по желанию гражданина — банку, частному кредитору, модератору мероприятий и т.д.

Работодатель обязан подать документ за сотрудников, получивших доход от него, в налоговую в установленные законом сроки:

3-НДФЛ

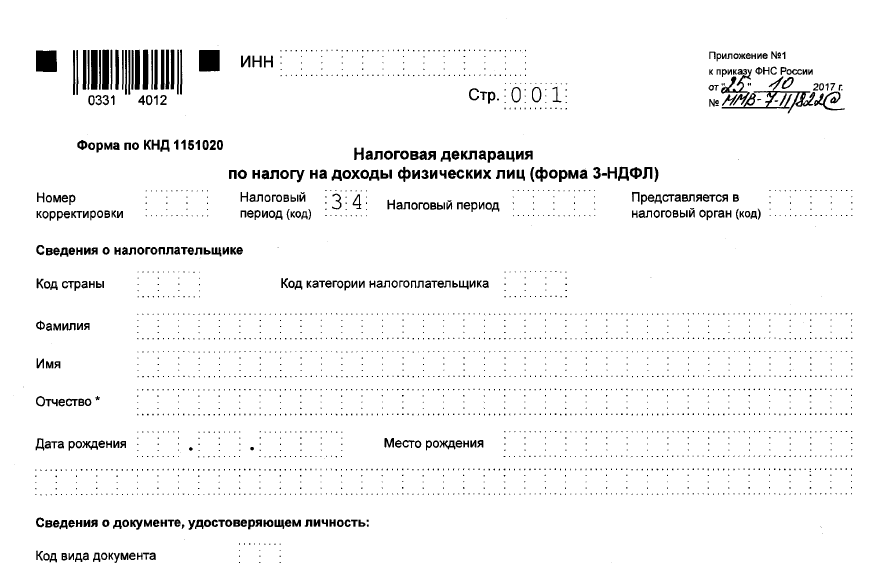

Этим термином называется налоговая декларация, сдаваемая гражданином в местное отделение ИФНС. В сущности 3-НДФЛ — это отчет гражданина перед государством о полученных доходах, неизвестных налоговой до подачи декларации. К примеру, в документе указывается, на какую сумму были произведены сделки купли-продажи (речь идет о недвижимости, транспортных средствах, драгметаллах и т.д.), сколько денег принесла за год сдача жилья в аренду и т.д.

Заработная плата, если она была «серой» или «белой», в 3-НДФЛ не указывается, т.к. эта информация и так уже доступна налоговикам. Заполненный бланк 3-НДФЛ сдается исключительно в местное отделение ИФНС. По закону никто, кроме налоговых инспекторов, к бумаге не должен иметь доступ.

6-НДФЛ

Если про 3-НДФЛ все или по крайней мере многие слышал, то вот про 6-НДФЛ знает далеко не каждый. Особенно малое количество граждан РФ понимает, в чем разница 2-НДФЛ и 6-НДФЛ, ведь документы во многом схожи.

Справка по форме 6-НДФЛ — это документ, сдаваемый ежеквартально. В нем перечислена информация по всем премированным сотрудникам разом, а не по каждому сотруднику по отдельности. В справку вносятся все доходы физических лиц, включая премии, надбавки, бонусы, зарплата и т.д. Заполнять документ необходимо работодателю; самому наемному работнику справка не нужна.

Что еще более интересно, так это отсутствие нулевого 6-НДФЛ. То есть, если выплаты сотрудникам предприятия не производились, нужно всего лишь не посылать отчет вместо изготовления «нулевой справки».

В чем разница между справками?

Итак, мы уже выяснили определение терминов и их назначение. Стало понятно, что все эти справки налоговая придумала потому, что они выполняют совершенно разные и, вместе с тем, необходимые функции. Но конкретные отличия одного документа от другого остались необъясненными, поэтому сравним функции и основные условия подачи деклараций на примерах.

Различия 2-НДФЛ и 3-НДФЛ

Чем отличается 2-НДФЛ от 3-НДФЛ и 6-НДФЛ? Различия выражены не только в назначении справок, но и в сроках сдачи документов, степени ответственности, ситуациях сдачи документа и т.д. 2-НДФЛ — это документ, который не приводит к исполнению тех или иных обязанностей.

Условно говоря, информация, отраженная в справке, лишь удостоверяет доход гражданина, с которого уже был уплачен налог. Данные в документе носят справочный характер. Поэтому никто не вправе, ориентируясь на сведения в 2-НДФЛ, обязать гражданина к выполнению тех или иных обязанностей.

3-НДФЛ, напротив, обязывает гражданина к уплате налогов. То есть после подачи декларации налогоплательщик обязан уплатить 13% налог по доходам в определенный срок, установленный НК РФ. Скажем, если в декларации указана продажа недвижимости, гражданину необходимо в законный срок внести 13% за прибыль, полученную в результате продажи.

Наконец, третье различие выражено в обязательствах подавать справку. 2-НДФЛ можно направить куда угодно — в руки физическому лицу, в банк или другое место. А вот декларацию подают только в ИФНС и строго по причине наступления события из списка ниже:

2 и 6-НДФЛ

По предыдущему пункту вопросов быть не должно. Но чем отличается 6-НДФЛ от 2-НДФЛ — справки, функционально похожие, но все-таки разные? Обе справки подаются работодателем с целью отобразить доходы, получаемые наемными сотрудниками предприятия.

Но справка 2-НДФЛ заполняется с ежегодной периодичностью, а вот 6-НДФЛ — ежеквартально. Причем, если выплаты не производились за первый квартал, но начали производиться во втором квартале, справку нужно подавать за второй, третий и четвертый кварталы.

Сроки подачи документа следующие:

В отличие от 2-НДФЛ, в 6-НДФЛ не требуется конкретизировать выплаты по параметру получателя дохода — нужно лишь отобразить общие данные. К примеру, трем менеджерам предприятия были выплачены три премии в размере 15 000 рублей каждая. Соответственно, в 2-НДФЛ указывается, какому менеджеру было выплачено 15 000 рублей, а в 6-НДФЛ указывается премирование сотрудников на сумму 45 000 рублей.

В 6-НДФЛ необходимо отражать абсолютно все доходы сотрудника, в т.ч. зарплату и нерегулярную прибыль:

Краткое резюме

Разница между документами в сроках подачи, целевом назначении справок и вариациями их использования. Например, налоговую декларацию 3-НДФЛ физ. лицо может подать только в ИФНС, а 2-НДФЛ — в любое место.

Разница между 2-ндфл и 3-ндфл

Данная справка содержит в себе сведения о доходах и отчислениях (налогах) физического лица. Показатели вносятся, как правило, за последние шесть месяцев или за год. Справка 2 НДФЛ выдается по первому требованию в бухгалтерии предприятия, где официально трудоустроен человек. Срок выдачи – три дня. В документе должна быть подпись главбуха или руководителя и печать предприятия.

Что такое справка 3 НДФЛ

Это налоговая декларация по налогу на доходы физического лица, подается в фискальные органы. Заполнить ее может либо сам налогоплательщик, либо же компания, которая занимается таким видом деятельности. Справка 3 НДФЛ заверяется в налоговых органах. Примеры справок 2 НДФЛ и 3 НДФЛ вы можете посмотреть на нашем сайте.

Чем похожи и чем отличаются данные справки

Сначала разберемся, чем похожи 2 НДФЛ и 3 НДФЛ. Похожи они только тем, что в них указываются доходы физического лица. Различий же намного больше. 2 НДФЛ заполняет работодатель/бухгалтерий, 3 НДФЛ заполняет физическое лицо или ИП (индивидуальный предприниматель). Первый документ получается в бухгалтерии, второй – заполняется самостоятельно (либо доверить это нашей компании).

Разница между 2 НДФЛ и 3 НДФЛ еще и в том, что первая – это один лист (справка), вторая – это несколько листов (полноценная налоговая декларация). 2 НДФЛ подается в банки, консульства, суды, на новое место работы, 3 НДФЛ подается только в ФНС.

Но есть еще отличие между 2 НДФЛ и 3 НДФЛ: первая действует в течение длительного времени, вторая – до 30 апреля следующего года. Конечно, человеку, не занимающимся бумажными делами, трудно разобраться во всех тонкостях, и поэтому наша компания предлагает помощь в их получении. Мы сами все сделаем по форме и в четко указанные сроки.

У нас вы можете купить оба документа по низкой цене без малейшего риска. Все законно! Зачем заниматься бумажной возней, если можно все поручить профессионалам?! У нас огромный опыт и лучшие специалисты, мы сделаем все в лучшем виде! Кроме того, у нас низкие цены и высокий уровень обслуживание, вы останетесь довольны сотрудничеством.

Разница между 2 ндфл и 3 ндфл в чем разница

Для многих граждан более привычна справка о доходах по форме 2-НДФЛ, поэтому часто её путают с формой 3-НДФЛ, которая представляет собой уже не справку от работодателя, а декларацию о доходах за отчётный период. В связи с этим необходимо понимать, чем отличается 2-НДФЛ от 3-НДФЛ. Сравним, каким целям служат эти документы, в чём их сходство и различие.

Зачем нужна справка о доходах

Форма 2-НДФЛ отображает доходы физического лица за отчётный период, а также удержанный и уплаченный с них налог. Обычно эта справка содержит информацию за весь год. Но не всегда. Ведь сотрудник мог проработать и несколько месяцев.

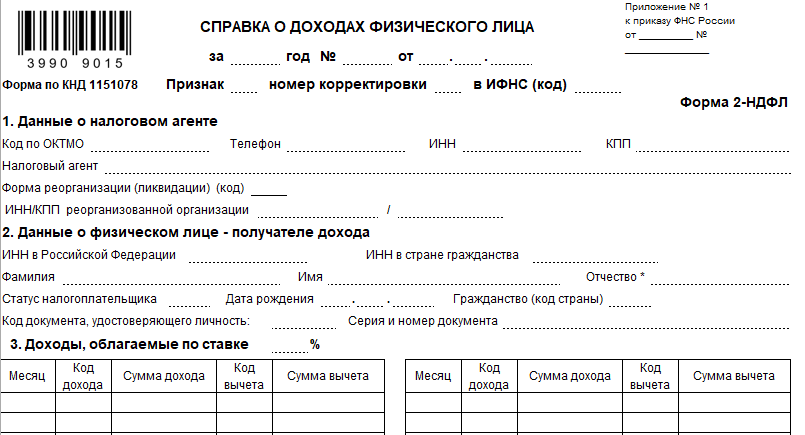

Существует единая форма этого документа, которая утверждена приказом ФНС России от 30 октября 2015 года № ММВ-7-11/485. Однако нужно смотреть, чтобы это была актуальная версия приказа – в самой последней редакции.

Кроме того, 2-НДФЛ обязательно включает данные о налоговом агенте – работодателе и самом сотруднике, а также о том, какой размер имеют его доходы. В справке указывают и различные вычеты, которые положены сотруднику и которыми он пользуется через своего налогового агента.

Работодатель обязан выдать сотруднику такой документ в течение 3-х дней после обращения.

Справку 2-НДФЛ обычно подписывает главный бухгалтер. Она будет действительна и при отсутствии печати: теперь это необязательный реквизит.

Обратите внимание, что слева вверху бланка есть специальный штрих-код. Он и его набор цифр говорит о том, что это настоящая действующая форма справки 2-НДФЛ:

Такая справка о доходах может потребоваться во многих случаях. Например:

Налогоплательщик не обязан сообщать, зачем или куда ему нужна справка 2-НДФЛ. При этом налоговый агент не может отказать в её выдаче.

Чтобы лучше уяснить для себя, чем отличается 2-НДФЛ от 3-НДФЛ, обратите внимание на нашу статью “Сдача справки 2-НДФЛ в 2018 году по новой форме: изменения“.

Зачем ввели 3-НДФЛ

3-НДФЛ – это налоговая декларация, которая тоже содержит информацию о подоходном налоге. А именно в зависимости от ситуации:

Она может потребоваться в следующих случаях:

Вывод

Можно сказать, что справка о доходах по форме 2-НДФЛ, которую физлицо получает от своего работодателя, имеет первичный характер. Ведь без официальных доходов, с которых надлежащим образом удержан и уплачен налог, невозможно подать декларацию 3-НДФЛ на налоговые вычеты. Например, имущественные. На них просто не будет права.

Сдавать в налоговую 3-НДФЛ нужно только по тем доходам, которые не фигурируют в справках 2-НДФЛ. Например, это продажа жилья, крупные выигрыши и др.

Что такое НДФЛ

Куда он уходит и как его платить

Со своих доходов граждане РФ обязаны заплатить НДФЛ — налог на доходы физических лиц.

По общему правилу ставка НДФЛ составляет 13%. Такой процент нужно уплатить с зарплаты, доходов от продажи квартиры или вознаграждения по договору подряда. С 2021 года в России действует повышенная ставка НДФЛ 15% для доходов свыше 5 млн рублей в год. Иногда налог еще больше: например, за выигрыш в конкурсе «Кока-колы» НДФЛ может составить 35%.

Обычно все расчеты по НДФЛ ведет работодатель. Он выступает налоговым агентом — платит налоги за работников и выдает зарплату уже за вычетом налога. Если вы официально не работаете и у вас нет налогового агента, уплатить налог и отчитаться за доходы придется самостоятельно.

Порядок расчета налога

НДФЛ исчисляется в процентах от совокупного дохода физических лиц, иногда за вычетом документально подтвержденных расходов.

Налоговая база по НДФЛ. В налоговую базу по НДФЛ включают доходы в денежной или натуральной форме, а также доходы в виде материальной выгоды, например, с займов от работодателя под низкий процент. Доходы, которые не облагаются НДФЛ, в налоговую базу не входят.

Для разных видов доходов в налоговом кодексе предусмотрены разные налоговые ставки. Поэтому налоговая база рассчитывается отдельно по каждому виду доходов, к которому применяется одинаковая ставка. Например, отдельно считают с доходов от фриланса и отдельно — с выигрышей в рекламную лотерею.

По доходам, которые облагаются по ставке НДФЛ 13%, можно воспользоваться налоговыми вычетами. Это суммы, которые уменьшают налоговую базу.

Плательщики НДФЛ — физические лица. Для целей налогообложения — определения налоговой ставки — их делят на две группы:

Налоговые резиденты — это лица, которые фактически находятся в России не менее 183 календарных дней в течение 12 месяцев подряд. Те, кто находится в стране менее 183 дней, — налоговые нерезиденты. Гражданство значения не имеет.

Налоговые ставки НДФЛ для резидентов. Большинство доходов резидентов облагается по ставке НДФЛ 13%: зарплата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также с января 2015 года — дивиденды. Если доходы от зарплаты и вознаграждения по гражданско-правовым договорам за год превысили 5 млн рублей, то сумма до 5 млн включительно облагается по ставке 13%, а свыше — по ставке 15%.

Ставка НДФЛ 35% — максимальная для резидентов. Она применяется к доходам в виде:

НДФЛ по ставке 35% рассчитывают по каждой выплате отдельно, вычеты не применяют.

Налоговые ставки НДФЛ для нерезидентов. Нерезиденты платят НДФЛ по большей ставке — 30% по общему правилу.

Налог нерезиденты платят только с доходов от источников в РФ, которые не освобождены от налогообложения. С алиментов и пособий, кроме больничного, НДФЛ не уплачивается.

Иногда ставка НДФЛ для нерезидентов меньше 30%: например, нерезиденты платят 15% с дивидендов, полученных от российских компаний.

НДФЛ 13% со своих доходов платят нерезиденты:

Ставки НДФЛ: таблица

| Ставка | Кто платит | С каких доходов |

|---|---|---|

| 5% | Нерезиденты РФ | Дивиденды по акциям и долям международных холдинговых компаний |

| 9% | Резиденты и нерезиденты РФ | Проценты по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года |

| 13% | Резиденты РФ | Зарплата, договоры ГПХ, доходы ИП на ОСН — все в части, не превышающей 5 млн рублей за год |

Продажа, получение имущества в дар, страховые выплаты

Дивиденды и проценты, кроме процентов по облигациям с ипотечным покрытием, выпущенным до 1 января 2007 года

Зарплата нерезидентов, работающих в РФ по найму на основании патента, в части до 5 млн рублей за год

Зарплата членов экипажей судов, плавающих под Государственным флагом России

Зарплата иностранцев, которые признаны беженцами или получили в России временное убежище

Зарплата участников Государственной программы переселения в РФ соотечественников и членов их семей

Проценты по вкладам и остаткам на счетах в банках, находящихся на территории России

Дивиденды от российских организаций

Выигрыши и призы, полученные в конкурсах, играх и других мероприятиях в целях рекламы товаров, работ, услуг. Облагаются доходы свыше 4000 Р в год

Отличие 2-НДФЛ от 3-НДФЛ

В данной статье мы детально разберем, в чем разница между 2-НДФЛ и 3-НДФЛ, что это за документы, и что обозначает каждый из них.

Многие люди, которые мало знакомы с налоговыми понятиями, не совсем верно понимают разницу между 2-НДФЛ и 3-НДФЛ, и более того, некоторые даже приравнивают их и считают чуть ли не одинаковыми и равнозначными документами.

Что такое 2-НДФЛ

А также налоги, которые с вашей заработной платы удержал работодатель. Вся эта информация есть в данной справке.

Получить ее можно в любое время, без разницы, когда она вам понадобится, в ней будет указана ваша зарплата за определенный период и удержанные налоги.

Такую справку часто просят предоставить в банках при оформлении кредита, например, а также в Налоговой инспекции, если вы собираетесь оформлять налоговый вычет через ФНС. Разница между оформлением вычета через налоговую и работодателя в том, что для ИФНС вам понадобится и 2-НДФЛ, и 3-НДФЛ, а для работодателя они не нужны.

Что такое 3-НДФЛ

В отличие от первого документа, в декларации 3-НДФЛ должны быть учтены все ваши сторонние доходы – если вы торгуете акциями на бирже, если вы продали имущество, если сдаете квартиру в аренду – без разницы, по закону вы должны задекларировать свои доходы, чтобы отчитаться и заплатить 13%. И заполняется декларация налогоплательщиком, а не работодателем.

Если вы получаете какой-то доход, вы обязаны за него отчитаться. В противном случае, на вас будут возложены обязательства еще и по уплате штрафов. А если суммы крупные, то и до уголовной ответственности недалеко.

Такой документ содержит информацию за весь налоговый период – календарный год.

Таким образом, можно сделать вывод, что основное отличие и разница между 2-НДФЛ и 3-НДФЛ в том, что справка 2-НДФЛ дает информацию о конкретных доходах от конкретного работодателя, а декларация дает более полное представление о том, сколько, когда и за что вы получали доход. Это два совершенно разных документа.