запрет дебетования счета что это такое

Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

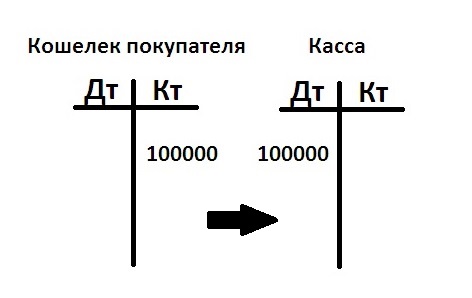

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

Что такое дебетовое и кредитовое сальдо

Итак, вы решили открыть торговую точку по продаже теплиц. Дело было осенью. При этом, чтобы нам было проще, ни денег, ни долгов, ни даже самих теплиц у вашей организации пока нет. Но зато уже есть покупатель, который хочет купить у вас три теплицы на общую сумму 100 000 рублей и оставить их (теплицы) у вас на хранение до весны.

На этом первый месяц вашей работы закончился и пора подводить итоги.

Кредитовый и дебетовый оборот

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

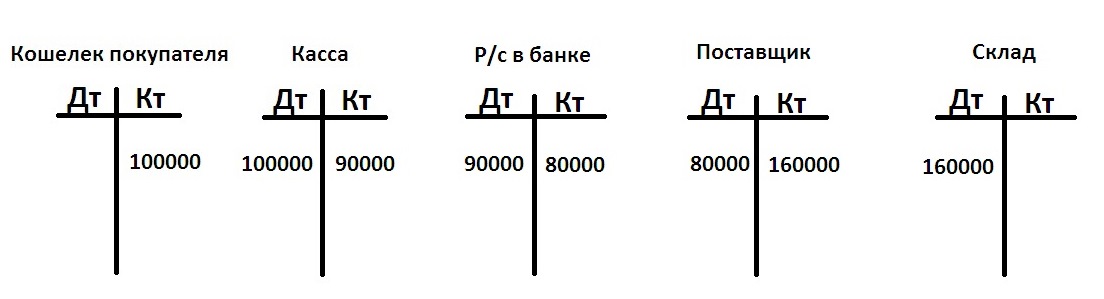

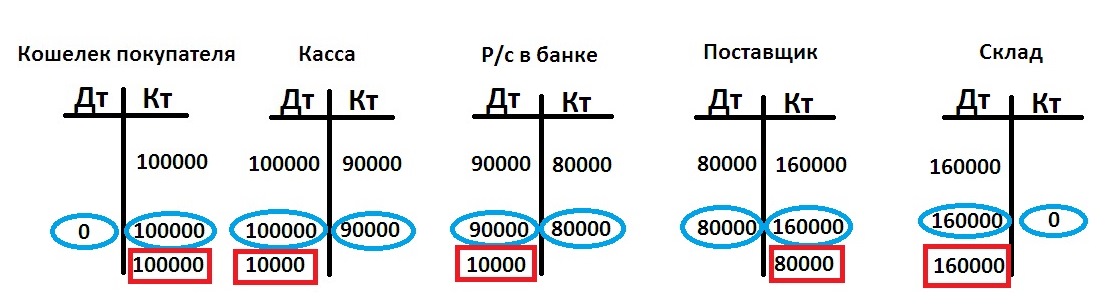

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

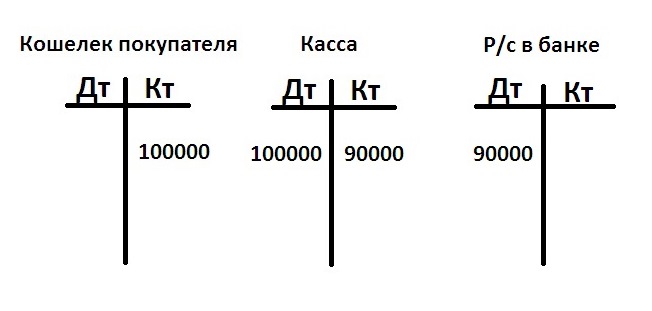

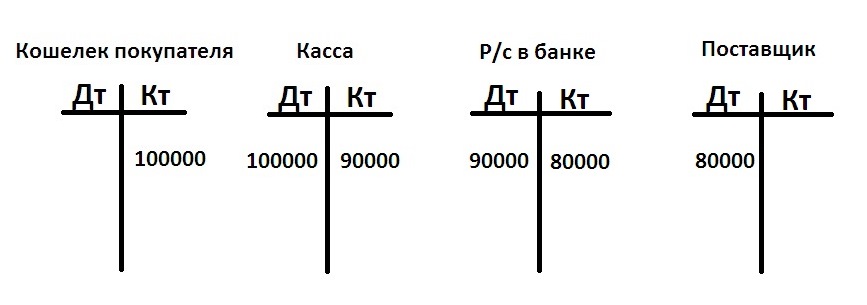

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Что такое дебетовое сальдо

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что дальше?

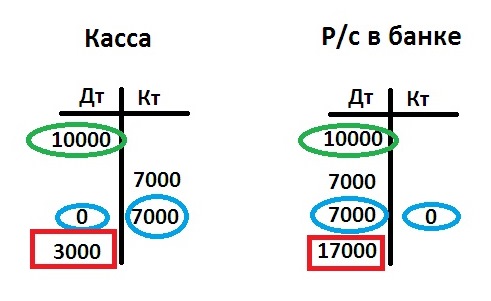

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

115-ФЗ. Как избежать блокировки счета и что делать, если это случилось

Центробанк опубликовал методичку с советами по 115-ФЗ: о профилактике блокировки счетов, ограничении дистанционного обслуживания и отдельных операций. В методичке заботливо подобраны советы для предпринимателей: как работать, чтобы банк не заподозрил в обнале и незаконных доходах. А еще там есть инструкция на случай, если блокировка уже произошла.

Мы несколько раз внимательно прочитали эту методичку и рекомендуем всем ценителям прекрасного тоже проделать наш путь. Но жизнь коротка, а время — единственный невосполнимый ресурс, поэтому для всех остальных мы подготовили желтую плашку и подробный рассказ.

10 заповедей необнальщика

Кого это касается

Это касается всех, кто имеет счет в банке и использует его для бизнеса, подработок, личных расчетов или крупных переводов. Это могут быть предприниматели, фирмы и физлица, которые честно работают и ничего не нарушают. Но они могут неправильно оформить документы, ошибиться в платежке, пытаться снизить налоги или просто не сообщить банку об изменении важных данных. Банку это может показаться подозрительным, он задаст вопросы и на время приостановит операции по счету.

Иногда предприниматели решают, что во всем виноват конкретный банк. И вместо того чтобы готовить документы по запросу банка, они ищут справедливости в соцсетях. Но банки выполняют требования Росфинмониторинга, ЦБ и федерального закона. Если банк закроет глаза на нарушения или сомнительные операции, его накажут и пострадают остальные клиенты.

Какие операции могут попасть под подозрение

В методичке есть отдельный термин — подозрительные операции. Это платежи и переводы, на которые банк обязан обратить внимание и выяснить, нет ли тут чего-то незаконного.

Подозрительной считается операция, у которой есть хотя бы один из этих признаков:

Если банк замечает такую операцию, это еще не значит, что он сразу заблокирует счет. Это значит, что он должен разобраться и может использовать для этого меры, которые описаны в законе. Центробанк напомнил о них в инструкции.

Как работать с банковским счетом, чтобы не было лишних запросов и проверок

ЦБ советует делать так.

Сообщайте банку и налоговой об изменениях в бизнесе. Например, если добавился новый вид деятельности, поменялся адрес или назначен новый директор. Все можно сделать через интернет: сначала внести изменения в госреестры, потом сообщить об этом банку. Тогда у банка не вызовет подозрений поступление денег за ремонт автомобиля, если по документам фирма занимается дизайном сайтов.

Инструкция ФНС по внесению изменений в регистрационные данные:

для ИП,

для юрлиц

Проверяйте достоверность сведений в ЕГРЮЛ. Налоговая периодически проверяет адреса: вдруг фирма зарегистрирована в офисном центре, а на самом деле никогда там не работала и арендует офис в другом месте. Если такое подтверждается, компанию могут исключить из реестра. Но сначала в ЕГРЮЛ появится отметка, что сведения недостоверные. Банк это тоже заметит и может обращать больше внимания на операции по счету. На самом деле фирма могла не получить письмо с запросом от налоговой, а ситуация легко решается представлением договора аренды. Отметку о недостоверности уберут.

Подробно заполняйте платежки. В назначении платежа нужно указать не только номер счета, но и за что переводятся деньги. Так же должны делать ваши клиенты.

Как указывать назначение платежа

| Неправильно ❌ | Правильно ✅ |

|---|---|

| Оплата по счету № 25 от 01.06.19 | Оплата обслуживания сайта на основании договора № 18 от 01.02.19 за июнь по счету № 25 от 01.06.19 |

| Оплата по договору № 8 от 01.05.19 | Оплата аренды офиса за июль 2019 года на основании договора № 8 от 01.05.19 и коммунальных услуг за период с 01.06.19 по 30.06.19 по счету № 11 от 01.07.19 |

Вовремя отвечайте на запросы банка. Если банк задает вопросы, их не стоит игнорировать. Если просят представить документы для проверки, нужно это сделать в установленный срок или объяснить банку, почему сейчас это невозможно и когда получится. Иногда банку хватает устных пояснений, но если запрашивают письменные, то подробно опишите специфику бизнеса, схемы операций, их экономическую суть.

Банк не может знать об особенностях всех видов бизнеса. Например, ему может показаться странным, что вы получаете деньги от клиента и сразу же перечисляете их за какую-то рекламу, а себе оставляете только фиксированный процент. Но это законная схема работы с контекстной рекламой, просто банку нужно ее объяснить.

Не дробите бизнес. Иногда предприниматели открывают несколько фирм или оформляют ИП на жену и маму, чтобы снизить налоги и уменьшить свои риски. Например, имущество записывают на одну фирму, кредиты берут на другую, договоры аренды заключают с третьей, а с поставщиками работают через четвертую. Это может быть как законным способом вести бизнес, так и налоговой схемой, которая вызовет подозрения у банка.

Что может сделать банк, если операция кажется подозрительной

Если клиент не представил документы и пояснения в установленный срок

Тогда банк может принять такие меры:

Если у клиента повышенный уровень риска

Банки присваивают клиентам степень риска с учетом своих регламентов. Этот уровень может повышаться или понижаться в зависимости от операций. Если у клиента повышенный уровень риска, банк может:

Иногда в соцсетях и СМИ появляются слухи о блокировках счетов и судах с банками, хотя на самом деле речь шла только о том, что клиенту ограничили дистанционное обслуживание и какое-то время все платежки пришлось приносить на бумаге.

Если ограничен доступ к интернет-банку

Ограничение дистанционного обслуживания — это одна из мер, которые может предпринять банк, если операции кажутся ему подозрительными. В этом случае клиент распоряжается своими деньгами без ограничений, но должен передавать платежки на бумаге. Такая мера может быть вообще не связана с законом 115-ФЗ. Если не можете войти в интернет-банк, позвоните в колцентр или своему менеджеру, чтобы выяснить причину.

Если банк запрашивает много документов

Банк может запрашивать столько документов, сколько нужно для проверки операции. Это могут быть любые документы. Список устанавливает служба контроля конкретного банка.

Банк это делает не чтобы подтвердить подозрения, а чтобы их снять и убедиться, что клиент ничего не нарушает. ЦБ объяснил, что запрос и проверка документов — это не повышенный интерес к конкретному клиенту, а стандартная процедура любого банка. А финмониторинг — это его обязанность по отношению к любому владельцу счета.

Если операция приостановлена

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Иногда из-за такого статуса клиенты делают вывод о блокировке счета. Но приостановление — это не блокировка и даже не отказ от проведения. Приостановление — это когда банк не выполняет распоряжение о переводе денег в тот же день, а задерживает его на срок до пяти рабочих дней, как положено по закону. Еще это может быть из-за ограничения дистанционного обслуживания, тогда платежку нужно принести в банк лично.

Приостановление может понадобиться на время проверки. Если представить по запросу все документы и пояснения, операцию проведут.

Если банк не запросил документы, но не провел операцию

Центробанк пояснил, что это означает отказ в проведении операции или заключении договора банковского счета. То есть конкретное поручение клиента не будет исполнено, а договор с ним не заключат.

Но точную причину лучше уточнить в банке: иногда платежку не проводят потому, что она неправильно заполнена. Выяснять причины отказа нужно самостоятельно. Банк не обязан сообщать о них без запроса.

Если все-таки есть решение об отказе в проведении операции, банк обязан сообщить об этом в Росфинмониторинг. Это не право банка, а обязанность по федеральному закону.

Если не получается собрать все документы или нужно больше времени

Банк сам решает, какие документы запрашивать и в какой срок клиент должен их представить. Если проигнорировать запрос или не уложиться в сроки, это повод для отказа в проведении операции.

Если потом представить недостающие документы и пояснения, банк может пересмотреть решение об отказе. Об этом он тоже сразу сообщит в Росфинмониторинг. Документы рассматривают в течение 10 рабочих дней. После этого скажут, устранена причина первичного отказа или нет. Если банк не пересмотрел решение, но оно кажется необоснованным, нужно обращаться в межведомственную комиссию при ЦБ. Это можно сделать через сайт ЦБ или почтой.

К заявлению нужно приложить:

До обращения в комиссию нужно обязательно подать в банк заявление о пересмотре решения об отказе. И только после ответа банка, что это невозможно, стоит писать в ЦБ. Иначе обращение вообще не рассмотрят, потому что не соблюдается процедура.

Что ответит комиссия ЦБ

Комиссия рассматривает обращения 20 рабочих дней. Ответ пришлют тем же способом, каким отправляли заявление. Итогом может быть:

Если решение в пользу клиента

Комиссия сообщит об этом самому клиенту и в тот банк, что ему отказал.

Банк направит сообщение в Росфинмониторинг. Оттуда информация уйдет в ЦБ. А ЦБ отправит ее в другие банки. Реабилитация клиента по одному случаю отказа в проведении операции не означает, что автоматически будут пересмотрены решения по другим операциям.

Если комиссия отказала в пересмотре решения банка

Проверьте, вдруг есть новые документы, которые раньше не передавались ни банку, ни комиссии. Их можно еще раз отправить в банк. Или придется идти в суд.

Документы можно повторно отправить в банк, даже если комиссия пока не прислала ответ. И в суд тоже можно пойти не дожидаясь ее решения.

Кто еще следит за операциями и сообщает в Росфинмониторинг

За вашими операциями следит не только банк. Еще обязанность присматриваться к ним и сообщать в Росфинмониторинг без предупреждения есть:

Они сообщат Росфинмониторингу о подозрениях по поводу покупки квартиры, регистрации фирмы или оформления доли в бизнесе вообще без предупреждения и объяснения причин. Не потому, что не захотят вам рассказывать, а потому, что это им запрещено по закону.

Как предпринимателю не попасть под блокировку счёта: готовимся к ужесточению банковского контроля

13 апреля 2021 года Центробанк выпустил информационное письмо, в котором предписал банкам ужесточить контроль за операциями клиентов. Это значит, что банки будут пристальнее проверять операции на соответствие 115-ФЗ. Мы разобрались, что изменилось и как предпринимателям работать с наличными и безналичными деньгами, чтобы банк не заблокировал счёт.

Если у вас нет времени читать всю статью целиком, прочитайте экспресс-дайджест в конце — там мы собрали главное по теме: как новые требования отразятся на предпринимателях и бизнесе.

Новое требование Центробанка

Согласно рекомендациям Центрального банка лимит сомнительных операций для российских банков будет снижен с 1 млрд до 0,5 млрд рублей.

Банки, у которых объём сомнительных операций с безналичными и наличными деньгами превышает 0,5 млрд руб. в квартал, будут под особым контролем Центробанка. Такие банки будут автоматически считаться участниками сомнительных операций.

Сомнительные операции — это операции, которые направлены на отмывание доходов или финансирование терроризма согласно закону 115-ФЗ.

Очевидно, что банки будут стремиться любыми способами снизить объём сомнительных операций.

Вот что по этому поводу думают участники банковского рынка.

Представитель банка Это приведёт к так называемой чистке клиентской базы. Банки с объёмом сомнительных операций более 0,5 млрд руб. за квартал будут точечно корректировать свои противолегализационные процедуры. В первую очередь это коснётся процедур открытия банковских счетов. Клиенты, которым отказали в обслуживании в первой категории банков, будут обращаться в другие кредитные учреждения: из-за этого большинству банков грозит большой поток сомнительных клиентов.

Татьяна Довженко, независимый консультант по финансовому мониторингу Нововведение усложнит жизнь и банкам, и клиентам. Не выполнять новое требование банкам нельзя: Центробанк введёт санкции против банка-нарушителя вплоть до отзыва лицензии. Поэтому банки будут тщательно контролировать новый лимит, для чего ужесточат контроль за операциями по счетам компаний, ИП и физических лиц.

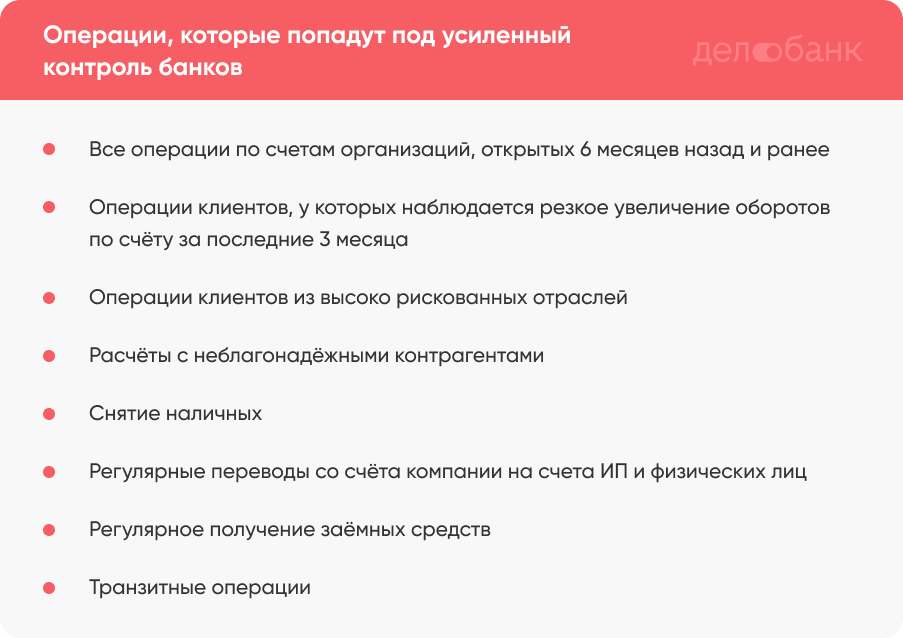

Какие операции банки будут усиленно контролировать

Особое внимание банков привлекут операции по счетам новых ИП и ООО, расчёты с ненадёжными контрагентами и операции по снятию наличных. Вот расширенный перечень таких операций.

Все приходные и расходные операции по счетам недавно открытых организаций. К таким организациям относятся компании и ИП, с момента регистрации которых прошло менее шести месяцев.

Операции клиентов, у которых наблюдается резкое увеличение оборотов по счёту за последние три месяца обслуживания в банке. Например, если оборот по счёту ИП вырос в два раза, предприниматель будет на особом контроле.

Операции клиентов из высоко рискованных отраслей. К отраслям, которым будет уделяться повышенное внимание, относятся торговля металлом и горюче-смазочными материалами, строительство, транспортные услуги, розничная торговля. По мнению банков, компании из этих отраслей наиболее часто выполняют сомнительные операции.

Расчёты с неблагонадёжными контрагентами. Контрагент считается неблагонадёжным, если у него есть долги перед партнёрами, государством или данные в государственном реестре не соответствуют указанным в учредительных документах. Банки подозревают такие организации в нарушении 115-ФЗ и заносят их в чёрный список. Например, если вы перевели деньги компании из чёрного списка, не зная об этом, банк всё равно попросит обосновать экономический смысл операции и запросит подверждающие документы по сделке.

Снятие наличных. Банки будут тщательно проверять любые операции по обналичиванию денег, которые проводят ИП и компании.

Регулярные переводы со счёта компании на счета ИП и физических лиц. Например, если фирма несколько раз в месяц переводит деньги на одни и и те же счета ИП и физических лиц, то такие операции попадут под подозрение.

Транзитные операции. Если компания или ИП регулярно переводит деньги на другие счета или обналичивает деньги в течение двух дней с момента зачисления, это привлечёт внимание банка.

Кроме этого банки будут усиленно проверять потенциальных клиентов.

Татьяна Довженко, независимый консультант по финансовому мониторингу Банки будут тщательнее проверять ИП и компании, которые хотят открыть счёт. Так, кроме стандартного пакета документов для открытия счёта у предпринимателя могут запросить финансовую и налоговую отчётность за последний отчётный период.

Как работать ИП и ООО, чтобы банк не заблокировал счёт

Правильно заполняйте платёжные документы. В платёжном поручении должны быть указаны номер договора и счёта, подробное назначение платежа, сумма. Например, «Оплата за строительные материалы (щебень, песок) по Договору № 1 от 11.01.2021 по счёту № 3 от 30.03.2021, включая НДС». Заполняйте платёжные поручения максимально подробно и попросите это делать контрагентов.

Следите за налоговой нагрузкой. Адекватная налоговая нагрузка без учёта социальных отчислений в бюджет составляет 1% от дебетового оборота по счёту за отчётный период (обычно это квартал). Если банк увидит, что компания платит меньше налогов, может заблокировать счёт.

Выполняйте разные виды расчётов. Операции по счёту должны включать расчёты с контрагентами, уплату налогов и других отчислений в бюджет, выплату заработной платы, арендные платежи. Такие операции признак того, что вы занимаетесь реальным бизнесом. Если компания регулярно получает деньги от контрагентов, но не платит налоги и зарплату, банк может усомниться в экономической обоснованности таких операций и запросить подтверждающие документы.

Аргументируйте и документально подтверждайте расчёты с физическими лицами. Если вы регулярно переводите деньги сотрудникам в рамках трудовых отношений, то у вас одновременно с выплатой заработной платы должна проходить уплата НДФЛ. В случае расчётов с физическими лицами банк может запросить штатное расписание с указанием фонда оплаты труда, приказы на выдачу командировочных и на выдачу денег в подотчёт, договоры гражданско-правового характера. Будьте готовы предоставить эти документы.

Оперативно предоставляйте банку документы по запросу. Заметив что-то подозрительное, банк не блокирует счёт сразу — он запрашивает документы, которые могут обосновать ведение бизнеса. Предоставлять такие документы в срок в интересах клиента. Если этого не сделать, банк предпримет более решительные меры вплоть до установления лимитов и блокировки карт, привязанных к счёту фирмы.

Не дробите бизнес. Если на одного предпринимателя зарегистрировано несколько ООО или ИП, это сигнал для банка: скорее всего, фирма участвует в отмывании доходов, уходит от налогов или использует другие мошеннические схемы.

Центробанк ужесточил антиотмывочные требования для банков с апреля 2021 года. Теперь банки, у которых объём операций с безналичными и наличными деньгами превышает 0,5 млрд руб. в квартал, будут считаться участниками сомнительных операций. Их обяжут пристальнее проверять своих клиентов — компании, ИП и физических лиц.

Новое требование Центробанка усложнит жизнь и банкам, и клиентам. Банки будут более внимательно контролировать операции по счетам клиентов, а клиенты должны будут выполнять больше условий, чтобы счёт не заблокировали.

Особое внимание банков привлекут операции по счетам новых организаций, расчёты с ненадёжными контрагентами, операции по снятию наличных, переводы физическим лицам и ИП, транзитные операции.

Чтобы избежать блокировки счёта, сообщайте банку об изменениях в учредительных документах, подробно заполняйте платёжные документы, работайте с надёжными контрагентами, следите за объёмом оборота наличных и налоговой нагрузкой, оперативно предоставляйте документы банку по запросу.

Что такое дебетовый счет

Счет «Дебет» и счет «Кредит» в бухгалтерском учете

Все хозяйственные операции экономического субъекта имеют два направления:

Следовательно, дебет счета — это все доходные (приходные) операции и факты хозяйственной жизнедеятельности экономического субъекта, будь то обычный гражданин, семья или фирма. Кредит, соответственно, это расход.

Данные понятия широко используются в бухгалтерском учете и неразрывно связаны между собой. Так, основной метод ведения БУ — это отражение хозопераций методом двойной записи. Если говорить простым языком, то одна конкретная хозяйственная операция в жизни экономического субъекта регистрируется в БУ одновременно по дебету одного бухсчета и кредиту другого. То есть метод двойной записи и есть порядок составления бухгалтерских записей — проводок.

Дебет и кредит в балансе

Бухгалтерский баланс — это не просто отчет, который характеризует финансовые показателя деятельности компании. Это отражение результатов правильности регистрации хозяйственных фактов методом двойной записи.

Как это понять? Иными словами, при регистрации какой-либо сделки (операции, факта) в бухучете формируется проводка, которая затрагивает сразу два синтетических бухсчета. Причем для одного — операция отражается по дебету, а для второго — по кредиту. В итоге обороты по данным показателям сравниваются. Это приводит к тому, что левая сторона бухгалтерского баланса (активы) равна правой стороне (пассивы). Если возникают расхождения между активами и пассивами, то такая ситуация говорит о наличии ошибок в учете.

Активы баланса — это денежные, имущественные и нематериальное ценности, которые принадлежат компании. Обычно такие показателя формируются как сальдо по дебету бухсчета. Остаток по Дт счета — что это? Это данные о наличии денежных, имущественных и нематериальных активов организации. Дебетовый оборот — это операция по поступлению аналогичных показателей. Однако для пассивных бухсчетов действует прямо противоположные условия.

Пассивы баланса — это расходы, обязательства, а также источники, из которых сформировалось имущество и активы компании. Кредитовый остаток — это размер задолженности, а кредитовый оборот — расходная операция. Однако данное правило действует только для активных бухсчетов. Если БСЧ имеет пассивный признак, то кредит такого бухсчета является приходом (увеличением).

Что такое дебетовый счет в банке

Нередко понятие «дебет» из бухучета путают с понятием дебетового расчетного счета в банке. Однако данные понятия не имеют существенных различий. Следовательно, дебетовый счет — это какой счет?

Дебетовым признается тот р/сч, который открыт в банковской организации для размещения денежных средств клиента. То есть клиент (физическое либо юридическое лицо) открывает р/сч для хранения, вложения и расходования собственных денег. Примером могут быть банковские вклады (сберегательные книжки) либо банковские карты. Например, популярная зарплатная карта «Мир».

Запрет дебетования счета — что это

Некоторые банковские вклады имеют ряд ограничений и условий использования. Одним из таких ограничений является запрет дебетования р/сч. При открытии вклада с запретом дебетования клиент попросту не сможет вносить свои средства на данный р/сч. Иными словами, р/сч с запретом дебетования не предусматривает совершение приходных операций.

Однако некоторые банки могут временно блокировать возможность поступлений по банковским картам. Такая блокировка может быть вызвана сомнительными операциями по р/сч. Во избежание мошеннических действий сотрудник банка блокирует карту. Для разблокировки следует обратиться в ближайший офис банка.