Расходы превышают доходы что делать

Что делать, если расходы превышают доходы

Содержание статьи

Проблема подобного рода может завести человека в тупик, если не начать решать ее как можно быстрее. Чтобы не оказаться в «долговой яме», необходимо найти подходящую для себя стратегию выхода из этого неприятного положения.

Взять расходы под контроль

Возьмите себе за правило хотя бы в течение месяца записывать все траты, которые вы делаете. Чем детальнее будут ваши записи, тем легче вы сможете отследить, куда же «утекают» ваши деньги.

Проанализируйте, так ли уж необходимы и оправданы все ваши покупки. Возможно, вы сможете найти такие статьи расходов, которые можно будет сократить без вреда для собственного здоровья и душевного комфорта.

Отправляйтесь в магазин, составив четкий список того, что собираетесь приобрести, и захватив с собой сумму, необходимую для этого. Если в вашем кошельке окажутся лишние деньги, будет велик соблазн совершить незапланированную покупку. Не заходите в торговый центр на голодный желудок или в плохом настроении – так вы сможете избежать покупок, сделанных «по наитию».

Составьте список крупных необходимых приобретений. Откладывайте небольшие суммы, чтобы накопить достаточно средств для их совершения. Удержитесь от соблазна «занимать» у себя деньги из отложенных: велика вероятность того, что вы не сможете вернуть «долг».

Даже при самых скромных доходах постарайтесь откладывать хотя бы небольшие суммы «на черный день». Жизнь – непредсказуемая штука, и от непредвиденных вынужденных денежных трат никто не застрахован.

Увеличить доходы

Проанализируйте, каким способом вы могли бы увеличить свои денежные поступления. Возможно, это будет какая-то сверхурочная работа, возможно, выполнение разовых заказов, а может быть, подработка в свободное время.

Конечно, хочется работать для того, чтобы жить, а не наоборот, но, проанализировав, как вы проводите свободное время, возможно, вы увидите, что некоторые ваши занятия вполне могут приносить дополнительный доход. К примеру, хобби можно превратить в источник заработка.

Проведя хронометраж в течение нескольких дней, вы увидите, как много времени уходит у вас на занятия, не приносящие ни пользы, ни удовольствия (просмотр телепередач, «серфинг» по интернет-сайтам, пустое общение в соцсетях, компьютерные игры). Возможно, сократив время на эти дела, вы найдете несколько часов для того, чтобы заработать немного денег.

Самые худшие способы решения проблемы

Порой человеку кажется, что решить финансовые трудности можно легко и быстро, не прилагая особых усилий. Как правило, эти способы таят в себе больше опасностей, чем реальной выгоды, и бороться с их последствиями придется долго.

Воздержитесь от того, чтобы взять кредит. Помните, что деньги, взятые вами у банка, придется отдавать с большими процентами. Не умея распределить грамотно те средства, которыми вы располагаете в настоящее время, уверены ли вы, что будете в состоянии выделять еще и суммы на погашение кредита?

Не берите в долг у друзей. Конечно, в этом случае, как правило, вам не придется выплачивать проценты, да и сроки возврата долга можно при необходимости «отодвинуть». Но, обещая раз за разом вернуть другу занятую сумму и не выполняя свое обещание, не испортите ли вы отношения с добрым приятелем?

Не отказывайте себе в удовлетворении основных потребностей. Сокращая до минимума расходы на питания, экономя на лечении, на необходимых бытовых удобствах, вы создаете себе проблемы со здоровьем, да и эмоциональный фон человека, постоянно ограничивающего себя во всем, трудно назвать стабильным и благоприятным. Даже имея скромный доход, запланируйте для себя сумму, которую можете себе позволить потрать на небольшие радости – это поможет легче переносить финансовые невзгоды.

Ваша финансовая грамотность: от простого к сложному

Сезон отпусков позади, а значит, пора прибраться в своем собственном кошельке и начать вести учёт собственных финансов, если раньше вы об этом не задумались.

Как вы знаете, средства или бюджет каждого человека либо отдельно взятой семьи можно разделить на три основные категории: доходы, расходы и сбережения. Хорошо ли вы их различаете? Давайте разберёмся.

К доходам относятся все положительные финансовые потоки, например, заработная плата (по основному месту работы, по совместительству), премиальные (в том числе по итогам работы за год), проценты от вкладов и инвестиций, доход от сдачи имущества в аренду и другие виды доходов.

Расходы — это все отрицательные финансовые потоки, которые можно классифицировать по разным признакам.

2. По времени возникновения:

3. По необходимости:

Следует отметить, что эта классификация очень вольная, а значит, её не стоит принимать за единственно верную, поскольку каждый может определять и учитывать свои расходы так, как ему удобно. Например, коммунальные расходы являются регулярными, ежемесячными и обязательными, а расходы на билеты в кино или театр будут скорее разовыми и добровольными.

Самое главное, чтобы все доходы и расходы чётко и систематически учитывались — это позволит проследить, как формируется бюджет (особенно если учёт ведётся несколько месяцев), а также сформировать накопления и поставить финансовые цели на будущее.

При формировании бюджета возможны три ситуации:

Стоит стремиться именно к третьей модели, но если ваши расходы больше доходов, то необходимо сначала их уравнять.

В этом вам поможет постоянный и систематический учёт своих денег, для чего подойдёт любая таблица, сделанная на компьютере или обычном листе бумаги. В одной графе учитывайте все источники своих доходов, а в другой — все источники своих расходов. Самое главное — делать это регулярно, лучше всего — каждый день.

Необходимо одновременно учитывать как доходы, так и расходы, причём самый лучший вариант — когда учитываются все возможные источники и направления.

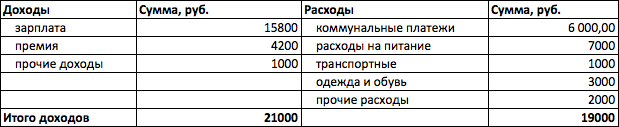

Вы можете вести простейшую таблицу, состоящую из двух больших граф (доходы, расходы), куда будете заносить все фактически полученные и потраченные деньги.

Из этого примера видно, что доходы превышают расходы на 2 000,00 руб. Эти деньги можно потратить на незапланированную покупку, отложить на следующий месяц или вложить, например, на депозит в банке. Но при этом не видно, на что именно были потрачены деньги, какой был дополнительный доход, насколько эти суммы отличаются от запланированных.

Поэтому рекомендуется добавить суммовые столбцы «План» и «Факт», а также более подробно расписать статьи доходов и расходов.

Например, к дополнительным доходам может относиться работа по совместительству или разовому договору, продажа вещей (например, детская одежда, из которой ребёнок уже вырос), выигрыши в лотереях или конкурсах, денежные подарки. Многие забывают учитывать эти суммы либо считают их несущественными. Именно такие случаи могут исказить собственное представление о положении личных финансов. Направления расходования рекомендуется описывать максимально подробно. Например, к коммунальным платежам относится оплата воды, тепла, электроэнергии, связь может подразделяться на домашнюю, мобильную и интернет, транспортные услуги могут включать как расходы на собственный автомобиль, так и стоимость состоявшихся поездок на общественном транспорте, и так далее.

Составьте такую таблицу прямо сейчас, причём неважно, в каком формате — можно нарисовать ее от руки на листе А4, составить таблицу в обычной тетради в клеточку или электронную таблицу в MS Excel — вы сами поймете, какой вариант для вас наиболее удобен и какие статьи следует добавить.

Чем подробнее вы составите такую таблицу, тем легче вам будет проанализировать свое финансовое положение: вы сможете увидеть, насколько больше или меньше вы потратили по сравнению с запланированными суммами, скорректировать план на следующий месяц, а при ведении такого учета ежемесячно — найти возможность сократить те или иные статьи расходов.

Запомните: нам нужно стремиться к профициту бюджета, когда доходы превышают расходы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Теория водопада: что делать, когда счета выше доходов

Выплаты по кредитам, оплата счетов за свет и воду, страховки, налоги, аренда квартиры или офиса… Все эти счета больно бьют по бюджету, особенно в 2021, когда не всем удается сохранить привычный уровень дохода. Что делать, если расходы превысили доходы? Как быть, если нет возможности быстро выплатить долги и кредиты? Без паники. При грамотном финансовом планировании все не так страшно, как кажется.

Выбирайтесь из долгов, собирайте финансовую подушку и начинайте инвестировать – скажет вам любой консультант по личным финансам. На самом деле, это сложный путь, который можно разделить на этапы и представить их в виде водопада. Вооружайтесь нашей теорией водопадов и будьте здоровы. Финансово.

Даже если сейчас вы здоровы и чувствуете себя в безопасности, это совсем не значит, что в полной безопасности находятся ваши деньги: мир вступил в фазу сложного, плохо прогнозируемого спада экономики. Огромная часть людей лишилась доходов, остальные — беспокоятся о том, что может произойти дальше. Вот почему так важно иметь план финансового выживания. А если его никогда не было – начать его строить.

В зависимости от своей финансовой грамотности люди во всем мире сталкиваются с финансовыми вопросами разного масштаба: кто-то спрашивает себя “во что инвестировать с максимальной прибылью”, кто-то – “пора ли тратить финансовую подушку”, а что-то – “как оплатить счета”. Мы желаем вам как можно скорее попасть в первую категорию, но во второй и третьей, которую можно назвать режимом финансовой чрезвычайной ситуации, сейчас оказались очень многие. Для них и наши советы.

Давайте представим направление вашего финансового потока, другими словами, поймем, куда утекают ваши деньги, когда вы оплачиваете что-то, или делаете сбережения.

Если бы ваши деньги были водой, а статьи расходов – ведрами, какое ведро нужно наполнить первым для максимальной финансовой безопасности, а в какие ведра перелить воду, когда она польется через край?

Финансовый советник, Грегом Эгг придумал и объяснил, какие ведра нужно заполнять в первую очередь для того, чтобы продвинуться как можно дальше на пути к финансовому здоровью. У вас обязательно должны быть ведра “чрезвычайного фонда” и “пенсионных накоплений», которые вы заполняете первыми, и только когда они будут полны, можно заполнять какое-то следующее ведро. Только в таком случае у вас будет достаточно финансовой прочности, чтобы переживать трудные времена, такие, как болезнь или пандемия. Наполняясь до краев, каждое ведро помогает наполниться следующему. Получается финансовый водопад.

Вот его основные ступени.

№1 Закройте долг под высокие проценты. Высокими мы предлагаем считать все ставки выше 5%. Чтобы ваш финансовый водопад заработал, нужно избавиться от таких долгов. Это самое серьезное финансовое бремя, которые вы несете, вот почему стоит направить все свои ресурсы на то, чтобы избавиться от таких долгов. Пока у вас долги под большие проценты, считайте, что в вашем фонтане дыра. Как только вы ее закроете, вода не будет утекать по кредиту, а станет наполнять ведра ваших потребностей.

№2 Создайте чрезвычайный фонд. Об этом нужно позаботиться во вторую очередь. Вам нужен фонд для основных расходов (еда, жилье, коммунальные услуги, одежда), которого будет достаточно, чтобы вы смогли комфортно жить в течение трех-шести месяцев. Эти деньги защитят вас на случай болезни, потери работы или другой неприятной ситуации и дадут время, чтобы с ней справиться. Деньги можно хранить на сберегательном счете или в финансовых инструментах с защитой капитала. Только наполнив это ведро, можно перейти к следующему.

№3 Позаботьтесь о пенсионных накоплениях.

Ваш работодатель уже делает отчисления в Пенсионный Фонд. Но все больше людей стали копить деньги на пенсию, чтобы гарантировать себе комфорт в будущем. Пока это далекая перспектива, но не отказывайте себе в возможности иметь пенсионные накопления независимо от государства. Это очень хорошая идея для финансового водопада. Но это ведро можно наполнять только если уже полны остальные.

№4 У вас есть как минимум два фонда сбережений, теперь можно позаботиться о долге под небольшие проценты. Это все ваши кредиты и долги с невысокой процентной ставкой.

В некоторых странах ставки по ипотеке, студенческим кредитам и автокредитам держатся примерно на уровне ниже 5%, вот именно о них и речь. Это долги, которые не наносят вам большого финансового урона, и, как вы теперь знаете, позволяют и иметь сбережения и подумать о будущем. Не отказывайте себе в этом.

№6 Как только все ведра, о которых мы говорили выше, наполнены, наступает момент подумать об инвестициях. На этом (и только на этом) этапе у вас уже есть достаточная финансовая стабильность для того, чтобы открыть инвестиционный счет и выбрать инвестиционные инструменты.

Мы описали идеальную картину финансового водопада, но что делать, если на каком-то этапе у вас изменились возможности и финансовый поток иссяк? Вы потеряли доход? Главное – понимать, как расположены ступени водопада, и что каждое ведро важнее следующего. Например, если у вас нет стабилизационного фонда, вы не можете заниматься инвестициями. Если у вас есть большие долги – рано создавать стабилизационный фонд и тд. В сложные времена, обладая сбережениями, обращаться к ним нужно тоже в том же порядке, если у вас есть деньги на инвестиции, то сначала вы тратите их, и только потом – перестаете наполнять стабилизационный фонд и тд.

Вот несколько советов, которые помогут продолжать наполнять ведра вашего финансового водопада, даже если сложно с финансами.

Допустим, у вас все еще есть работа, и вы послушно откладываете деньги в чрезвычайный фонд, и он все еще цел. Вы сдали экзамен на водопад с высокими оценками. Проверьте, насколько надежен ваш чрезвычайный фонд на самом деле. Сумма, которая казалась более чем достаточной даже несколько месяцев назад, теперь может оказаться не такой уж большой. На сколько месяцев хватит ваших сбережений? А что если добавить туда сумму еще на пару месяцев? Возможно, для этого придется отказаться от дорогой покупки или перестать ходить в рестораны всей семьей. Но это того стоит.

Если вы потеряли постоянный доход. Спустимся на один уровень ниже по лестнице финансовой стабильности. Тут у вас нет постоянного дохода. Вот тогда вы сможете потратить этот фонд. При этом все ведра, которые находятся после него по приоритету, нужно перестать наполнять, то есть вы “выключаете” инвестиции, но продолжаете выполнять свои финансовые обязательства под большие проценты.

Берите в долг только в том случае, если деньги можно достать без процентов или под низкий процент. Помните первую ступеньку водопада? Все рухнет, если вы начнете накапливать долги под высокие проценты.

Намного выгоднее с точки зрения финансового здоровья, сократить расходы. Отказаться от привычных, не жизненно необходимых трат.

Если ваш стабилизационный фонд иссяк, можно будет потратить то, что вы накопили для инвестиций. Стабилизационный фонд и нужен вам для того, чтобы защищать активы и иметь возможность инвестировать.

Но бывает и так, что приходится потратить инвестиционный капитал.

Многие инвесторы предпочитают побольше инвестировать, чем вкладывать в “скучный” стабилизационный фонд. Но именно в такой ситуации вы поймете, зачем он был нужен. Когда финансовая подушка кончается, вы понимаете, что чем она больше, тем надежнее защищены другие ваши финансовые ведра.

Если у вас были пенсионные счета, нужно уточнить, на каких условиях можно выводить с них деньги. В некоторых странах вы не можете вывести деньги досрочно, либо будете должны заплатить огромный штраф, например в Великобритании, где хорошо развиты частные пенсионные фонды, это до 55%.

Если у вас много счетов, всегда можно найти счета, которые вы можете оплатить с опозданием, и это более разумное решение, чем занимать под более высокий процент долга.

2020 – не только был годом угроз и неопределенности, но и множества отсрочек и послаблений. Уточните в вашем банке, у вашего арендодателя и прочих кредиторов, как можно сделать ваше финансовое бремя проще, скорее всего выход найдется.

Если у вас совсем нет возможности оплатить счет, предупредите об этом заранее и письменно. Это сэкономит вам деньги (и ваш кредитный рейтинг!) в долгосрочной перспективе.

На каком бы шаге финансового водопада вы не оказались сейчас, или в каком бы ведре не обнаружили дыру, помните, что с ваших силах вернуть течение финансовых потоков в прежнем направлении, и ситуация обязательно наладится. Теперь вы знаете законы финансового водопада, а значит и правила игры!

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

Пошаговое руководство по созданию и использованию бюджета

Личный или семейный бюджет – это сводная информация, которая сравнивает и отслеживает ваши доходы и расходы за определенный период, обычно за один месяц. Хотя слово «бюджет» часто ассоциируется с ограниченными расходами, бюджет не обязательно должен быть ограниченным, чтобы быть эффективным

Бюджет покажет вам, сколько денег вы ожидаете получить, а затем сравните это с вашими необходимыми расходами, такими как аренда и страхование, и вашими дискреционными расходами, такими как развлечения или питание вне дома.

Вместо того, чтобы рассматривать бюджет как отрицательный фактор, вы можете рассматривать его как инструмент для достижения своих финансовых целей.

Что делает бюджет

Письменный ежемесячный бюджет – это инструмент финансового планирования, который позволяет вам планировать, сколько вы будете тратить или экономить каждый месяц. Он также позволяет отслеживать Ваши привычки тратить деньги.

Хотя составление бюджета может показаться не самым захватывающим занятием (а для некоторых это просто страшно), это важная часть поддержания вашего финансового дома в порядке. Это потому, что бюджет зависит от баланса. Если вы тратите меньше в одной области, вы можете потратить больше в другой, сэкономить эти деньги на крупную покупку, создать фонд «на черный день», увеличить свои сбережения или инвестировать в создание богатства.

Бюджет работает, только если вы честно оцениваете свои доходы и расходы. Чтобы составить эффективный бюджет, вы должны быть готовы работать с детализированной и точной информацией о своих привычках по заработку и расходованию средств.

В конечном итоге, результат вашего нового бюджета покажет вам, откуда берутся ваши деньги, сколько в них денег и куда они расходуются каждый месяц.

Как составить бюджет за шесть простых шагов

Прежде чем приступить к составлению бюджета, найдите хороший шаблон, который вы сможете использовать, чтобы указать цифры своих расходов и доходов.

Хотя вы можете использовать старомодную ручку и бумагу для составления бюджета, проще и эффективнее использовать Excel или приложение для составления бюджета. Они будут содержать определенные поля для доходов и расходов в различных категориях, а также встроенные формулы, которые помогут вам с минимальными усилиями вычислить излишек или дефицит бюджета.

Соберите свои финансовые документы

Прежде чем начать, соберите всю свою финансовую отчетность, включая:

Вам нужно иметь доступ к любой информации о своих доходах и расходах. Один из ключей к процессу составления бюджета – определение среднемесячного значения. Чем больше информации вы откопаете, тем лучше.

Рассчитайте свой доход

Какой доход вы можете ожидать каждый месяц? Если ваш доход представляет собой обычную зарплату, где налоги автоматически вычитаются, то использование суммы чистого дохода (или получаемой на руки суммы) вполне нормально. Если вы работаете не по найму или имеете внешние источники дохода, такие как алименты или социальное обеспечение, включите их также. Запишите этот общий доход как ежемесячную сумму.

Если у вас переменный доход (например, от сезонной работы или работы внештатным сотрудником), подумайте об использовании дохода за месяц с самым низким доходом в прошлом году в качестве базового дохода при формировании бюджета.

Создайте список ежемесячных расходов

Составьте список всех расходов, которые вы ожидаете понести в течение месяца. Этот список может включать:

Используйте свои банковские выписки, квитанции и выписки по кредитным картам за последние три месяца, чтобы определить все свои расходы.

Определите фиксированные и переменные расходы

Фиксированные расходы – это те обязательные расходы, за которые вы каждый раз платите одинаковую сумму. Включите такие элементы, как платежи по ипотеке или аренде, платежи за автомобиль, интернет-услуги с фиксированной оплатой, вывоз мусора и регулярный уход за детьми. Если вы платите стандартным платежом по кредитной карте, включите эту сумму и любые другие важные расходы, которые, как правило, остаются неизменными из месяца в месяц.

Если вы планируете откладывать фиксированную сумму или выплачивать определенную сумму долга каждый месяц, также включайте сбережения и погашение долга в качестве фиксированных расходов.

Переменные расходы – это тип, который будет меняться от месяца к месяцу, например:

Если у вас нет чрезвычайного фонда, включите категорию «неожиданных расходов», которые могут появиться в течение месяца и сорвать ваш бюджетный план.

Начните присваивать стоимость каждой категории, начиная с фиксированных расходов. Затем прикиньте, сколько вам нужно тратить в месяц на переменные расходы.

Если вы не уверены, сколько вы тратите в каждой категории, просмотрите свои последние два или три месяца по кредитной карте или банковским операциям, чтобы сделать приблизительную оценку.

Суммируйте ежемесячный доход и расходы

Если ваш доход превышает ваши расходы, у вас хороший старт. Эти дополнительные деньги означают, что вы можете направить средства на такие области своего бюджета, как пенсионные накопления или погашение долга.

Если у вас больше доходов, чем расходов, подумайте о том, чтобы принять философию составления бюджета «50-30-20». В бюджете 50-30-20 основные расходы должны составлять половину вашего бюджета, потребности должны составлять еще 30%, а сбережения и погашение долга должны составлять последние 20% вашего бюджета.

Если ваши расходы превышают ваш доход, это означает, что вы тратите слишком много средств и вам необходимо внести некоторые изменения.

Внесите корректировки в расходы

Если вы находитесь в ситуации, когда расходы превышают доходы, найдите в переменных расходах области, которые можно сократить. Найдите места, где вы можете сократить свои расходы, например, меньше есть вне дома, или исключите категорию, например, отменив членство в спортзале.

Если ваши расходы намного превышают ваш доход или у вас есть значительная задолженность, сокращения переменных расходов может оказаться недостаточно. Возможно, вам придётся сократить фиксированные расходы и увеличить доход, чтобы сбалансировать свой бюджет.

Стремитесь, чтобы ваши столбцы доходов и расходов были одинаковыми. Этот равный баланс означает, что весь ваш доход учитывается и направляется в бюджет на конкретные цели по расходам или сбережениям.

Как использовать свой бюджет

После того, как вы настроили свой бюджет, вы должны продолжать отслеживать свои расходы в каждой категории, в идеале – каждый день месяца. Та же таблица или приложение для составления бюджета, которое использовалось для составления вашего бюджета, может быть использована для записи общих расходов и доходов.

Запись того, что вы тратите в течение месяца, убережет вас от перерасхода средств и поможет выявить ненужные расходы или проблемные модели расходов. Выделите несколько минут каждый день, чтобы записывать свои расходы, вместо того, чтобы откладывать их до конца месяца.

Если вы не уверены, что сможете составить бюджет для своих денег, используйте систему конвертов, в которой вы делите наличные для расходов на отдельные конверты для разных категорий расходов. Когда конверт станет пустым, вам придётся прекратить тратить деньги в этой конкретной категории.

Используя свой бюджет, следите за тем, сколько вы потратили. После того, как вы достигли предела расходов в какой-либо категории, вам нужно будет либо прекратить этот тип расходов в течение месяца, либо переместить деньги из другой категории для покрытия дополнительных расходов.

Ваша цель при использовании бюджета должна заключаться в том, чтобы ваши расходы были равными или ниже вашего дохода за месяц.

Советы по составлению бюджета

После того, как вы установили базовый бюджет, настройте его в соответствии со своим финансовым положением и целями: