зачем вести учет доходов и расходов

Личный бюджет: как вести, кому и зачем это нужно

Финансово грамотные люди выделяются умением правильно считать деньги. Их отличает любовь к планированию, способность оптимизировать расходы и стойкость перед спонтанными покупками. Сила воли? Конечно! А еще умение вести личный бюджет.

Для чего нужен личный бюджет

Рассмотрим на примере. Тамара открыла кондитерскую год назад. Сначала торты по ее рецептам пользовались большим спросом, однако через полгода конкуренты переманили половину покупателей.

Соседние кондитерские разгадали рецепты и стали предлагать торты с похожими начинками по более низкой цене. Тамара была в отчаянии: в запуск любимого дела она вложила большую часть сбережений от продажи квартиры родителей.

После раздумий Тамара решила повысить мастерство и уникальность бизнеса. Для этого она планировала пройти кулинарные курсы во Франции. Обучение стоило недешево, а нужной суммы у нее не было. Девушка решила накопить с помощью ведения личного бюджета.

Пожалуй, каждый из нас задумывался о модернизации доходов и расходов и ведении личного бюджета. Часто этому предшествует появление глобальной цели – покупка квартиры, машины, желание путешествовать, свадьба, дорогостоящее обучение и прочее.

Многие начинают вести личный бюджет с подсчитывания трат и доходов в простом бумажном блокноте. Но со временем это надоедает – деньги копятся медленно, расходы растут, а мечта вновь отодвигается на неопределенный срок.

Ведение личного бюджета – замечательная идея. Вы будете в курсе передвижения денег, оптимизируете расходы и найдете источник для инвестиций. Главное – выбрать удобный способ ведения личного бюджета и всегда помнить, для чего вы это делаете.

Важность выбора финансовой цели

Личный бюджет с четкой финансовой целью имеет больше шансов на реализацию и мотивацию.

Выбранная цель мотивировала Тамару, но она сомневалась в выборе срока реализации. Девушка опасалась, что не успеет за год собрать необходимую для обучения сумму.

Финансовые цели бывают трех видов:

В этот отрезок времени люди копят на отпуск, ремонт квартиры, автомобиль или другие не слишком глобальные цели. Для достижения таких целей обычно не используют финансовые рыночные инструменты.

Их решают в рамках годового бюджета, меняя приоритеты в пользу выбранной покупки. Из банковских инструментов используют депозитный счет с гарантированной доходностью.

За это время копят на покупку загородного дома, закрытие крупного кредита, получение высшего образования. Возможно, в этих случаях лучше присмотреться к рыночным инструментам, например, к облигациям.

Эти цели отвечают за далекое будущее семьи. Кто-то задумывается, как будет жить во время пенсии, планирует пассивный доход, переживает за обучение будущих детей и т.д.

Тамара решила, что за два года накопит на курсы во Франции. Таким образом, ее личный бюджет получил краткосрочную цель.

Три главных принципа составления личного бюджета

К этому стремятся все бизнесмены. Чтобы этого добиться, люди изучают различные стратегии, посещают курсы по финансовой грамотности и обращаются к консультантам.

Но всё просто: если нет вариантов увеличить заработную плату, то необходимо уменьшить траты.

Пересмотрите свои расходы, возможно, вам будет под силу отказаться от поездок на такси или кофе на вынос. Да, такие траты выглядят безобидными и не влияющими на бюджет. Однако в конце месяца вы обнаружите, что на приятные мелочи ушло 10% бюджета.

Тамара сократила походы в кафе и рестораны, а также отказалась от занятий танцами по выходным. Она заменила их на кое-что другое.

Подумайте, как вы можете увеличить свой доход. Возможно, вы готовы подрабатывать на выходных, сдавать жилье в аренду или заняться инвестициями.

Пассивный доход получают по дебетовой карточке с кешбэком и процентами на остаток по счету. Но источников доходов должно быть несколько.

По выходным Тамара стала проводить мастер-классы по выпечке. Это не потребовало больших вложений, а узнаваемость ее кондитерской увеличилась.

Девушка также оборудовала игровую зону, чтобы сдавать в аренду помещение для детских праздников. Конечно, эта идея потребовала значительных вложений, однако через полгода Тамара вышла в плюс.

Помните о главной цели ведения личного бюджета. Определите для себя, какую сумму ежемесячно вы будете откладывать, чтобы достичь желаемого. Только после этого распределяйте оставшиеся деньги на прочие затраты.

Если вы потратите большую сумму на важную покупку, то от необязательных расходов в этом месяце следует отказаться. Иначе вы не приблизитесь к главной цели ведения личного бюджета.

Тамара каждый месяц откладывала 15% от доходов на накопительный счет в банке. Только несколько раз она сократила вклад на 10%: появились непредвиденные траты на лечение.

Способы учета дохода и расхода

Это самый привычный способ ведения личного бюджета. Наверное, каждый начинал с него учитывать доходы и расходы. Покупки и прибыль записываются в блокнот, в конце месяца делается подсчет и выясняется остаток.

Тамара тоже начала учет с этого способа. Ее терпения хватило только на месяц. Времени на подсчет уходило слишком много. Требовалось даже мелкие траты записывать на бумаге, блокнот был не всегда под рукой, поэтому способ оказался для нее не самым удобным.

В этом формате можно настроить под себя статьи расходов и доходов. Цвет позволяет выделить нужные параметры. Программа по формулам сама подводит итоги, а времени для подсчета данных требовалось 2-3 минуты в день.

Из минусов – в Excel нужно каждый раз сохранять изменения, а Google таблицы немного «тормозят», если вносить слишком много данных.

Тамара долгое время пользовалась таблицей в Excel. Ее все устраивало, пока со временем программа не начала подолгу «зависать».

DrebeDengi, Дзен-мани, EasyFinance, CoinKeeper – все эти программы помогают учитывать финансы. Среди них есть платные, бесплатные и частично платные.

Удобство приложений заключается в том, что они всегда под рукой – в телефоне. И вносить данные можно сразу после покупки или получении прибыли.

В приложении можно создать несколько кошельков и статей расходов: «Продукты», «Развлечения», «Школа», «Одежда», «Лечение», «ЖКХ» и другие. Некоторые приложения синхронизируются с банковской картой.

Тамара накопила необходимую сумму на обучение с помощью приложения для телефона. Она приобрела платные услуги и синхронизировала работу приложения с банковской картой.

Основные правила ведения личного бюджета

Сэкономит часть денег, потраченных за месяц. Некоторые банки предлагают бонусные и скидочные программы держателям таких карт, особенно если они оплачивают покупки у компаний-партнеров. Например, карта Халва от Совкомбанка. Через несколько месяцев цена за использование карты окупится.

Обеды в кафе «съедают» значительную часть бюджета. Вы это заметите сразу, как только начнете вести личный бюджет.

Предположим, каждый день вы тратите на стандартный ланч 350 рублей. Значит в месяц, в котором в среднем 22 рабочих дня, 350х22= 7 700 рублей. А ведь эти деньги вы могли бы отложить на необходимую покупку. Поэтому наш совет – обедайте дома или берите еду с собой в офис.

Помогают сохранить значительную сумму, которую вы откладываете на глобальную цель. Всегда ходите в магазины со списком, это избавит вас от ненужных покупок. Можно использовать удобную программу Google Keep. В нее вносят список продуктов и делят его для каждого члена семьи.

Именно этот пункт расходов резко меняет ваши планы, когда вы копите конкретную сумму. Посещайте стоматолога два раза в год, обращайтесь к терапевту при недомогании и выполняйте все медицинские процедуры. Чтобы быть в выигрыше – не экономьте на лечении.

Тамара проводила мастер-классы, изучала новые виды выпечки и исправно откладывала каждый месяц 15% прибыли. При этом она забыла о здоровье. И сначала разболелись зубы – пришлось срочно ставить коронки, затем прихватило спину (работа поспособствовала), и Тамаре пришлось оплатить дорогостоящий курс у остеопата. Непредвиденные траты выбили девушку из графика на четыре месяца.

Ошибки при ведении личного бюджета

Желание накопить деньги на покупку авто или квартиры похвально. Однако при составлении личного бюджета важно учитывать образ жизни и характер ограничений. Если финансовый план окажется слишком жестким, вы не станете его соблюдать.

Не лишайте себя карманных денег полностью, вы можете их иметь в ограниченном количестве. Только остерегайтесь необдуманных покупок.

На вас действует реклама, если целый день вы просматриваете сторис магазинов и посты модных блогеров. Желание купить что-то новенькое будет преследовать вас целый день, а ведь свободных денег у вас на это нет. К тому же вы расслабитесь и забудете о главной цели вместо того, чтобы придумать еще один источник дохода.

Вся сумма бюджета уходит на одну статью расходов, а на другие деньги направляются по остаточному принципу. В конце концов вы перестанете ориентироваться на бюджет.

Например, вам хочется скорее закрыть платеж за ипотеку, и все свободные средства вы вкладываете в квартиру. Однако так у вас не останется денег на питание. И личный бюджет перестанет работать.

Даже крупные предприятия прекращают выплачивать дивиденды, если чувствуют, что тяжелые времена близко, и пора готовить финансовую подушку.

Идеальное развитие событий: расходы не превышают ежемесячный бюджет. Однако такое случается редко. И у вас должна быть сумма для форс-мажора. Заложите в бюджет небольшой процент для создания финансовой подушки безопасности.

Тамара планировала накопить на обучение во Франции в течение двух лет. Это было не так просто, как ей казалось поначалу, но она сумела достичь поставленной цели.

Девушка расширила бизнес, открыла в себе талант преподавателя, увеличила популярность кондитерской и все-таки накопила на курсы. Но на это ушло четыре года. После Франции она разработала свой образовательный курс по выпеканию тортов и улучшила навыки ведения личного бюджета.

Ваша финансовая грамотность: от простого к сложному

Сезон отпусков позади, а значит, пора прибраться в своем собственном кошельке и начать вести учёт собственных финансов, если раньше вы об этом не задумались.

Как вы знаете, средства или бюджет каждого человека либо отдельно взятой семьи можно разделить на три основные категории: доходы, расходы и сбережения. Хорошо ли вы их различаете? Давайте разберёмся.

К доходам относятся все положительные финансовые потоки, например, заработная плата (по основному месту работы, по совместительству), премиальные (в том числе по итогам работы за год), проценты от вкладов и инвестиций, доход от сдачи имущества в аренду и другие виды доходов.

Расходы — это все отрицательные финансовые потоки, которые можно классифицировать по разным признакам.

2. По времени возникновения:

3. По необходимости:

Следует отметить, что эта классификация очень вольная, а значит, её не стоит принимать за единственно верную, поскольку каждый может определять и учитывать свои расходы так, как ему удобно. Например, коммунальные расходы являются регулярными, ежемесячными и обязательными, а расходы на билеты в кино или театр будут скорее разовыми и добровольными.

Самое главное, чтобы все доходы и расходы чётко и систематически учитывались — это позволит проследить, как формируется бюджет (особенно если учёт ведётся несколько месяцев), а также сформировать накопления и поставить финансовые цели на будущее.

При формировании бюджета возможны три ситуации:

Стоит стремиться именно к третьей модели, но если ваши расходы больше доходов, то необходимо сначала их уравнять.

В этом вам поможет постоянный и систематический учёт своих денег, для чего подойдёт любая таблица, сделанная на компьютере или обычном листе бумаги. В одной графе учитывайте все источники своих доходов, а в другой — все источники своих расходов. Самое главное — делать это регулярно, лучше всего — каждый день.

Необходимо одновременно учитывать как доходы, так и расходы, причём самый лучший вариант — когда учитываются все возможные источники и направления.

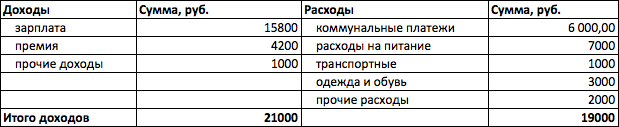

Вы можете вести простейшую таблицу, состоящую из двух больших граф (доходы, расходы), куда будете заносить все фактически полученные и потраченные деньги.

Из этого примера видно, что доходы превышают расходы на 2 000,00 руб. Эти деньги можно потратить на незапланированную покупку, отложить на следующий месяц или вложить, например, на депозит в банке. Но при этом не видно, на что именно были потрачены деньги, какой был дополнительный доход, насколько эти суммы отличаются от запланированных.

Поэтому рекомендуется добавить суммовые столбцы «План» и «Факт», а также более подробно расписать статьи доходов и расходов.

Например, к дополнительным доходам может относиться работа по совместительству или разовому договору, продажа вещей (например, детская одежда, из которой ребёнок уже вырос), выигрыши в лотереях или конкурсах, денежные подарки. Многие забывают учитывать эти суммы либо считают их несущественными. Именно такие случаи могут исказить собственное представление о положении личных финансов. Направления расходования рекомендуется описывать максимально подробно. Например, к коммунальным платежам относится оплата воды, тепла, электроэнергии, связь может подразделяться на домашнюю, мобильную и интернет, транспортные услуги могут включать как расходы на собственный автомобиль, так и стоимость состоявшихся поездок на общественном транспорте, и так далее.

Составьте такую таблицу прямо сейчас, причём неважно, в каком формате — можно нарисовать ее от руки на листе А4, составить таблицу в обычной тетради в клеточку или электронную таблицу в MS Excel — вы сами поймете, какой вариант для вас наиболее удобен и какие статьи следует добавить.

Чем подробнее вы составите такую таблицу, тем легче вам будет проанализировать свое финансовое положение: вы сможете увидеть, насколько больше или меньше вы потратили по сравнению с запланированными суммами, скорректировать план на следующий месяц, а при ведении такого учета ежемесячно — найти возможность сократить те или иные статьи расходов.

Запомните: нам нужно стремиться к профициту бюджета, когда доходы превышают расходы.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как вести домашнюю бухгалтерию

Беспорядочные траты, непогашенные кредиты, действующие кредитные карты, а также ряд других признаков становятся причинами возникновения «дыр» в семейном бюджете. Как итог: при неплохих заработках супружеская пара не может реализовать свои основные цели: купить жилье или автомобиль, отдохнуть летом на курорте или отложить деньги детям на обучение. Ведение домашней бухгалтерии в ряде случаев помогает решить подобные проблемы.

Для чего необходима домашняя бухгалтерия

Сервис Бробанк.ру напоминает, что домашняя бухгалтерия представляет собой учет доходов и расходов, которые ведет семья с целью контроля общего бюджета. При этом и одиноким людям будет полезно знать, куда и на что они тратят деньги. Но в большинстве случаев речь идет именно о семье, которая ведет общий бюджет. Учет расходов и доходов ведется для:

Причин ведения домашней бухгалтерии может быть масса. Смысл всего этого заключается в том, что человек, таким образом, хочет научиться правильно распоряжаться деньгами. Фиксируя по периодам свои траты, можно наблюдать за прогрессом, если бухгалтерия ведется правильно.

С чего начать

Перед тем как начинать вести домашнюю бухгалтерию, необходимо определиться с целью. Это долгосрочный процесс, поэтому в первые несколько месяцев может не быть никакого эффекта. Многое зависит от того, как человек относится к своим деньгам: есть заядлые шопоголики, которые могут потратить всю зарплату за несколько дней, а есть, кто не успевает следить, на что уходят деньги. И тем и другим следует начать вести домашнюю бухгалтерию.

Какой-либо унифицированной формы ведения учета расходов и доходов, подходящей под все случаи и запросы, не существует. При это чаще всего ведется таблица, в которой выводятся все исходные значения. Таблица выполняет одну основную функцию — наведение финансового порядка с понимаем того, на что уходят деньги, где можно сэкономить, а в каких случаях потратить больше без нарушения баланса.

Как вести таблицу учета доходов и расходов

Самое главное — регулярное заполнение прихода и ухода. Если пропустить один день, то в итоге получится некорректное значение. Супружеская пара, имеющая общий семейный бюджет, должна вести одну таблицу. В противном случае в конце расчетного периода супруги столкнутся с большим количеством расхождений и несоответствий. Как правило, в таблице два основных раздела:

Изначально необходимо определиться, сколько именно денег уходит на приоритетные траты в общем. Это так называемые заложенные в бюджет расходы, которые семья делает независимо от размера затрат на остальные категории. Оплата квартиры (К/У) + определенная сумма в общую копилку — обязательные расходы, сумма которых, как правило, фиксированная.

Повседневные траты — менее важные траты, но без них также сложно будет обойтись человеку. Таким образом, заработная плата (иной стабильный доход) распределяется на все стандартные ежемесячные расходы.

Лимиты по категориям

Подобное разделение имеет примерный вид, так как в отдельных случаях могут присутствовать дополнительные расходы — кредитные карты, алименты, содержание нетрудоспособных граждан. На все эти затраты должны быть выделены лимиты — сумма средств, которую превысить можно только в крайнем случае. К примеру, на еду в месяц семья выделяет 15 000 рублей: при учете каждой покупки сумма общих затрат за один месяц составила 12 500 рублей. Соответственно, остаток можно распределить на другие категории, либо за его счет пополнить копилку.

Если одна категория уходит в минус, можно «взять в займы» у другой категории. Если к концу месяца не получается перекрыть минус, это делается за счет остатка заработной платы — помимо общего общего семейного бюджета, у каждого супруга остаются личные деньги из зарплаты, которые можно распределять по категориям или направлять в общую копилку.

В идеале семья должна укладываться в установленные лимиты. Суммы устанавливаются таким образом, чтобы семья могла в течение месяца жить без «ужимок», не отказывая себе в естественных потребностях. При этом важно ежемесячно пополнять общую копилку, которая служит своеобразной подушкой безопасности.

Проблемы с ведением домашней бухгалтерии

Детализация расходов удобнее всего ведется через мобильное приложение, к которому привязана дебетовая карта. Но проблема заключается в том, что доходы и расходы супругов необходимо сводить в одном месте — общей таблице, в которой подбиваются итоги по каждой категории.

Еще одной сложностью признается динамика цен на продовольственные товары и услуги, без которых современный человек не может обойтись. В итоге, разница между прошлым и текущим месяцами может быть достаточно существенной. Плюс, непредвиденные расходы, которые в жизни молодых семей встречаются достаточно часто.

Приложения и программы для ведения домашней бухгалтерии

Отсутствие эффекта, нежелание заниматься ведением таблицы вручную, путаница в цифрах — причины того, что людям со временем может надоесть вести домашнюю бухгалтерию. Идея о том, что с учетом доходов и расходов жизнь резко измениться в лучшую сторону, обречена на провал. Не экономия приводит к финансовому благополучию, а увеличение дохода. Для тех, кто хочет вести домашнюю бухгалтерию в автоматизированном режиме, разработаны специальные программы и приложения. Наиболее популярные из них:

Для достижения искомого эффекта важно не останавливаться, даже если в течение нескольких месяцев ничего не меняется. Также важно учитывать все расходы, даже самые незначительные: небольшие и неучтенные траты могут по итогам месяца «съесть» часть бюджета. И наконец, необходимо пользоваться максимально точными суммами, так как при приблизительных значениях несколько тысяч рублей будут «пропадать» из бюджета ежемесячно.

Комментарии: 6

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Давно сотрудничаю удаленно с компанией «Бухгалтерия для вас», намного выгоднее и надежнее обычного штатного сотрудника

Добрый день! Подскажите как делать правильно. Пример: Я получаю зарплату/аванс в течении месяца, все поступления денежных средств фиксирую в приложении учёта финансов, но премию и прочие надбавки за этот месяц получаю только в следующем. Вопрос такой, на какой месяц записывать полученную премию и надбавки? (Возможно такого правила и не существует, но хотелось бы услышать Ваш совет)

Уважаемый Евгений, для корректности расчета, полагаем, следует вносить приход по факту его получения на руки.

Здравствуйте! Вопрос такой — как вести в домашней бухгалтерии кредиты и займы? Можно по методу бухучёта, где получение кредита не является доходом, а выплата займа не является расходом. Но тогда не будет полной картины. Например, 31 января я занял у друга 10 000 рублей. В феврале получил зарплату 100 000, расходы составили 80 000. Номинальная экономия составила 20 000. Но в этом же феврале я вернул долг. В этом случае, по февральскому денежному потоку у меня осталось 10 000. Несостыковка. С другой стороны, можно получение займа учитывать как доход, а возврат долга — как расход. По денежному потоку всё будет хорошо, но например, потратил я заёмные 10 000 на продукты, а потом в этом же месяце с зарплаты вернул долг. Получается задвоение расходов, равно как и задвоение доходов при получении 10 000.

Уважаемый Дмитрий, универсальных правил идеального учета личных финансов нет. Ваша домашняя бухгалтерия должна отражать исключительно ваше удобство подсчета. Если вы взяли в долг средства, например, учитывайте их сразу как расход, поскольку по сути эти средства это ваша гарантированная трата.

Подскажите, использую систему фондов в личных финансах. С каждого прихода сразу откладываю деньги в % отношении и заношу из в таблицу как расходы.

Вопрос: если происходит трата из к-л фонда, как ее учитывать в таблице доходов/расходов? Если записать просто как покупку той или иной категории, то происходит заявление (1 — в момент откладывания/накопления в целевой фонд; 2 — в момент траты из этого фонда).

С одной стороны хочется получить реальную картинку своих расходов, с другой хочется понимать сколько было отложено денег за период